■ 編集ノート:

神津多可思日本証券アナリスト協会専務理事は、日本銀行の調査統計局経済調査課長、考査局考査課長、金融機構局審議役(国際関係)、リコー経済社会研究所所長を歴任し、現在まで一貫して日本の金融、財政の第一線で活躍されてきた。

東京経済大学の周牧之教授の教室では、リアルな学びの一環として第一線の経営者やジャーナリスト、官僚らをゲスト講師に招き、グローバル経済社会の最新動向を議論している。2023年12月21日、神津多可思氏を迎え、日本の金融財政政策を解説し、これからの日本経済を展望について講義をして頂いた。

■ 安定化を狙う金融財政政策

神津多可思: 経済は、好況のときもあれば不況のときもある。金融財政政策が本来やることは、景気が良くなり過ぎた時に凹ませ、悪くなり過ぎた時には推し上げ、景気の変動の振れをなだらかにすることだ。テンションが高くなったり低くなったりすると、経済活動の中で企業が疲れる。消費者も景気がいいと借金して高いものを買い、景気が悪くなるとバイト代も下がり、クレジットが返せなくなり疲弊する。このため、景気の振幅がなるべく無い方が良いと考えられている。

金融政策と財政政策の双方を合わせてマクロ安定化政策と呼ぶ。経済は長い目で見ると拡大する流れの中で凸凹があり、それを平準化するのがマクロ安定化政策の基本的な発想だ。つまり景気が良いときは金利を上げ、財政を出さない。景気が悪いときは金利を下げ、財政を出す。

日本のバブル崩壊の後始末は2005年に終わったと言われる。その後、マクロ安定化政策は、経済成長の傾きを高めようとした。バブル崩壊後、成長スピードを上げるため金融緩和し、財政赤字を出した。成長のトレンドを高くするよう努めたものの、思ったほどうまくいかなかった。

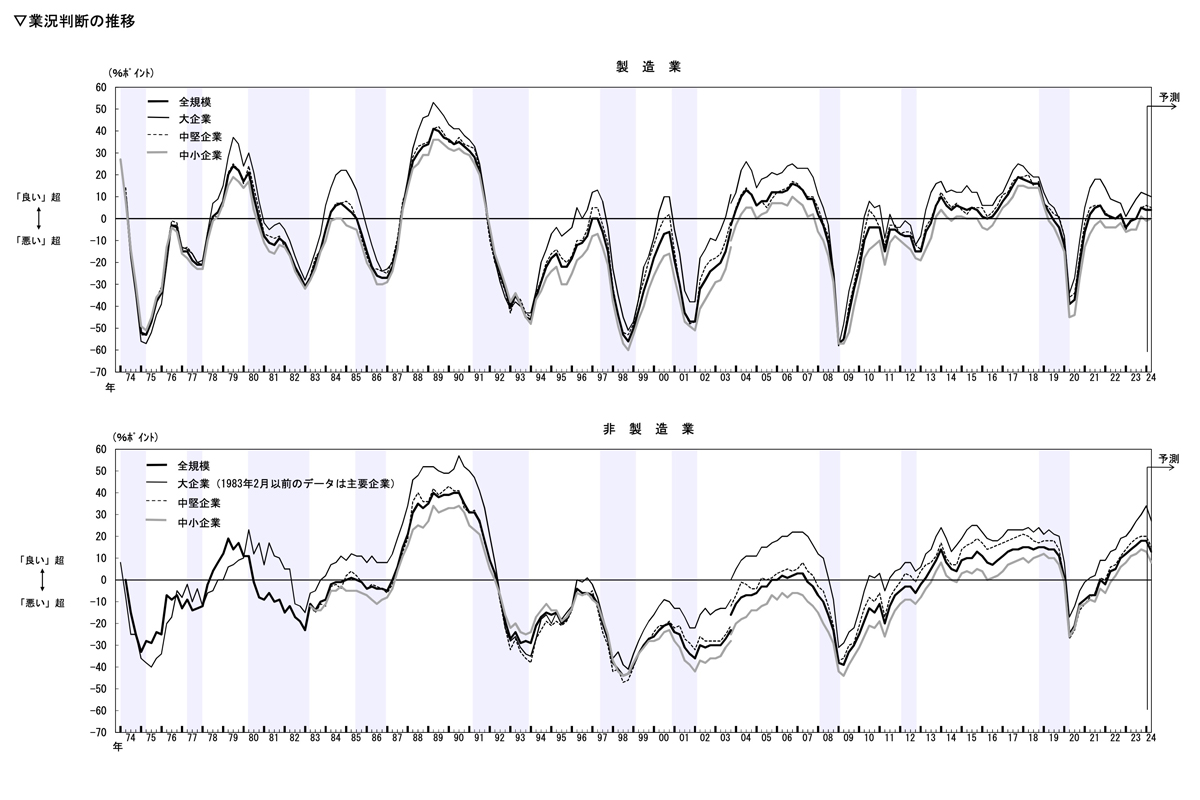

日本銀行が四半期に1回、ディフュージョン・インデックス(DI)もある短期経済観測調査を発表している。大企業1万社にアンケートを出して得た統計データだ。その中の業況判断DIは「あなたの会社は今景気がいいか、悪いか、どちらとも言えないか」の三つの選択肢で聞く。いいと答えた人、悪いと答えた人の双方の割合を計算し、引き算をしたのがDIだ。

このDIを一定の期間でみると、景気が良くなっているのか悪くなっているのかを数字で見ることができる。

意外に景気の実態を捉えているのが、この業況判断DIと呼ばれる日銀の短観データだ。景気が悪い時は金融財政政策で経済を下支えし、景気が良い時には、下支えをとり景気が過熱しないよう、またインフレにならないよう金融財政政策が考えられてきた。バブルが崩壊し景気が悪くなった後も、興味深いことに景気には上下があった。バブル崩壊後2005年ぐらいまでバブルの後始末をしていたが、その間にも景気が良い時、悪い時があった。

全国企業短期経済観測調査結果推移(製造業・非製造業)

■ 叶わなかった実力相応の好景気実現

神津:特に問題なのはバブルの後始末が終わった後の金融財政政策だ。金融財政政策は、バブルが壊した日本経済を何とか元通りにしようと懸命になった。金融財政政策はバブル崩壊後の成長トレンドの低下を元に戻そうとして、かなり経済を刺激したが、ついこの間まで持続的なインフレにもならなかった。

日本経済を2%の成長に戻すのが多くの人の希望だったように思う。しかし今1%そこそこの成長しかない。2005年以降、企業がどの程度景気がいいと感じたかを先ほどの業況判断DIでみると、バブル前に企業が景気はそこそこいいと感じていた頃と変わらないくらいのDIの水準もあった。

2010年代の非製造業の業況判断DIは、バブル前の水準に比べむしろ高いくらいだった。しかし、いま日本経済が絶好調との話は聞かない。バブル時代が羨ましいと社会に出た若い人たちは言う。バブルの時代を思い起こせば、皆元気だったことは事実だが、同時に多くの人は疲れ果てていた。あまり良い思い出が残っていない。日本経済の実力相応の好景気を実現できなかったという大きな反省が残っている。

バブルの後始末が終わった後、経済はまずまずいいと企業が思っていた時に、政府日銀はなぜ更に良くするべきだと考えたのか?それは答えがない問いだ。政策に携わる人の多くが日本経済の実力はもっとあるとの気持ちを根底に持っていたのかもしれない。客観的な企業の景況感と、経済社会全体が持つ経済が不調だという感じは、うまくフィットしない。

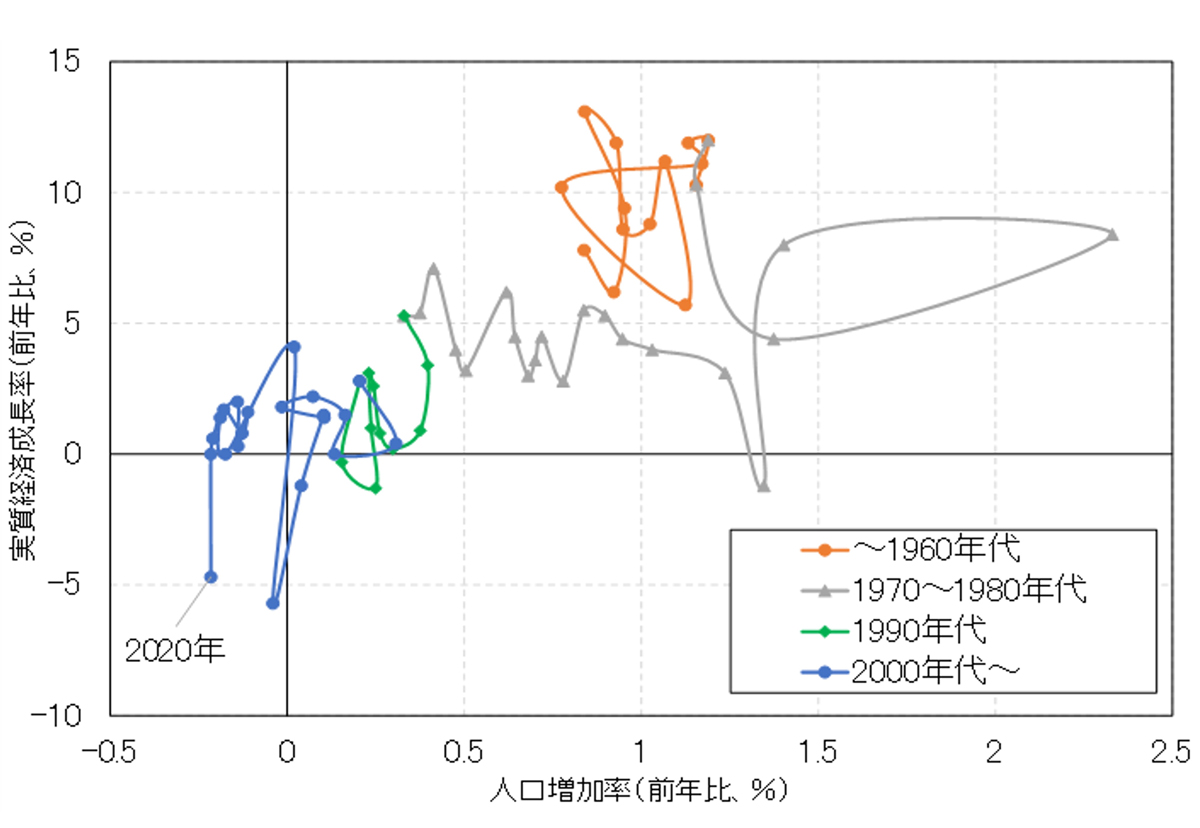

人口が伸びていた頃は、経済成長率も高かった。人口の増加率が下がると、低い成長率になる場合が多い。人口が増える時と、減る時では経済の様子が違う。確かに人口増加率が1%の時の経済成長率の幅は広い。このことからは、経済成長率は人口の増加率だけが決めているわけではないことが分かる。したがって、人口増加率がマイナスでも、経済が成長することは十分あり得るが、働く人数が増えている時よりも高い成長を経済全体として遂げることは難しい。日本国内だけを見れば、金利を下げ、財政の支出を増やせば、経済成長率も上がると単純に考えていた。それが、うまくいかなかった最大の理由ではないか。

実質経済成長率と人口増加率の関係

■ 進む少子化と新技術への期待

神津:厚生労働省の白書から「日本の平均的な家計」の変化を示したものを抜粋した。バブル前の1985年は、「父母と子」が平均的な家庭の姿だった。私の両親の世代は3〜4人兄弟が多かった。3人兄弟が各々結婚すれば、合計6人の子が4人の親の老後を支えればよかった。

今は大きく変わった。一人っ子が多くなり、結婚すれば2人で老親4人の世話をしなければならない。現役の若い世代にとっては大変だ。今は昔と違い、AI、スマホ、ロボットがある。単純に割り算して「自分らの将来は大変だ、暗い」と思う必要はない。しかしコストを念頭に置き、成長率を元に戻すにはどれくらいコストがかかるかを考えなければいけない。

統計で見ると、今の若い人は結婚しなくなった。高齢者の単身世帯が増え、結婚せずに高齢者になる人も多くなった。年をとった両親たちは、ご飯3杯は食べない。春夏秋冬ごとに新しいファッションを買うこともしない。車は次第に運転できなくなる。タンス、冷蔵庫を買うこともめったにしない。消費しない世代が増えてきている。結婚し子供をつくり、家や家具、食品も買おうと考える世代はどんどん減少している。

マクロ経済学の悪いところは、常に代表的な家庭、平均的な家庭を考えるところだ。40年間、同じ家庭のままだとの仮定をする。しかし日本の場合、平均的な家庭のイメージは30年で大きく変わった。消費が以前のように元気にならないとは考えなかった。

とはいえ、日本の社会は結構いい線で変化したのかもしれない。悪いところばかり見えるようだが、良いところは良い。だからこそ悪いところを直せる。

日本経済に何が見合っているかをみる上では、何歳の人間が何人いるかを見る人口ピラミッドをみると良い。

GDPは、働く人が生み出す新しい付加価値を金額で表現したもので、働く人が減れば、日本全体として生み出される価値の額は減る。20歳から64歳の人は1990年から2020年までの間に672万人減った。65歳以上でも20歳以下でも働いている人はいる。しかし、主力の働き手の数が672万人減った中で、1980年から90年までの間と同様の経済成長を2020年の時点で成し遂げようとすれば、減った働く人たちの数を補わない限り、同様の成長はできない。

1990年代は法律が変わり、労働時間の上限が下がった。あまり長時間、過重な労働をしてはいけないことになったので、働く人の数が減っただけでなく、1人の人が働く時間も減った。経済成長率が下がっても、働かなくて済むような社会であれば、悪い社会ではない。悪い社会ではないが、成長率がより高まるともあまり考えられない。

推計では、2020年から2025年は、働ける人の数の減少スピードが少々緩やかになり、300万人ぐらいしか減らない。しかし、2040年まで推計を伸ばすと、1000万人ぐらい減る。2040年、いまの大学生が社会に出て最先端で働く時期に、働く人は大きく1000万人減る。

だからといって萎縮してはいけない。インターネットは1990年代、スマートフォンiPhoneが出たのが2000年代。技術進歩がありインターネットとスマホを前提にした様々なビジネスが出た。働く人が1000万人減る時代に、こうした技術進歩が経済成長率にどう影響を及ぼすだろうか。

■ 中国を始めとする新興国の経済大躍進と課題

神津:もうひとつ日本経済が考えなければいけなかったのが、新興国経済の大躍進だ。1980年代までの日本は、米ソが対立する東西冷戦構造の中で、経済が高度成長した。

1989年ベルリンの壁が崩壊し、ロシアも中国も一斉に世界経済の中に組み込まれた。日本経済にとってはアジア、アメリカ経済にとっては南米、ヨーロッパ経済にとっては旧社会主義国だった東欧が、一斉に同レベルで経済活動の中に入ってきた。

賃金の水準は、例えば2000年は日本の方が高かった。しかし、中国で日本と同じものが作れる時代が到来し、日本企業は賃金の安い中国で作ったものを輸入した。

日本企業は、中国だけでなく世界で一番儲かる場所に工場と支店を作り、グローバル化のプロセスに入った。モノは輸出したり輸入したりできるが、サービスはなかなか輸出入ができないので、まずモノから始まった。その後中国でより安く作れるものは日本では作らないことになった。日本だけでなく世界中が中国に投資した。

13億人口の中国が経済の大躍進を遂げた。かつての日本経済の「奇跡の成長」と、中国のそれとは、スケールが全然違う。グローバル化の影響を見れば、隣国中国からの影響は、日本経済にとって大変大きい。昔と同じやり方では日本は成長できない。

周牧之:神津さんの話はその通りだ。2000年から2022年の間に中国の輸出は14.4倍になった。その一部は日本に輸出した。中国は経済成長と同時に都市化が進んだ。私は中国各都市の人口問題を分析している。今、中国では日本より早いスピードで少子化、高齢化が進んでいる。

2009年、中国経済が日本経済と同じ規模に達した時、私はハーバード大学のエズラ・ボーゲル教授と対談し、日本と中国は経済が台頭したときの条件が同様に輸出拡大だったと話した。輸出拡大で中国は元気の良い時期が続いたが、都市化が進んだ現在、問題となっているのは、その人口構造だ。

神津:日本の高齢化の急速な進展は1990年代後半からだ。生産年齢人口すなわち15歳〜64歳の人口が減り始めたのは1990年代後半だ。日本はバブルの後始末に追われた時で、人口減問題の重要性にあまり着目しなかった。当時の日本と同じぐらいのスピードで2010年代後半から中国は高齢化が進んだ。日本が気づかず失敗した要素が、中国の今後を左右するだろう。

中国都市化で一つ知っていた方がいい言葉に「ルイスの転換点」がある。日本にも「ルイスの転換点」はあったと言われる。日本の都市化は地方から都市に人を集めることによって起こり、高度成長を実現させた。1950年代後半から60年代、列車に乗って地方から集団就職で向かった先の東京、大阪、名古屋など大都市で、今と比べれば厳しい条件で人々は働いた。統計をみると、都市部への人口流入が止まる点が必ずある。都市化が進むと「ルイスの転換点」を通過したかどうかが重要になる。中国は、ルイスの転換点を通過したか否かが議論されているだろう。

北京、上海など大都市は完成した大都市になった。それ以外の各省の都市を都市化し、農村部にいる人たちを集め、経済成長の原動力にしようという努力を、中国はこの十年くらい懸命に取り組んだ。だが、人口の少子化、高齢化による経済成長率へのマイナス影響は、日本も中国も同じだ。

ただ、中国が大変なのは人口が日本の10倍ある点だ。国家運営は本当に大変だ。中国は日本の10倍大変なはずだ。

■ 新グローバル化の影響とIT産業参入の遅れ

神津:以上が日本の経済成長を制約した2つ目の要素であるグローバル化の話だ。ロシアと中国は、これまでのグローバルな企業活動から、現在、どちらかというと自国の中での完結した企業活動に向かおうとしている。日本の企業がこれまで味わってきたグローバル化の影響が、今後少々違う形で出てくるかもしれない。

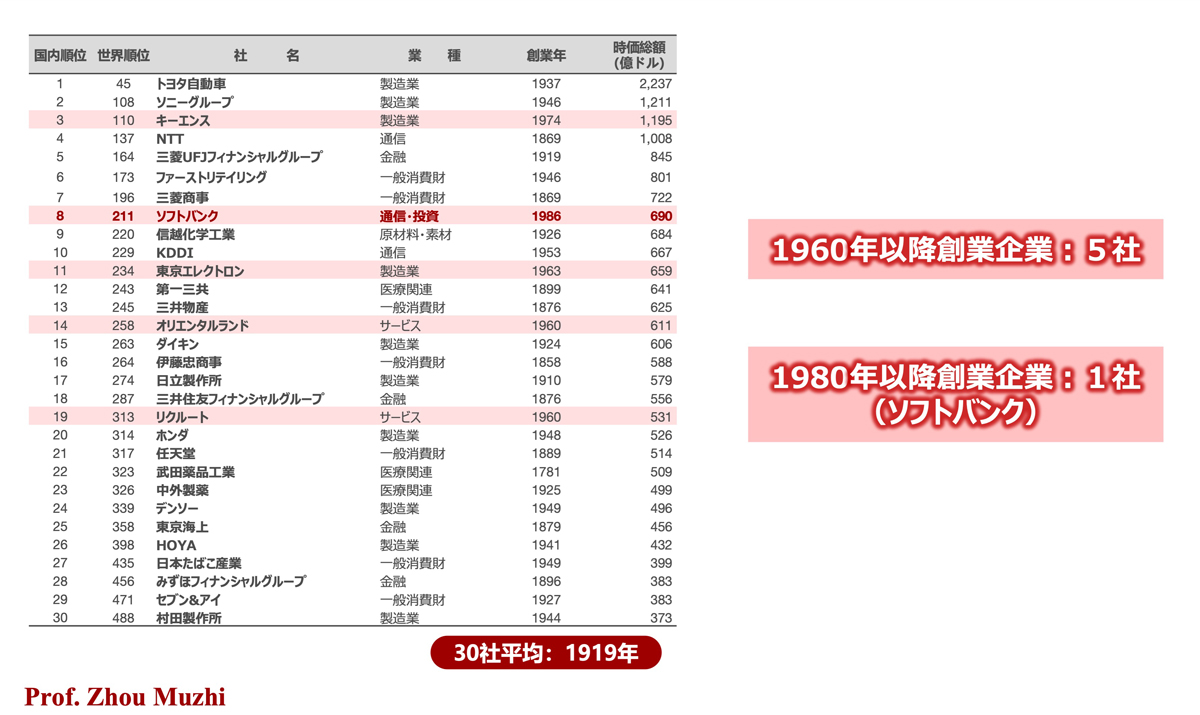

日本の経済成長を制約した3つ目の要素は新しい情報通信技術の発展だ。日本は、その新しいテクノロジーに乗り遅れた。この10年間、インターネットとスマートフォンを中心にさまざまビジネスが出て、第3次産業革命とも呼ばれている。インフォメーション、コミュニケーションのテクノロジーのイノベーションに関連して、10年おきに1990年、2000年、2010年、2020年の大きな企業のデータを拾った。2021年の段階で、世界の時価総額トップ10企業には、Apple、マイクロソフト、アマゾン、アルファベット(Google)、フェイスブックなどGAFAMと呼ばれるアメリカのテック企業が並ぶ。他に石油会社のサウジアラムコがあり、中国はデジタルビジネスのアリババとテンセント、アメリカ自動車メーカーのテスラ、台湾はチップメーカーのTSMCだ。

1980年代後半、バブル崩壊前の世界時価総額トップ10企業には日本企業が6つ入っていた。NTT(日本電信電話)、日本興業銀行、第一勧業銀行、富士銀行(今のみずほ銀行) 、住友銀行、三菱銀行だ。しかし日本経済は30年かけて変わり、現在の世界時価総額トップ10企業に日本の企業は1つも入っていない。日本だけでなくヨーロッパの企業も入っていない。

日本の企業は新しいテクノロジーに噛めなかった。昔からやっているモノ作りにしがみついたところがある。そこに成長率を高められなかった理由の三つ目がある。

世界株価時価総額トップ10企業 1989年 vs 2023年

■ 供給構造の変化に遅れ

神津:そもそも何が起きていたのか再度考えてみたい。日本はデフレだと言うが価格がなかなか上がらないのは、日本中の総需要と総供給を考えたときに需要が弱いからだ。需要が強ければインフレになる。

人口動態の話で言うと、免許を持つ人数は減るにも関わらず2シーターのオープンカーの生産を増やすことはあり得ない。もっと言えば環境問題が深刻な時にガソリンを使った内燃エンジン車をどんどん作ること自体が大問題だ。

人口動態の変化があり、また日本では既に作っても儲からないものがあり、日本以外で作らないと儲からないもの、輸出ができなくなるものなど、需要には入れ替わりがある。

人々が皆スマートフォンを持つことで様々なサービスを受けている。それに支払う費用は海外に行き、日本の国内供給は新しい需要に対応したものに変わる必要があるのに十分変わらない。金利を下げ財政を出すなど景気の刺激を一生懸命やってきたが、高齢化、グローバル化、IT化に追いつけない。古い供給が残り、需要は新しい方に移り、物価は上がらない。供給の入れ替えは難しい。昨日まで道路工事をやっていた人に急にゲームソフトを作れと言ってもできない。企業が倒産するか人員がクビになるかだ。

供給構造を変えることは大変だ。リスキリング(職業能力の再開発、再教育)が最近言われ出したのは、供給構造を変えなければならないことに気づいたからだ。変化する世界の中で、日本国内だけが従来同様なら、国内での儲かるビジネスは先細りになる。失業の増加に繋がる。その危機感がリスキリングにも表れている。

■ 利下げは供給構造の変換に繋がらず

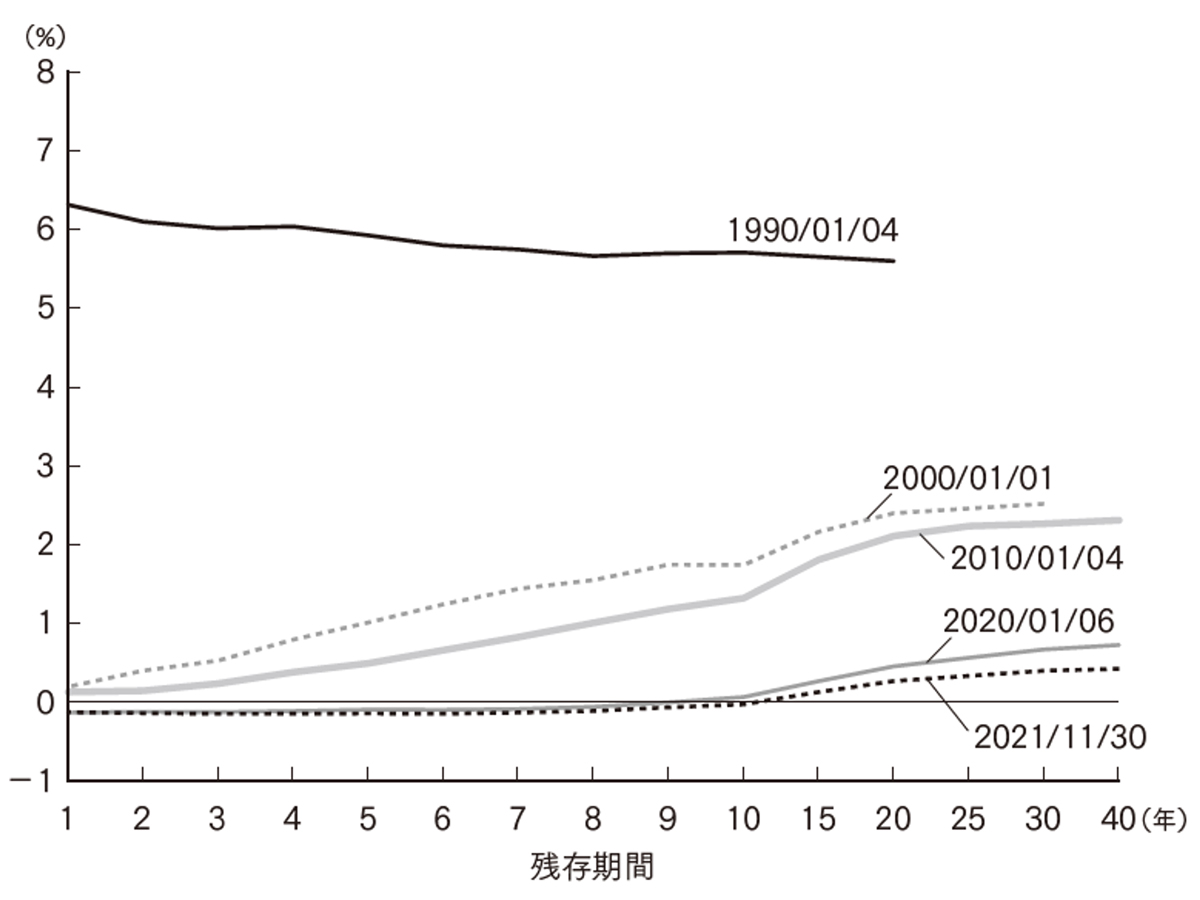

神津:金融政策を考える際イールドカーブという言葉がある。例えば国債の金利について、1年物の国債から40年物の国債までの金利、つまり短い金利から長い金利まで繋ぐ裾のようなものをイールドカーブと言う。

銀行同士が「今日はお金が余った」「今日は足りない」というのを調整するインターバンク・マーケットがある。異次元緩和が始まる前は、そこで形成する今日から明日への1日分の短い金利を、日本銀行は誘導していた。それが、10年物国債の金利がマイナスになるまで金融緩和を強化したのが、ここ30年間の金融緩和の歴史だった。特徴は、長い金利を下げたことだ。それが設備投資や住宅投資に影響が及ぶからであり需要を刺激する。

国債の金利は日本で一番信用できる金利だ。例えば長期10年の金利の上に、信用できない人からは高い金利を取る。信用できる人からは低い金利を取るという色々な金利がある。まあ、マイナスの金利では貸さない。住宅ローン金利は下がってきたとはいえプラスだ。

これまでの金融緩和では、あらゆる金利を下げようとしてきた。金利が下がれば、経済活動が刺激されるが、しかし金融政策で金利を下げただけでは供給構造変換がうまくいかなかったのが、過去の反省だ。

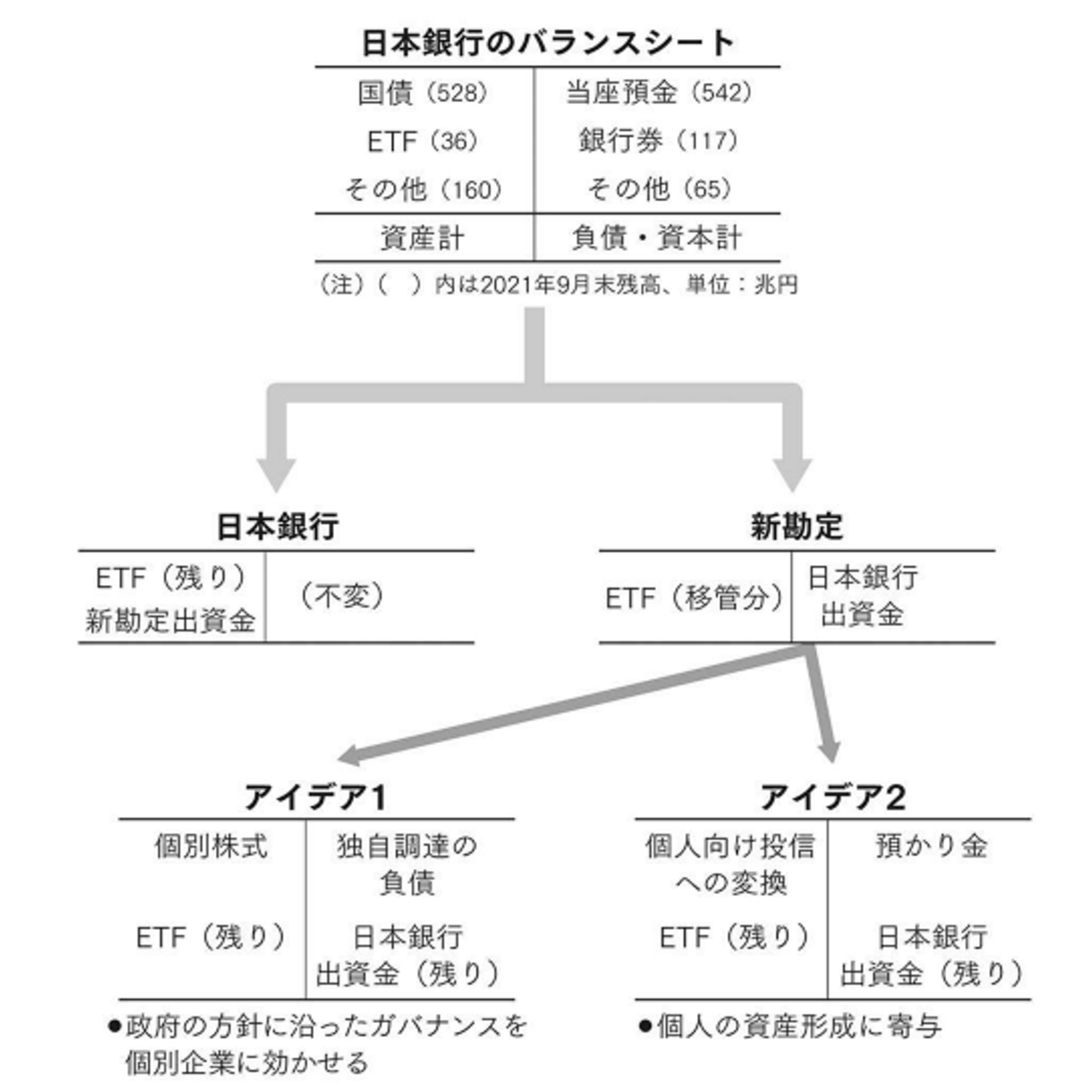

そうした金融政策をやってきて、どういうことになったか。財務省が昨年9月に作った統計では、発行された国債の残高は1,065兆円で、半分は日本銀行が持っている。つまり日本銀行が圧倒的に国債の金利に影響を与えている。日本銀行は国債を沢山買った。国債の需要が強くなれば、低い金利でも売れるようになるから金利は下がる。短期の金利がゼロになってしまった後は、長期金利を気にしながら、金融政策をやらざるを得なかった。

昔は、日本銀行が調節するのは長期金利でなく短期金利とされた。今では、金融市場で金融資産を売買する人の経済先行きの予想に応じて長期金利が決まればいいとは言えない。マイナス金利はほとんど意味のない政策であるにもかかわらず、日本銀行がマイナス金利の解除に躊躇したのは、国債の需給への影響を気にしたからだと思う。

1990年以降のイールドカーブの変化

■ 社会保障費増大が国債の膨張に

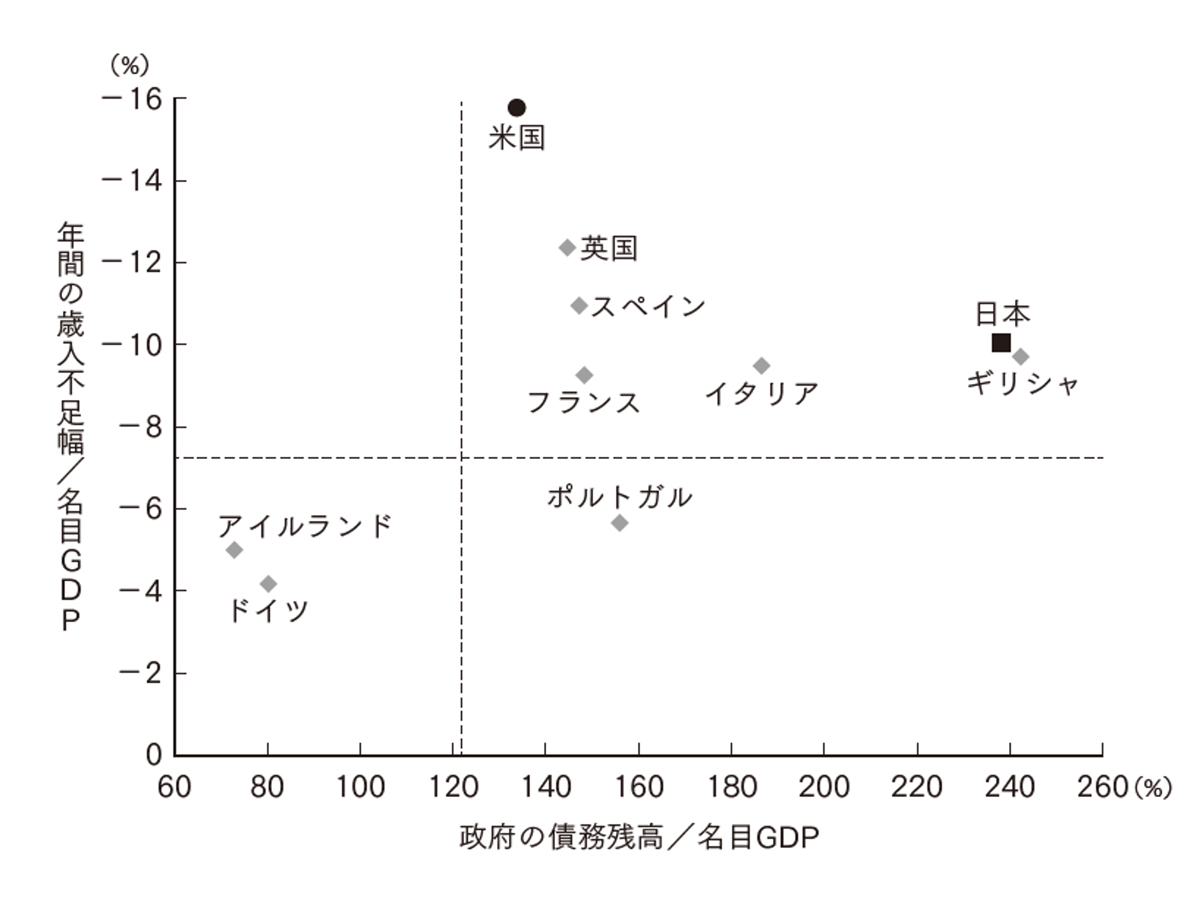

神津:財政政策はどうだったか。コロナ前の2020年の数字で、政府の債務残高の対名目GDP比率は、日本はギリシャ並みで200%を超えていた。日本国民全員が無給で2年働かないと今の借金は返せないということだ。

1年間の財政赤字を国の経済の大きさとの対比で見ると、アメリカはものすごく赤字が大きい。バイデン政権の大きな政府政策の現れだ。日本より遥かに赤字幅を大きくし、経済を刺激する財政政策をやったため、インフレになったとも言われている。コロナが明けた後、インフレになり金融を引き締めなければいけなかったのは、2020年に今言ったようなことをしていたからという側面がある。

日本について、財務省の数字で、1990年度の当初予算と2023年度の当初予算を比較した。ここで特例国債とは、赤字国債のことで、税収で賄えないほど歳出を膨らませたときに発行する国債だ。1990年度は、特例国債が発行されなかった最後の年だった。

今はその赤字国債を約30兆発行しないと予算が組めない状態だ。以前と比較して一番大きく膨れ上がった歳出は社会保障だ。年金、医療、介護の分野にお金を使っている。11兆だった社会保障費がいま36.9兆円だ。増加分は25.3兆円。特例国債を出さなければならない理由の一つは、この社会保障の増大にある。社会保障の三つの柱、年金、医療、介護はどれも保険だ。

具合が悪くなる人とならない人がいる。長生きする人としない人もいる。亡くなる最後の数年間に、介護が必要な人と必要としない人がいる。その見通しはつかないため、みんな同額を出し、助けを必要とする人はみんなの積立金の一部をもらう。その出すお金と使うお金のバランスをとるのが保険だ。そうでなければ保険会社はみんな倒産してしまう。

しかし社会保障の保険三つに関して言うとそうではない。積み立てる保険金以上に、医療費を出し、年金を出し、介護費用を出している。政府が借金をして調達したお金で国民は年金、医療、介護のサービスを受けている。社会保障は命と健康の値段なので、借金して良いサービスができるならそれでいいとも言える。GDPの200%、2倍の借金を抱え何か悪いことが起きているわけではないという話にもなる。良い薬や治療法が出れば高額でも保険でまかなえるなら保険料は上がり、政府の税投入も増える。本格的に速いスピードで高齢化が進むのはこれから数十年だ。社会保障政策の維持が可能かどうか問われる。ここでは意見が分かれ、問題なしと言う人もいる。だが古今東西の歴史を見れば、大きな財政赤字を抱えて長く栄えた国は無い。

財政赤字の国際比較

■ 社会保障費節約か?税負担増か?

神津:国債というと近代的に聞こえるが、そもそも国家が借金を始めたのは、戦費の調達のためだ。占領された地域の人たちは収奪されて借金を返すために酷い目に遭わされた。アメリカやヨーロッパは、歴史上、出た借金は先に返しておかないと次の戦争ができないという感覚があるのだろう。今日、日本以外の先進国は、借金が多い状態を放置できないという感覚が強い。借金が増えれば増えるほど、うまくいかなくなったときが大変になる。いくら借金をしても構わないといった議論はしない方がいい。

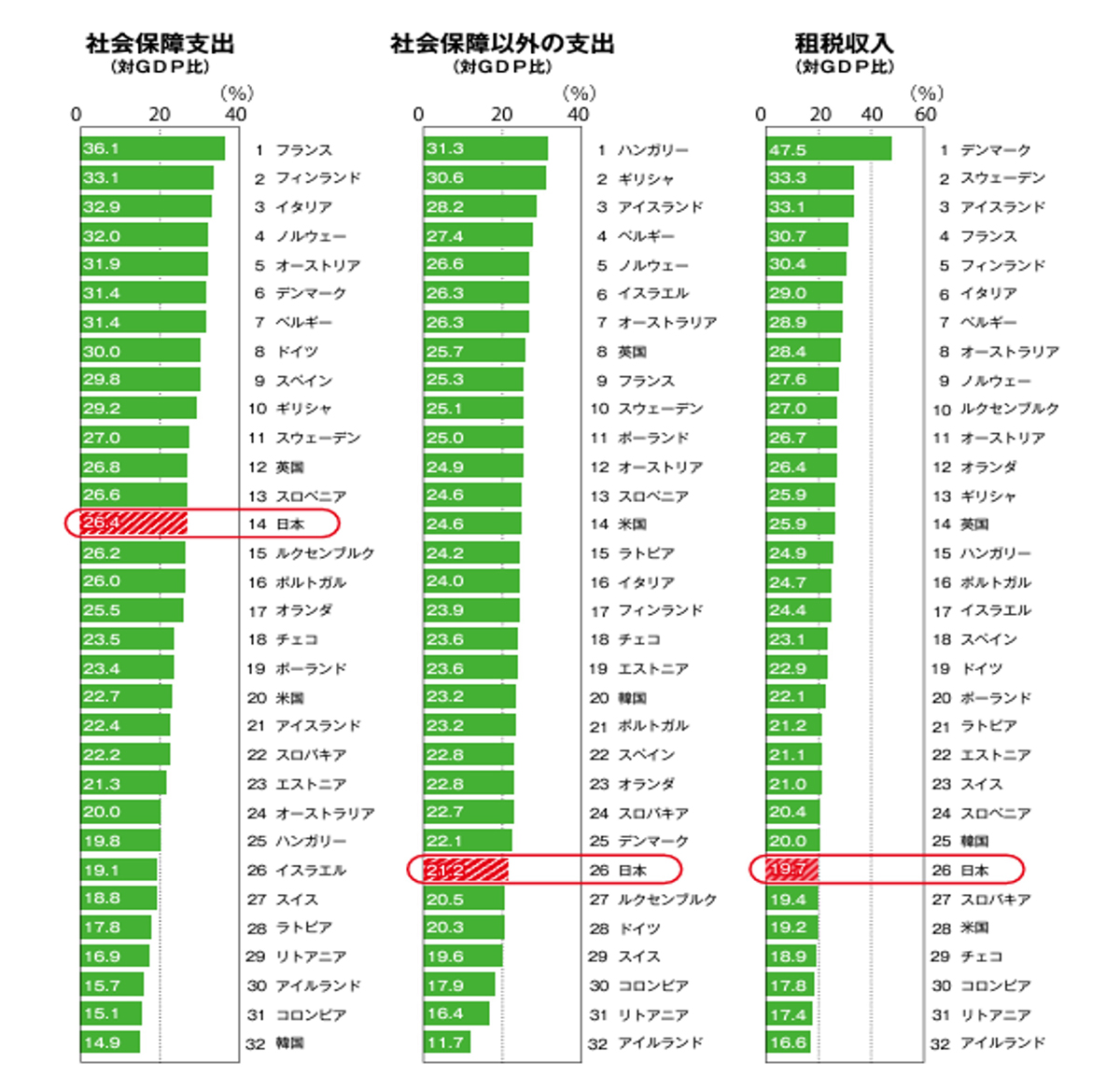

OECDは、先進国クラブと呼ばれる32カ国がメンバーの組織だ。それぞれの国で財政支出と租税収入はどれくらいかを、GDP対比で比較できる形にして比べてみる。社会保障費、社会保障費以外の政府サービスを、どれくらい出しているか。社会保障費以外の政府サービスは防衛費、文教費、公共事業などだ。

日本は先進国の中では社会保障費の割合は中程度だ。しかし社会保障以外の歳出は抑えている。他方、租税収入は少ないというバランスだ。例えば、フランスは社会保障費の支出比率がトップだ。社会保障費以外の支出は第9位、税金の取り具合は第4位。つまりフランスは沢山税金を取り、それを使っている。そうした政府のあり方をフランス国民は選んでいる。

一方でアイルランドは社会保障を出さない。社会保障以外の支出もしない。しかし税金も取らない。国民は勝手にやり、政府は何もやらないことをアイルランドの国民は選んでいる。日本はあまり税金を取らず社会保障は出している。先進国の常識からすれば日本は租税収入を増やし、社会保障以外の支出を増やし、社会保障費は抑制するといいバランスになる。

文部科学省の科研費など政府による研究助成はギリギリに削られ、学会出張すらできない先生がいる。出すか出さないかの議論が割れる防衛費もある。老朽化した橋や道路などインフラも改修しなければならない。日本には台風は来るし地震も多い。日本は社会保障だけにお金を使える国ではなく、バランスが必要だ。社会保障は命の値段といってもいい。単にサービスを減らすのは解決にはならない。しかし高額な薬を保険でもらえ、病院に行くと使いもしない貼り薬をもらえ、病気でもないのに友達に会いに病院に行く人が多いといったことがあるなら改善の必要がある。そこで節約した分を学校の教育、子育てに使い、壊れた道路や橋の補修に使うのがいいバランスだ。それができないなら租税負担になる。消費税、所得税など税金の取り方は様々あるができるだけ経済成長に影響を与えない形で、税負担を増やすのが一つの鍵になる。

OECD諸国・社会保障以外の歳出比較

■ 過度の国債発行は円安、インフレをもたらす

神津:財政が悪化するか否かの判断で大事なことは何か。銀行の窓口で融資を申し出ると銀行は、まず返済可能かを考える。所得と融資額を対応させ何年で返せるかを見通してお金を貸す。国の場合は、ほぼ税金の収入はGDPに比例している。GDPそのものは国の収入ではないが、GDPと借金の残高を割り算したとき、借金の残高が租税の収入に対して増え続けていくような場合には、金融市場でいつか国債を売れなくなる。なぜなら返ってこないお金は貸さないし、金融商品は買わないからだ。

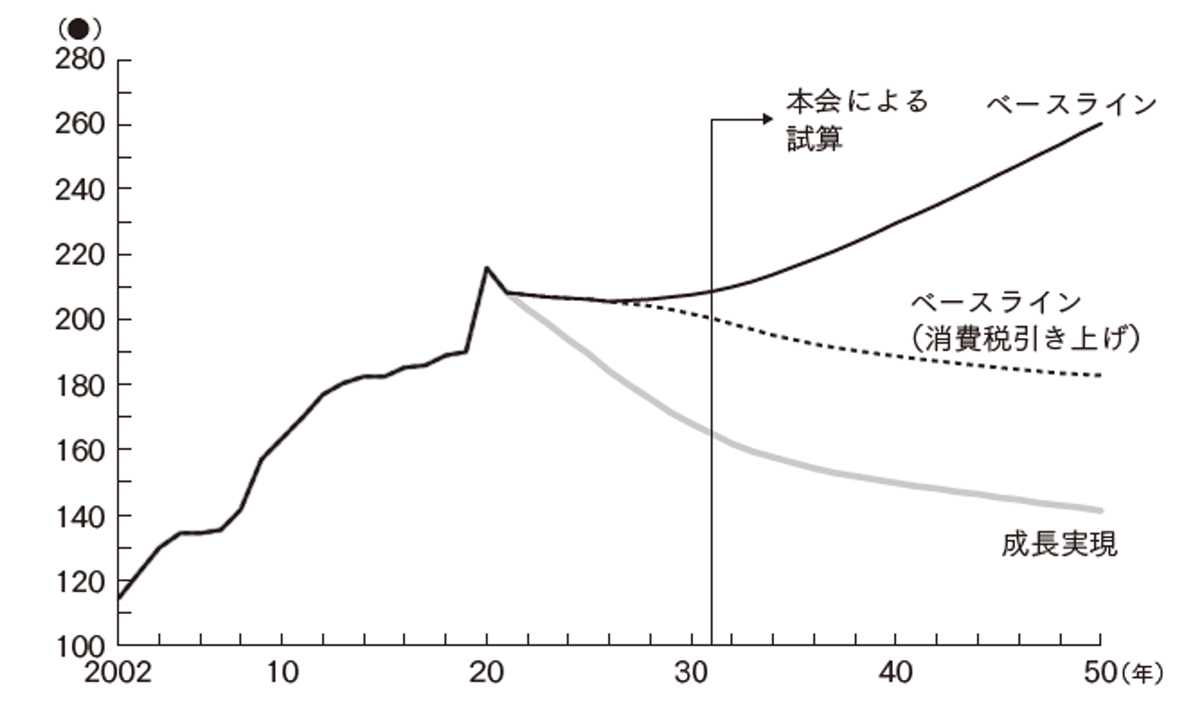

内閣府が出した借金残高の対名目GDP比率は、日本政府がこれから得る収入と、今の借金残高の割り算をしたものを近似している。これが上昇し続けるなら見限られる。もうこれ以上貸せない、つまり銀行が国債を買わなくなる。

2030年ぐらいまでを展望すると、多少上に向かっていてもその数字は発散しないので、すぐにはひどいことにはならないとも思われる。が、経済同友会のタスクフォースで、2050年まで伸ばした2021年実施の試算を見ると、2030年代は上にぐんと上がる。圧倒的に高齢者が増えるからだ。高齢者が増えれば年金は増える。人間は死ぬ前の1年間の医療費が一番高い。今後高齢化が進むと医療費は確実に増える。介護も高齢化に伴い増えるという試算になる。

そうしたことが明確になると、民間銀行は日本政府が発行する国債を買わなくなる。金融市場で必要な国債の発行が十分できなくなると、日本銀行しか国債を買わなくなる。政府が発行する国債を全額日銀が買うような国債は、全く人気がないということだ。人気がないので国債の金利を高くしなければ、誰も買わない。政府は金利を上げ、高金利となる。

国民は、政府が発行する国債を直接大量に持っている訳ではない。しかし、民間銀行が国債を買っているので、銀行に預金のある人は間接的に国債を持っていることになる。預金の一部が国債に向かっているのである。

従って、国債に人気がなくなれば、皆そんな国債を買っている銀行にお金を預けようとは思わなくなる。アメリカの株を買い、ドル預金をしようとする。それが進むと、円安になる。ドル建ての投資信託を皆が買えば、円をドルに替える動きが強まり、円安になる。円安になればインフレになる。民間銀行が国債を買わなくなる時点で、インフレ、円安になり、円安がまたインフレを呼ぶ。70年前の日本と同様のことが起きうる。そんなリスクはコントロールした方がいい。借金残高の対名目GDP比率が上昇し続けるような政策はしない方がいいとの主張だ。

公債残高の対名目GDP比率長期予想

■ 緩和超過で為替レートに皺寄せ

神津:2023年4月に新しい日銀総裁になった植田さんが直面する問題の一つは為替レートだ。円、ユーロ、スイスフラン、英国ポンドなどを様々な国の通貨を加重平均した為替レートのことを実効為替レートという。英語ではeffective exchange rate(EER)だ。

また実質為替レートとは、例えば円をドルに変えニューヨークで使う際にどれだけ買えるかを見たものだ。パリ、ローマ、ロンドンなどでも同じように考えて、貿易のウェイトで加重平均したのが実質実効為替レートだ。それを見ると1980年に円が持っていた力を今は持っていない。1980年は私が大学を卒業した年で、卒業旅行でカリフォルニアに行った。当時買えた土産すら今は買えない。日本の金融政策で金利を低くしている結果、その影響が自由に動ける為替レートの方に皺寄せとして現れている。

今為替レートは安くなりすぎた。金融市場の為替レートを使い、日本とアメリカの1人当たりの名目GDPを比較した。アメリカには3億人ぐらい人がいて経済規模も3倍ぐらいあるので、日本との比較には、1人あたりを比べる。アメリカに住む人1人が、1年間に生み出す新しい付加価値と、日本に住む人1人が1年間に生み出す新しい付加価値を比較した。

人口には赤ちゃんから老人までいるので、そういう働けない人も含めての平均的な1人だが、今、日本は3万5000ドルぐらい。アメリカは7万ドル。1人当たりの名目GDPは、日本はアメリカの半分ということになる。いくら何でも半分はないだろうとの実感がある。1990年代は円高で苦しかった。名目実効為替レートでは1990年代はとんでもない円高だったわけではない。が、当時の円高は実は日本の1人当たりの名目GDPの方がアメリカより高いという評価になるぐらいの円高だった。企業にとっては大変だった。GAFAMも全部アメリカの企業で、新しいビジネスを生み出す経済であるにもかかわらず、日本の方が一人当たりの付加価値生産額が高いのは、何となく妙だ。

今は為替レートが75円であればアメリカと同じになる。大手輸出企業に話を聞くと、110円ぐらいなら居心地がいいというのが本音のようだ。日本は金融を緩和し過ぎて2%を上回るインフレで為替レートに皺寄せがいっていることが、植田さんが抱える宿題の一つだろう。

植田日銀の金融政策

■ 10年先を見据えた設備投資を

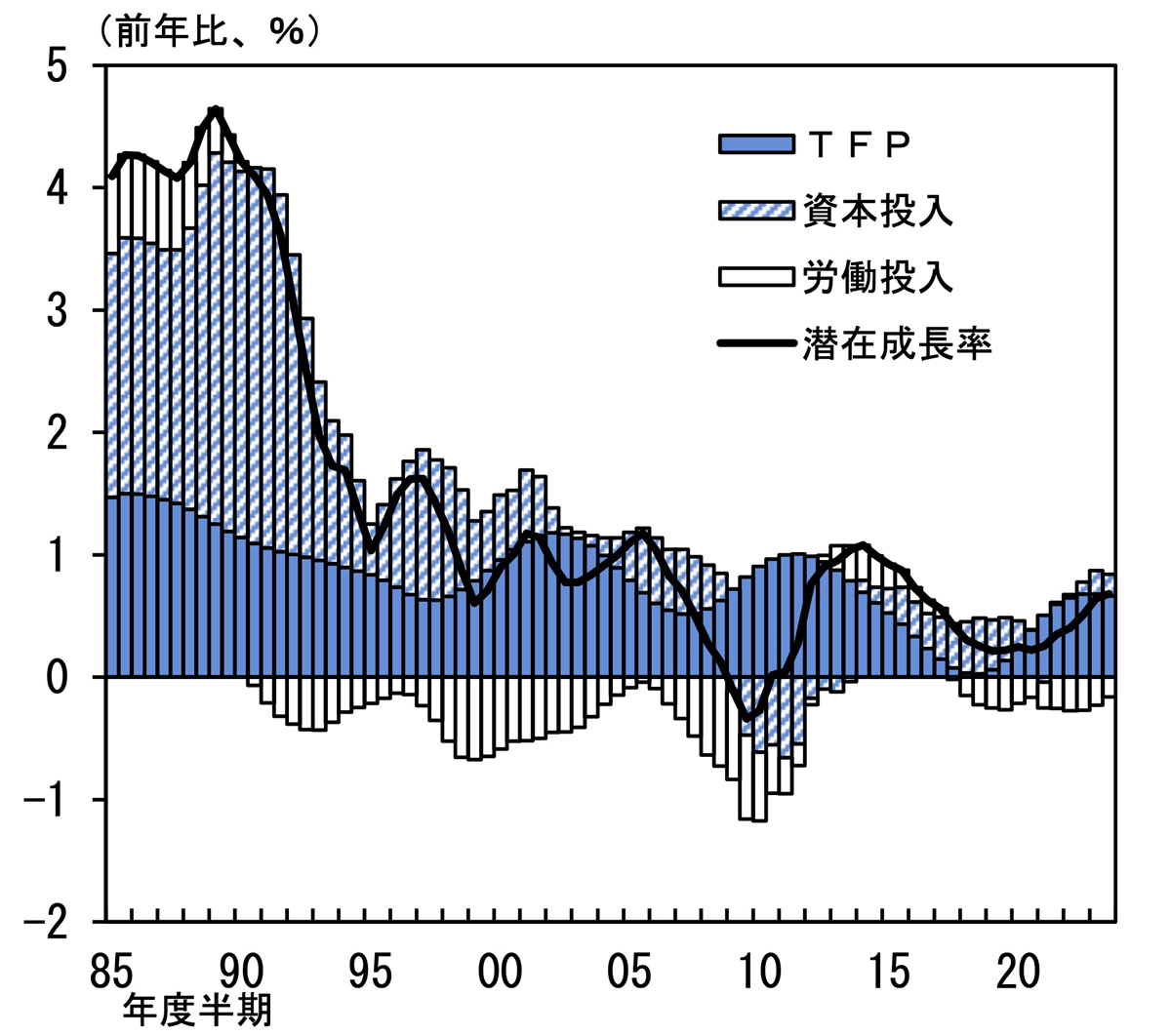

神津:経済成長率を高めるためにはどうしたらいいのか。潜在成長率という概念があり、経済の成長の実力をさまざまな格好で推定するものだ。日銀が推計したものをみると、三つの要素に分かれている。

経済成長の生産関数の中に入ってくるのは資本と労働、それから技術の進歩である。TFPというのはトータル・ファクター・プロダクティビティと呼ばれ、技術の進歩を表す。資本投入は企業が設備投資をし、機械を入れ、オフィスを増やすなどのことだ。労働投入は、人が一定時間働いて付加価値を生むことだ。労働投入は1990年代に潜在成長率を下押しした。当時、働く人数が減っていないのに下押しをしたのは法律によって労働時間が短縮されたからだ。昔は、就職すると長時間働かされていた。いまは働く時間が短くなっている。そうなれば、1人の人間が生み出す付加価値の額も小さくなり、それによって成長率が下がってくる。

また、トータル・ファクター・プロダクティビティについては、どうすればその成長に対する影響が大きくなるかは研究の対象だが、今これが結構いいところまで来ている。労働投入つまり働く人の数と働く人の時間は、高齢化に伴い労働市場から抜ける人がいる為、昔に比べて経済成長を押し上げられない。

2%の経済成長まで来るためにはどうしたらいいか。昔と今で一番違うのは資本投入だ。資本投入とは企業が設備投資をして、新しいビジネスをすることだ。古いことに設備投資するのは駄目だ。GX、DXの時代で、今後10年商売を続けていける分野を探し、積極的に投資をすれば日本経済の成長実力は上がる。財政がそれを手助けし、金利が低い方がそれをやり易いとの発想で2005年以降も金融緩和をし財政赤字を重ねてきた。

財政赤字は社会保障から生まれたと言ったが、社会保障で配るお金は老人たちが医療費や、介護で使う。使うこと自体は需要が出てくるので経済成長に寄与する。だが、次の成長の種にはなっていない。次の成長の種を蒔くには、企業が設備投資をしなければならず、儲かる話に投資をしなければいけない。儲かるということの意味は、長く続く商売になるということだ。

これまで懸命に金融政策と財政政策は成長率を押し上げる工夫をしてきた。が、十分ではなく、これからは、企業がどれくらい頑張れるかが大事になり焦点になる。一生懸命、企業がかんばらなければ駄目だと東京証券取引所も言う。金融庁も、高いコストで集めたお金を、定期預金に置いたままではいけないと言う。企業もそれに応え、新しい時代に次の成長の種となる設備投資を始めたというのが、現時点だ。

日本の潜在成長率

■ スタートアップ企業が続出する社会へ

周:1989年の世界時価総額トップ10の企業に、日本の企業、特に銀行がたくさん入った時の特徴の一つは、イノベーティブなベンチャー企業がゼロだったことだ。第6位のIBMは科学技術力があっても100歳近い古い企業だ。

2023年で見てみると、テック系のベンチャーが8社も入っている。創業が一番若いのは、2003年のテスラと2004年のフェイスブックだ。若く、技術のイノベーション、ビジネスモデルのイノベーションに一生懸命だ。旧勢力の企業と新勢力の企業とは性格が全く違う。神津さんの話を表現を変えて言うと、日銀がやってきたことは旧勢力に金を注ぎ込んだものの経済効果に繋がらなかった。その原因は、新勢力についてあまり意識してこなかった点にある。

結果は2023年日本企業時価総額トップ30、平均年齢104歳。1960年以降創業したのは5社だけ。1980年代以降創業したのは1社で1986年のソフトバンクだ。日本の政策は旧勢力に気を配りすぎた。しかし、旧勢力は未来が見えず投資しない。米中の新勢力企業によって世界の産業地図が大きく変わった。

神津:日本銀行は直接企業に金を貸さないので、今の周先生の話を正確に言うと、日本の銀行がこういう人たちばかりに結果的に貸していたということだ。

周:スタートアップ企業にどうお金を流せるかが課題だ。

神津:学生が就職するとき、ぽっと出のベンチャーに、来てくれよ、一緒に頑張ろうと言われ内定もらっても、旧勢力の方に行ってしまうことはあるはずだ。日本の銀行、日本の政策、あるいは金融庁の金融指導に問題があったのはその通りだが、日本は試行錯誤を許さない面も強い。1回失敗したらなかなか浮上できないような社会のあり方、企業組織のやり方がある。ベンチャーには千三という言葉があり、一千回やって三つあたれば御の字という意味だ。アメリカのベンチャーに何故お金が行くのか?金を持っている人がいて、千投資をして三つOKでもいい、面白いから投資するといったことが行われているからだ。

日本の経済は残念ながらそこまでは豊かになっておらず、そこまでなかなか金が回らない。今は、例えば商社、KDDI、日立、ホンダなどが、口を出さず千のうち三つ成功すればいい分野に、お金の一部を選り分けるようにはなった。日本社会全体として、試行錯誤を許さないような風土では、若い企業が育たない。

もう1つ日本の弱点は、IPOをやったらそこで終わってしまう人が多いことだ。大きい会社にならない。何か新しいことを思いついて、ビジネスを起こし、東証に上場する。未公開株を持っているところに値段がついて金持ちになる。そこでゲームオーバーにし、企業をさらに大きくする人が少ない。

オイシックスの高島社長は「売上高を1桁増やすためには、いろいろに階段がある」と言う。「100億、1000億、1兆円と売り上げを増やす段階で、それまでと同じ事をやっていたのでは企業は拡大しない」と。Appleも最初はガレージでパソコン作り始めたところから生まれた。階段を上るためには、経験のあるさまざまな新たな人材を入れる必要がある。日本は試行錯誤も、リスクを取ることも奨励してこなかった。同時に、ちょっと成功したらもうこれでいいやと思う人が多かったところにも問題がある。

以上のことは日本でもずっと議論になってきた。古い企業でも失業しなければいいとみんなが思っているときに、いやダメだ、リスクを取って新しいビジネスに挑戦しようと言っていても、例えば両親や学校の先生に就職先を相談したときに何と言われるか、という点から変えていかないとアメリカのようなダイナミックなケースにならない。あるいは中国のようなダイナミックな経済にはならない。我々の世代はそんな社会を作ってしまった責任を感じる。若い力がそこは少しずつでもいいから直してほしい。

もう一点、いい人材は、古いタイプの企業に入社しても3、4年経つと辞めるケースが増えている。彼らはベンチャーに行くことが増えた。失敗が許されない文化で百年運営している会社の中で、あれが駄目これが駄目、お前は間違えただろうといったことを3年言われれば、嫌になってしまう人が出てきても仕方がない。魅力的に映るのは、意味のないことで怒られたりしない会社だ。ベンチャーは、雇用は不安定かもしれない。だが働き手にとっては、仕事は面白い方が良い。

日本企業・時価総額トップ30社(2023年6月)

■ 国際金融マーケットの整備を

神津:日本の証券市場に何が起きているのかと言うと、日本国内の金融市場のルールを、ニューヨークやロンドンに近いものにしようとしている。規制を部分的にやめて、さまざま金融取引を自由化してきたのがもう一つ。それから、日本国内でアメリカやイギリスの銀行、証券も活動できるようにしていく。非居住者も居住者と同じような活動ができるようにしたことがこの三つ目のトレンド。ほとんどやり尽くし東京のマーケットの国際化は形としては成し得た。

では、なぜアメリカの銀行、ヨーロッパの銀行が入ってこないのか。それは失敗したくない日本人の国民性にも関係している。日本のポートフォリオ、つまり日本の家計がもつ金融資産の合計は2000兆円を超している。その中の半分以上が現預金だ。アメリカではたった13%、英国では30%だ。日本の銀行がまだ力を持っているため外国の証券や銀行が入ろうとしてもビジネスチャンスが日本においてはない。日本は金融資産立国を目指しているが、私の考えでは英国タイプになるだろう。アメリカ国民の多くが個別株を持っているが、日本人には投資信託、年金などに積み立てる方が合っているのだろうか。貯蓄から投資へ日本人の行動が変わっていけば、外国の証券会社もチャンスがあるので入ってくる。

インベストメント・チェーンと政府が呼んでいることで、金融機関はアドバイスをし、アドバイスをされる側も勉強し、一体自分は何のために金融資産を形成し、何歳でいくらぐらいの金融資産がどういう目的で欲しいのかを自分でも考えてみる。個別株を持つのは大変だとすると、投資信託や年金基金にお金を預ける。良い資産運用、アセットマネジメントの会社に、資産の運用を頼むようにする。一方で、投資される企業は、株主の利益を意識し、無駄なお金を定期預金で積み上げず、株配当として還元し、賃金として還元する行為が一体となって、資産運用立国が出来上がるという考え方だ。若い人も考えることが大事だ。自分で10年後20年後30年後にこういう目的でお金がいるから資産を作りたい、定期預金やNISAなど比較をしながら、自分のポートフォリオを考えることだ。

東京都は、国際金融都市構想を立ち上げている。東京で活動する企業が沢山あれば都は税収が得られる。東京都が今おそらく一番力を入れているのは東京を英語で暮らして不便がないような都市にすることだ。子供の教育や、病気になったときの医療サービス、あるいは市役所、区役所での手続きを欧米並みに簡潔化し英語が可能な環境にし、海外の人たちを呼び込んで金融都市を作る国際金融都市構想だ。

周:東京都のこの構想はたいへん良い。だがこれは東京だけではやれない。香港のマーケットの時価総額が1997年から大きく伸びた。中国の内陸の企業をたくさん上場させたからだ。香港には世界中からお金が集まる。東京は、世界中からお金を呼び寄せるためにアジアから元気のいい企業を呼び込み、アジアの企業を次々上場させることだ。東京の立地条件は素晴らしく、これにより高い成長が有り得ると私は思う。アジアの企業が成長してアメリカでなく、東京を目指すときに、日本の繁栄がもう一度来る。

私は中国にある日中の合弁会社の世話してくれと言われ、行ってみたら、最初は全然話にならなかった。日本の本社とのコミュニケーションはうまく取れておらず、取締役会もペーパーすら出てこなかった。どうたて直したか?私はこの企業に、北京の新三版という中小企業にとって上場し易いマーケットに上場するようアドバイスした。その結果、証券会社が来て企業を指導し、同社の経営スタイルは大きく変わった。これも金融市場の一つ重要な役割だと思う。

日本のスタートアップ企業が1回上場してゲームオーバーするのは、マーケットに問題があるからだ。上場するのにエネルギーを使い果たしてしまう。また、上場を維持するのも大変だ。東証がマーケットのあり方を改革するだけで、大きな可能性が出てくるだろう。

神津:特区を作り、日本のルールとは違うマーケットを作れば、今の問題は一気に解決する。それを実現するためには、英語が通じる都市になる必要がある。片言でもいい。発音もアクセントが正しければ通じる。英語をコミュニケーションの普通の言葉として使えるようにしていくことだ。

プロフィール

神津 多可思(こうづ たかし)/日本証券アナリスト協会専務理事

1980年東京大学経済学部卒、同年日本銀行入行。金融調節課長、国会渉外課長、経済調査課長、政策委員会室審議役、金融機構局審議役等を経て、2010年リコー経済社会研究所主席研究員。リコー経済社会研究所所長を経て、21年より現職。主な著書に『「デフレ論」の誤謬 なぜマイルドなデフレから脱却できなかったのか』『日本経済 成長志向の誤謬』(いずれも日本経済新聞出版)がある。埼玉大学博士(経済学)。