A comparative study on zero-case policy and coexistence policy from perspectives of COVID-19 control and economic development

周牧之 東京経済大学教授

■ 編集ノート: 突如勃発した新型コロナパンデミックは人類社会に大きな災難をもたらした。各国はこのパンデミックにどう対応したのか?それぞれの政策の有効性について、周牧之東京経済大学教授がパンデミック初期から比較研究を行ってきた。本論文はコロナパンデミックの3年間における主要各国の政策を、ゼロコロナ政策とウイズコロナ政策という軸で比較した。前半では、初期の2020年の各国のパフォーマンスについて、感染抑制効果と経済成長の双方から、詳細のデータで検証した。

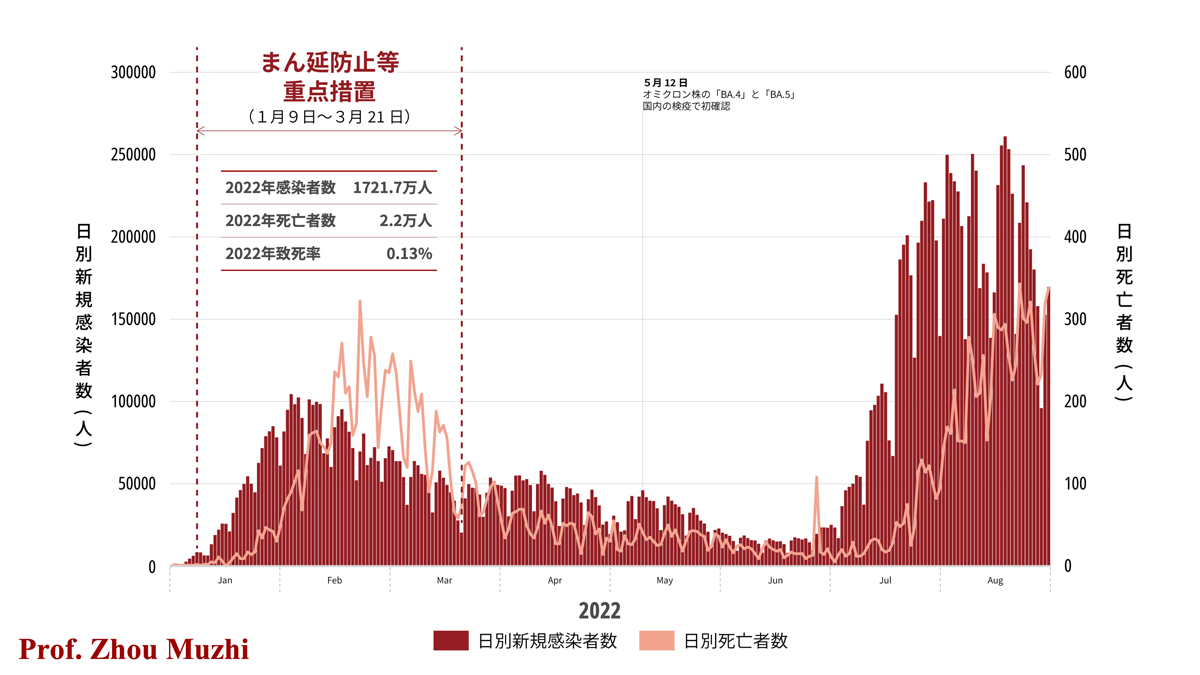

始めに 日本はいまなお新型コロナウイルス感染が猛威を振るっている。筆者が暮らす東京都での累積感染者数は本稿締切直前の2022年8月31日現在で約276万人[1] [2]

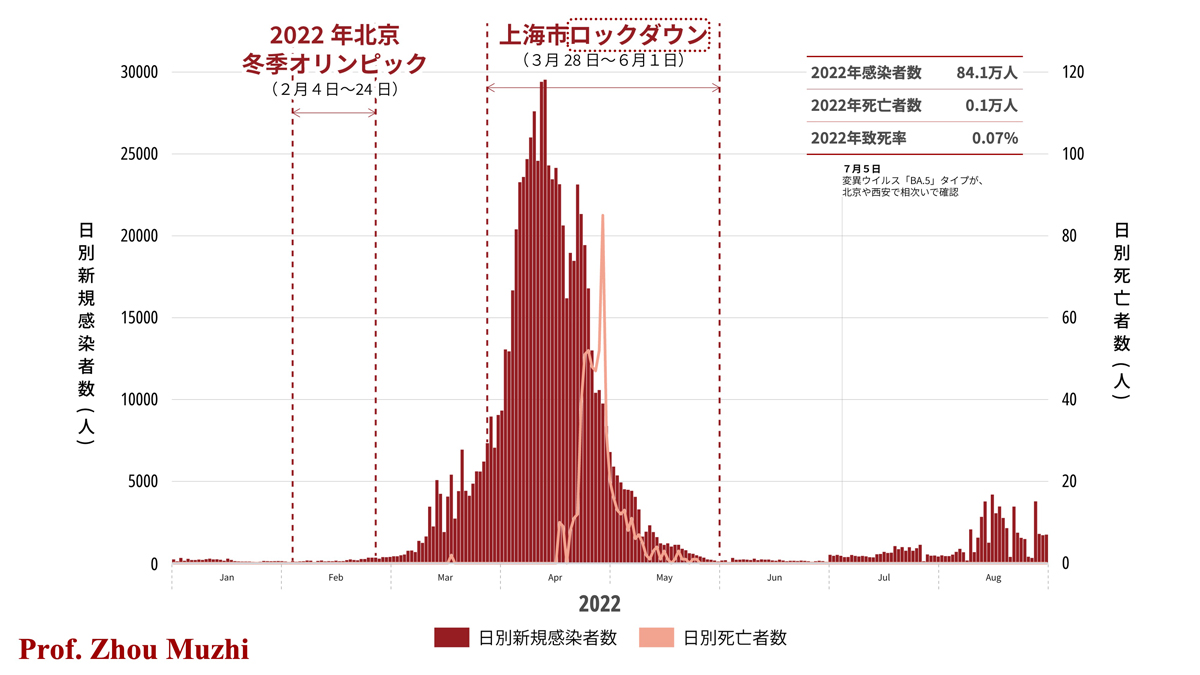

岸田政権がウイズコロナ政策の色彩を強める中、ゼロコロナ政策を取る中国への批判的報道も数多い。これに対して本稿では、感染抑制と経済パフォーマンスの両面から中国のゼロコロナ政策の有効性について改めて検証を行い、新型コロナウイルス・パンデミックに見舞われた3年間に主要各国が採ったゼロコロナ政策とウイズコロナ政策を比較検証する[3]

1. 2020 年中国での新型コロナウイルス感染対策の経緯 2019年末から世界は新型コロナウイルスの脅威に曝された。中国の状況を時系列に追っていくと、2019年12月31日に中国疾病預防控制中心(CCDC)が専門家を湖北省武漢市に派遣し、同市で起こった感染症に関する調査を始めた。2020年1月3日に中国政府は世界保健機構(WHO)に通報、1月20日に新型コロナウイルス感染症を『中華人民共和国伝染病防治法』[4]

(1)ロックダウンが武漢から全土へ

上記法律の適用により、1月23日に武漢市をロックダウン(都市封鎖)した[5]

中国は武漢ロックダウン翌日の1月24日、湖北省全域に対して「緊急対応(Emergency response)レベル」1級を発令した。緊急対応レベルとは、『国家突発公共衛生事件応急預案』に基づく対応レベルであり、1級(4段階の最高レベル)とは、休業、休校を要請し、交通を遮断し、移動と接触を極力避ける措置である。「預案」とは日本語でマニュアルを意味する。つまり、1級対応で湖北省全域がロックダウンとなった。

さらに、1月末までに、中国の31省・直轄市・自治区すべてが同1級対応となり、中国全土が実質上、ロックダウンされた。

(2)感染症対策における法整備およびマニュアル化

中国の感染症対策における法整備は『中華人民共和国伝染病防治法』に基づいている。2002年〜2003年に起きた重症急性呼吸器症候群(SARS)の経験を踏まえ、2003年5月に中国政府は『突発公共衛生事件応急条例』を公布した。2006年1月8日には『国家突発公共事件総体応急預案』を公布した。これは、法律、条例、総体応急預案に基づき、公共衛生に関わる突発的な事態に対して整備されたマニュアルである。2007年8月には『中華人民共和国突発事件応対法』を公布し、上記の法律、条例、応急預案をさらに法的に体系化した。なお、「突発事件」とは、自然災害、 事故災難、公衆衛生事件及び社会の安全に関する事件を意味する。

中国の新型コロナウイルス対策を議論する場合、感染症対策関連の法整備やマニュアル化がSARS以降体系的に整備されていたことに注目すべきである。こうした体制的な整備がなされていた故に迅速かつ徹底した対応が取れたと言えよう。

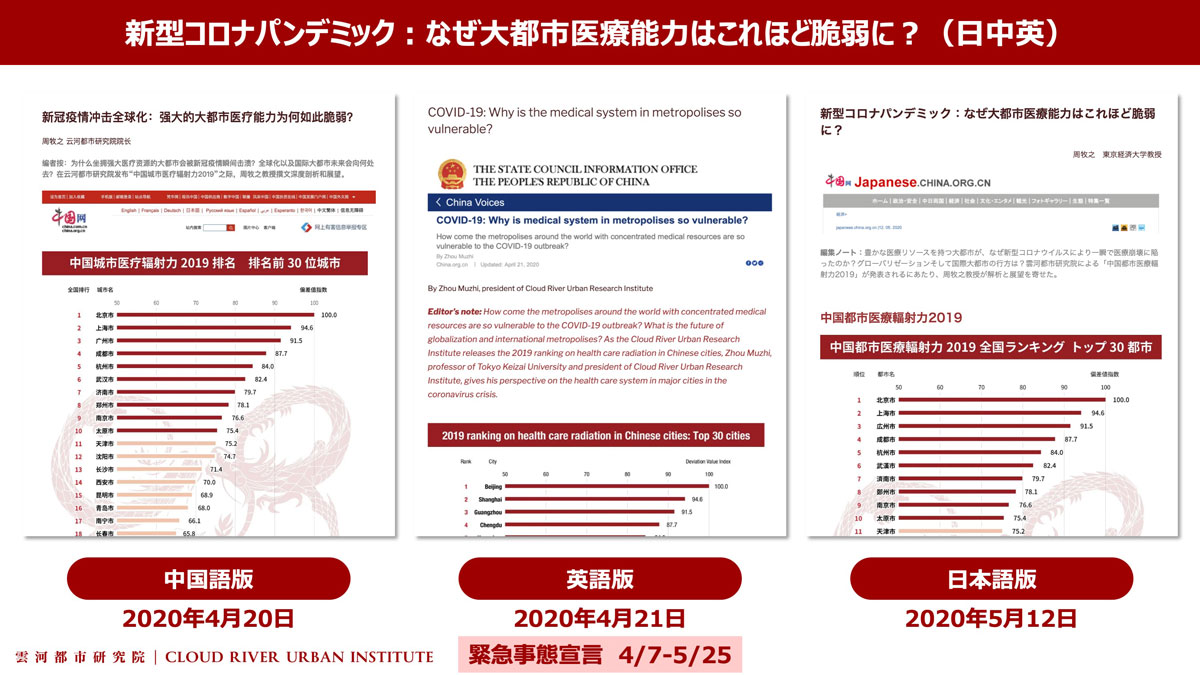

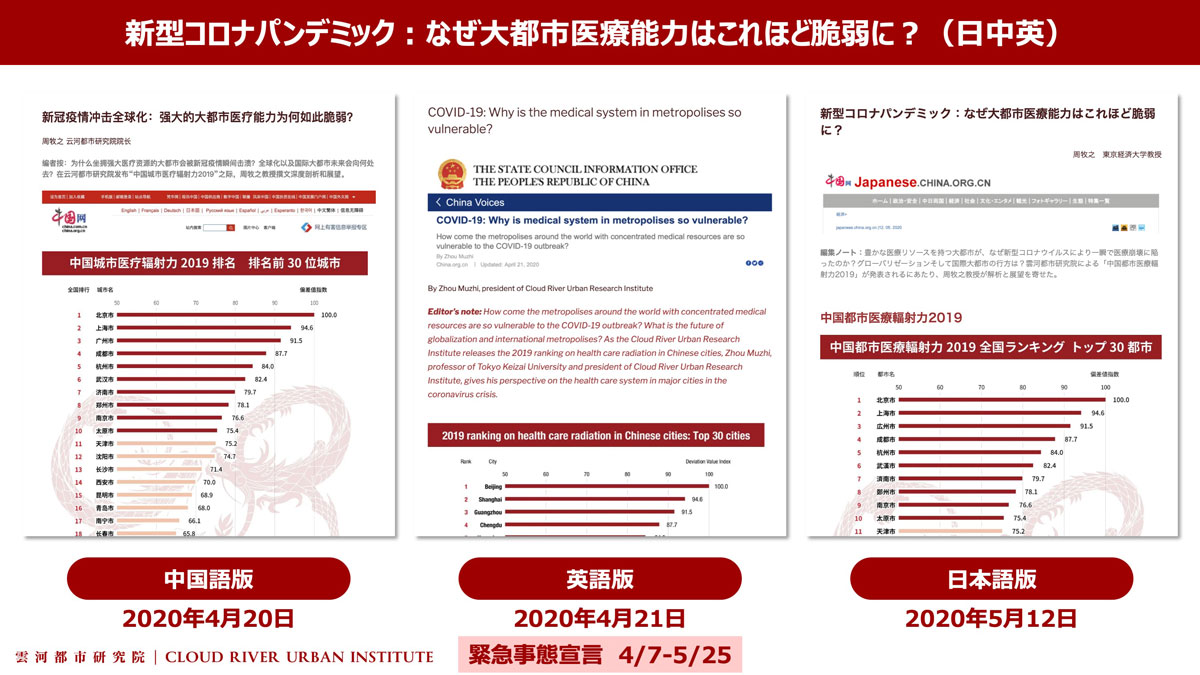

(3)「4月周レポート」

武漢ロックダウン解除直後の4月20日、筆者は「新型コロナパンデミック:なぜ大都市医療能力はこれほど脆弱に?」と題したレポートの中国語版(以下「4月周レポート」と略称)を発表、世界に先駆けて武漢で何が起こり、どのような対策が取られたかについて検証した[6] [7] 。と日本語版 [8]

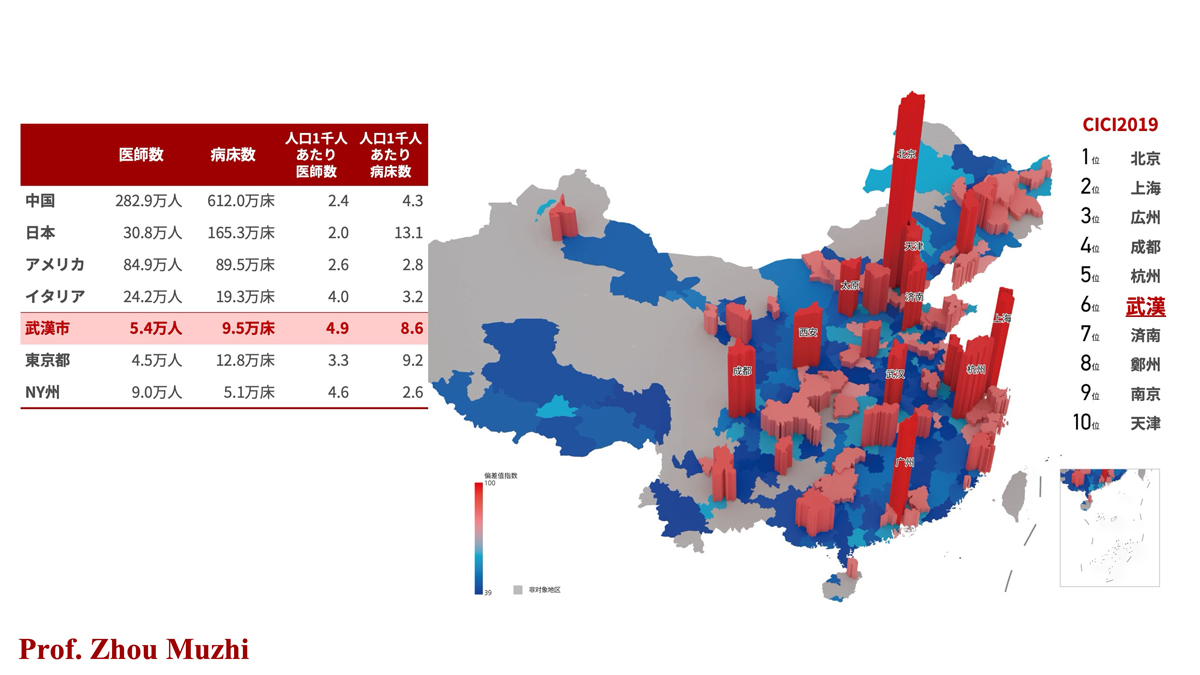

4月周レポート 武漢市は、東京都と同様に約1,400万の人口を抱える大都市である。「4月周レポート」がまず注目したのは同市の医療資源の豊かさである。

前述の『中国都市総合発展指標』は、多くの都市評価指標を有し、その中に都市医療能力を評価する「医療輻射力[9]

海外から見ると武漢市は中国の一地方都市に映るかもしれないが、実際は、先進国の大都市と比較しても医療資源が豊富である。武漢の人口1千人当たりの医師数は4.9人で、東京都の同3.3人、ニューヨーク州の同4.6人より多い。また、人口1千人当たりの病床数でも、武漢市はニューヨーク州の5.1床よりも多く9.5床に達し、病床を多く抱える東京都の12.8床に迫る。つまり、武漢市は世界的に見ても極めて高水準の医療リソースを有する。

図 1 中国都市医療輻射力 2019

出所:雲河都市研究院『中国都市総合発展指標2019』より作成。

(4)武漢医療崩壊の三大原因

「4月周レポート」は、医療資源の豊富な武漢市が、なぜ新型コロナウイルスでたちまち医療崩壊に陥ったのかに着目した。さらに、新型コロナウイルスによる医療崩壊の三大原因として、①医療現場がパニックに陥った、②院内感染による医療従事者の大幅減員、③病床不足という仮説を立て、その原因を検証した。

仮説1「医療現場がパニックに陥った」については、感染拡大初期に感染を疑う人々がこぞって医療機関に駆け込み、医療現場が大混乱した経緯を指す。その結果、医療リソースを重症患者に振り向けられなくなり、致死率が上昇するオーバーシュートが発生した。さらに、大勢の人々の病院への駆け込みは院内感染という大災害へ発展していった。2020年における中国の新型コロナウイルス感染死亡者数の累計83.3%が武漢に集中していることから、初期の現場でのパニック被害の甚大さが伺える。

仮説2「院内感染による医療従事者の大幅減員」は武漢だけでなく、その後世界中で発生した。国際看護師協会(ICN)は、2020年5月6日までに報告された30カ国のデータを元に、医療従事者の大幅減員についてレポートを公表した[10]

同報告は、少なくとも9万人の医療従事者が新型コロナウイルスに感染したと公表した。個々の状況では、スペインでは5月5日までに、4万3956人(全感染者の18%)の医療従事者が感染した。イタリアでは、4月26日までに、1万9,942人の医療従事者が感染し、150人の医師と35人の看護師が亡くなった。日本では4月末までに、院内感染者は新型コロナウイルス感染者の1割近くにも達し、その中には多くの医療従事者が含まれていた。

「4月周レポート」は、強力な感染力を持つ新型コロナウイルスは、医療従事者の安全を脅かし、医療能力を弱め、都市の医療システムを崩壊の危機に陥れていると警鐘を鳴らし、医療従事者の安全を如何に最優先に守って行くかが、新型コロナウイルス対策の肝心要であると強調した。

仮説3「病床不足」については、新型コロナウイルス感染拡大後、マスク、防護服、消毒液、PCR検査薬、呼吸器、人工心肺装置(ECMO)などの医療リソースの枯渇状況が各国で発生し、特に深刻なのは病床の著しい不足であった。感染症用の病床は一般病床と違い、感染力の強いウイルスの拡散防止のため患者は隔離治療しなければならない。とりわけ、重症患者は集中治療室(ICU)での治療が不可欠だ。病床不足が武漢で致死率を高めた主因の一つとなった。

実際、病床不足はその後各国が悩まされる大きな問題となった。

(5)即効性があった武漢対策

「4月周レポート」は中国政府が武漢の状況を打開するために取り組んだ対策についても検証した。まず武漢の医療従事者大幅不足を解消するため、中国は全土から武漢へ救援医療従事者を迅速に派遣した。ロックダウン翌日に上海からの救援医療チームが到着した。全土から駆けつけた医療従事者の総数は4万2,000人にまで達した。

この措置は、武漢の医療崩壊の食い止めに繋がった。しかし、医療従事者の大規模な動員は、日本をはじめ各国ではほとんど実施できなかった。実際、感染拡大地域に迅速かつ有効な救援活動を施せるか否かが、新型コロナウイルス制圧を占う一つの鍵になる。

次に、病床不足への対策として中国が取り組んだのは、患者を重症者と軽症者とに分けることであった。これによって、医療リソースが重症者に中心的に振り向けられたのである。重軽症者分離収容措置は、後に他の国でも参照されている。

さらなる取り組みは、ハイスピードで重症者向けと軽症者向けの仮設病院を建設することであった。こうした措置は、SARSの経験が活かされた。

1月23日のロックダウン開始からたった10日という短期間で、重症者向け仮設病院が建設され、1000床を持つ「火神山病院」の使用が開始された。その3日後、二つ目の重症者向けの「雷神山病院」が稼働した。両病院で病床数は計2,600床に達し[11] [12]

「4月周レポート」が検証した武漢モデルは、後の新型コロナウイルス対策には大きな参考意義を持つ。

(6)オゾン利用

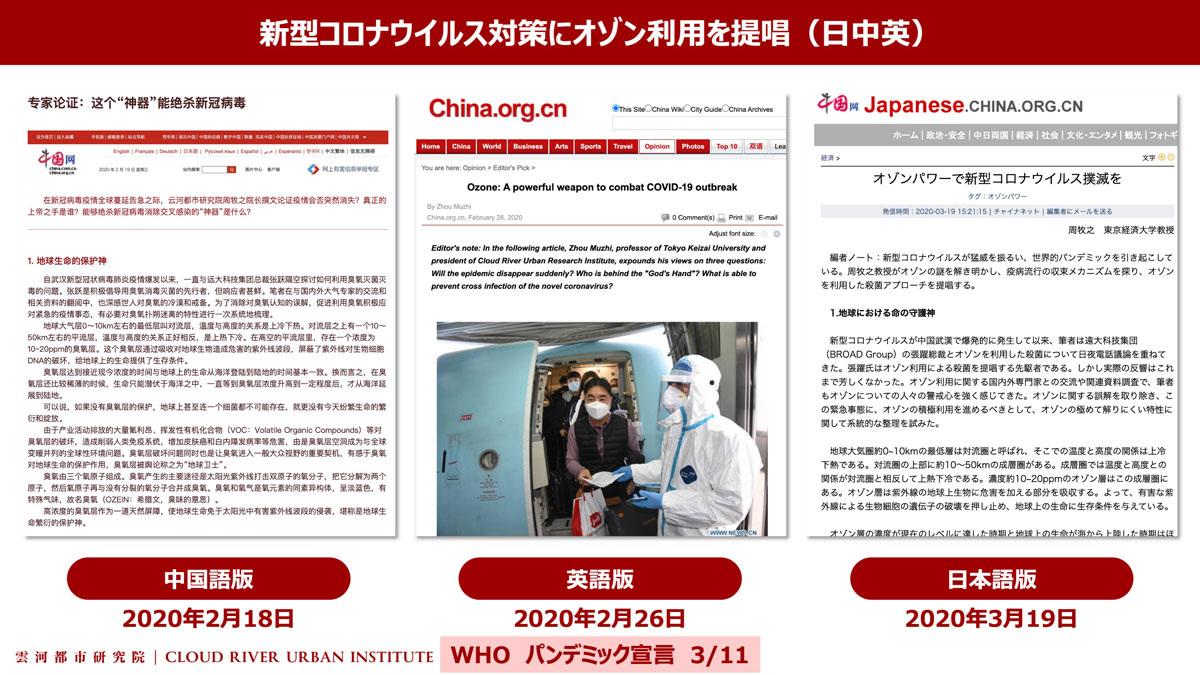

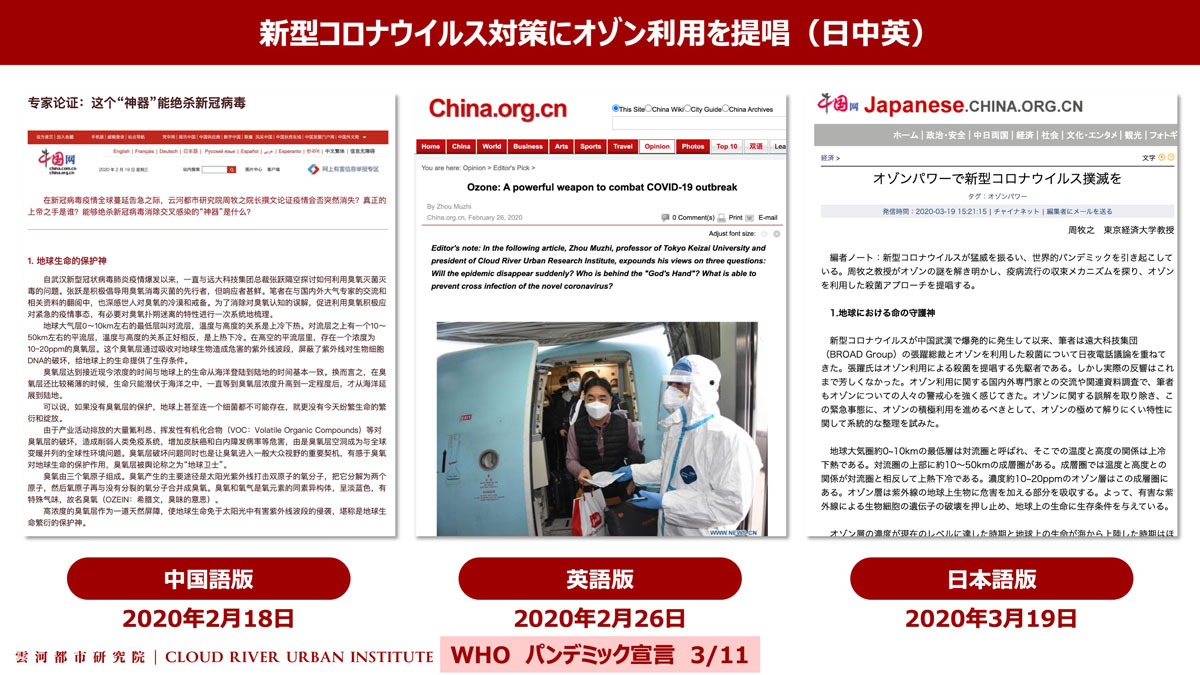

オゾン利用も、新型コロナウイルス感染対策として挙げられる。この対策には筆者も関わっている。筆者は、新型コロナウイルスの感染拡大初期、オゾンが新型コロナウイルス対策に有効ではないかと考え研究を始めた。武漢がロックダウンされて1カ月足らずの2020年2月18日、筆者は新型コロナウイルス対策としてオゾン利用を提唱するレポート(以下「2月周レポート」と略称)[13] [14] [15]

「2月周レポート」は3つの仮説で構築される。仮説1は、「自然界の低濃度オゾンが、地球上の細菌やウイルスといった微生物の過度な繁殖と拡散を防いだファクターではないか」という内容である。仮説2は、「強い酸化力を持つオゾンこそが、真の“神の手”である」という内容である。例えば、インフルエンザは季節性があり、要因として主に温度や湿度が論じられてきたが、決定的な要因とは結論付けられていなかった。筆者は、オゾンこそが主要因との仮説を立てた。仮説3は、仮説1と仮説2の上に成り立ち、「自然界と同レベルの低濃度オゾンでも新型コロナウイルスに対して相当の不活性化力を持つ」という仮説である。

「2月周レポート」はこの3つの仮説を持って、新型コロナウイルスを制圧するため低濃度のオゾンを広く有人空間で使用するよう提唱した。

筆者の故郷である中国湖南省に本社を置く世界的空調メーカー「遠大科技集団」のオーナー張躍氏がこの説に賛同し、武漢の多くの病院にオゾン発生機能付き空気清浄機を寄付した。特に、武漢青山方艙病院、武漢楠姆方艙病院には、オゾン発生機能付き空気清浄機が大量に導入された。結果として、これら病院では、医療従事者に二次感染は発生しなかった。

「2月周レポート」公表3カ月後の2020年5月14日には、公立大学法人奈良県立医科大学等研究グループより、世界で初めてオゾンガス曝露による新型コロナウイルスの不活化が確認された[16] [17] [18]

(7)状況に即した行動制限レベルの調整

中国政府は、状況に即して行動制限のレベルの調整を図った。甘粛省は、2020年2月21日に「公衆衛生上の緊急事態対応レベル」を3級に引き下げた。その後、各地域は状況に即して相次ぎ対応レベルの引き下げを行った。

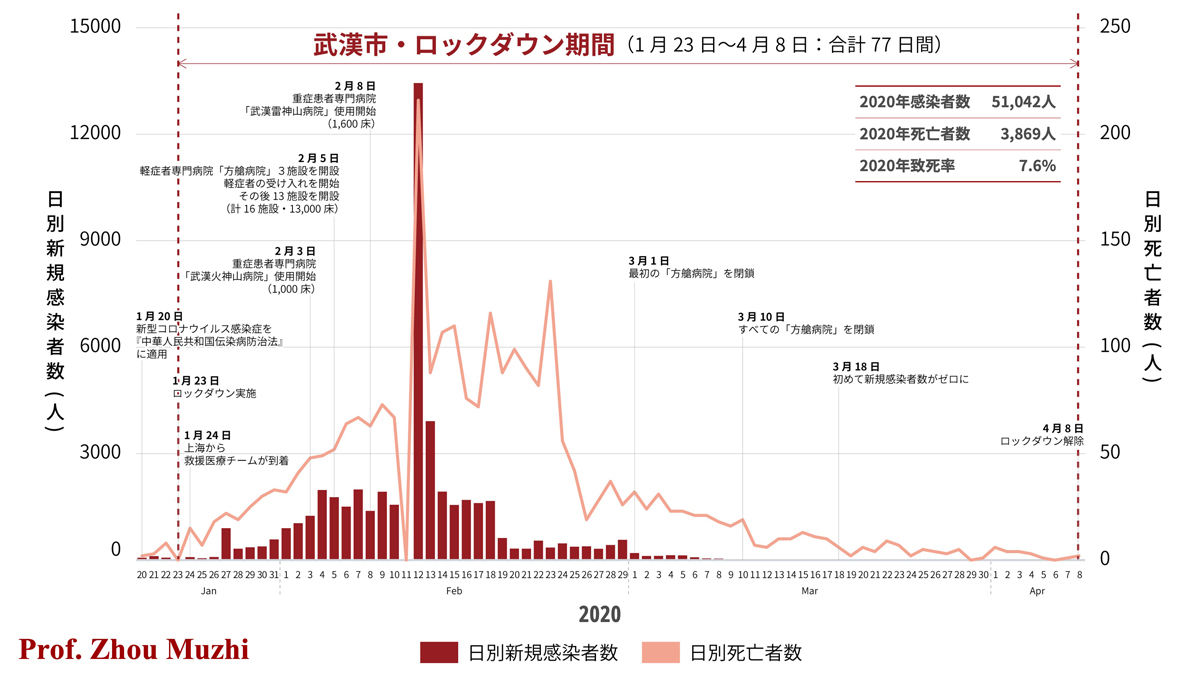

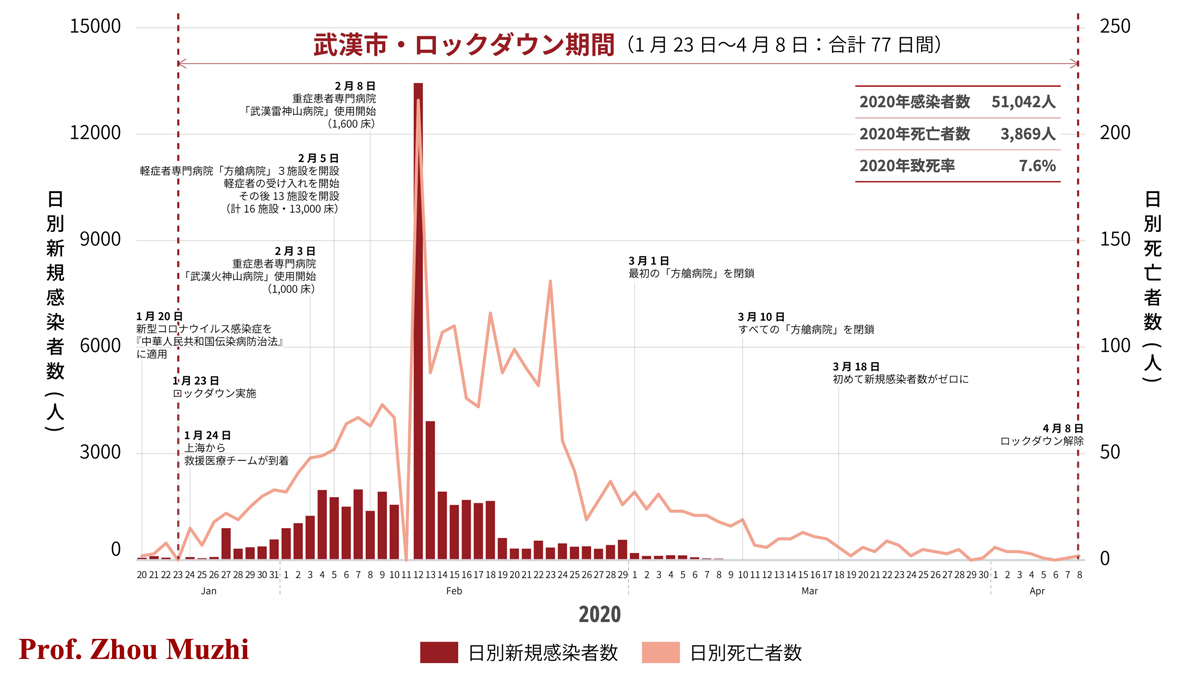

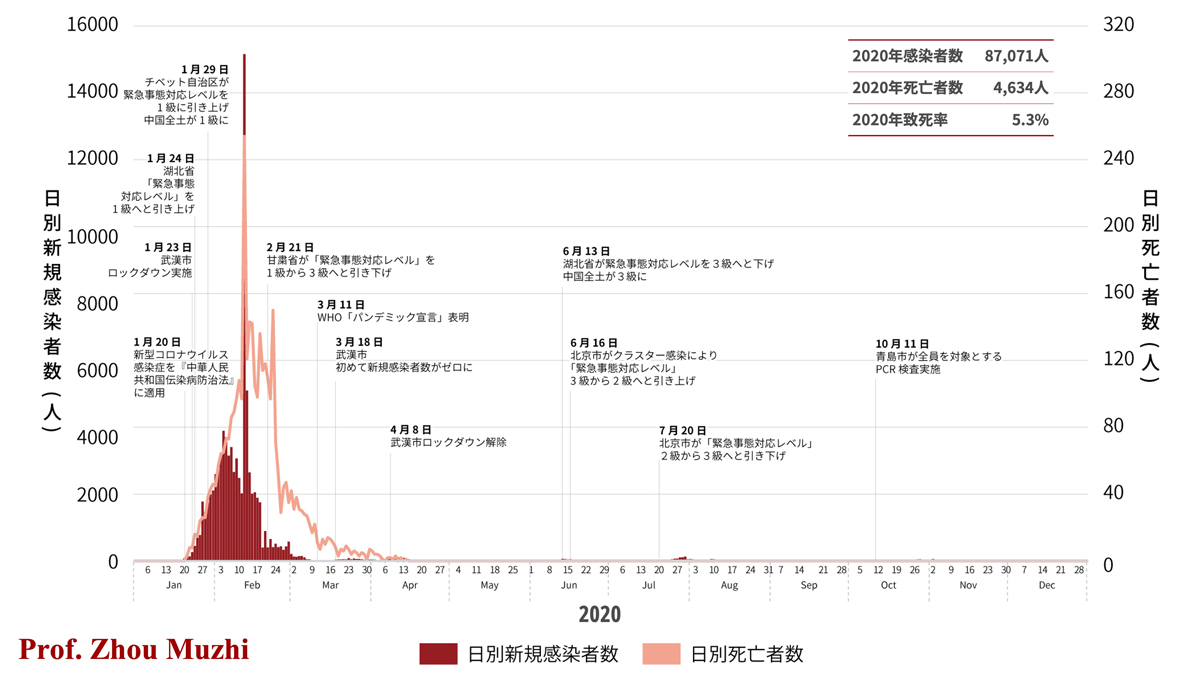

武漢ではゼロコロナ政策が徹底的に実行された。3月18日に新規感染者がゼロになった後もさらに14日間ロックダウンが継続された。4月8日の解除で、ロックダウン期間は最 終的に77日間に及んだ。2020年武漢の感染者数は、51,042人、死亡者数は3,869人、致死率は7.6%に至った。

6月13日には、中国全土のすべての地域が「公衆衛生上の緊急事態対応レベル」3級になった。中国は世界に先駆けて日常生活を取り戻すことに成功した。

その後、感染事例が発生した地域には、再度、緊急事態対応レベルを引き上げる措置も行っている。例えば、2020年6月16日には、北京で感染クラスターが発生し、同市の「公衆衛生上の緊急事態対応レベル」を3級から2級に引き上げて対応、1カ月後の7月20日に3級に引き下げた。

図2 武漢ロックダウン期間における新規感染者数・死亡者数

出所:中国湖北省衛生健康委員会HPより作成。

(8)2020年中国各都市における新型コロナウイルス感染状況

新型コロナウイルス感染抑制を優先する中国は、まず武漢を始めとするホットスポットを迅速に抑え込み、さらに全国にも強い行動制限をかけた。その後状況が沈静化した地域で制限を順次緩和した。再び感染事例が発生すると、同地域に行動制限をかけ、モグラ叩きのように感染を局所に封じ込めて全国への拡大を阻止してきた。

こうした状況について、『中国都市総合発展指標2020』は、中国各都市の新型コロナウイルス新規感染者数(海外輸入感染症例と無症状例を除く)をモニタリングし、評価した。

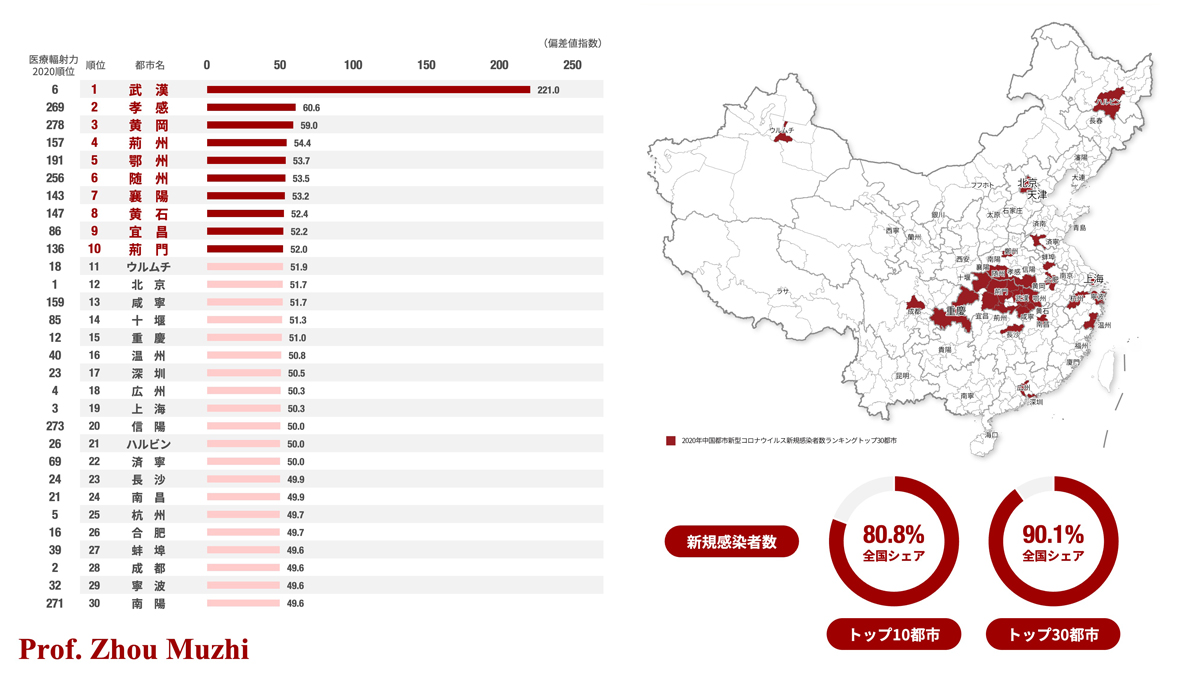

図3が示すように、2020年に最も新型コロナウイルス感染者数が多かった10都市は、武漢とその周辺に集中した。同10都市は、武漢、孝感、黄岡、荊州、鄂州、随州、襄陽、黄石、宜昌、荊門で、すべて湖北省の都市であった。

最も感染者数が多かった11位から30位都市の中には、中国GDP規模トップ10都市である上海、北京、深圳、広州、成都、重慶、杭州のほか、ハルビン、長沙、南昌、合肥、ウルムチ、寧波、温州などの省都や地域経済の中心都市[19]

2020年の新規感染者数は、武漢市1都市に中国の62.8%、最も多かった10都市が中国の80.8%、同30都市が中国の90.1%を占めた。また、中国全土新規感染者数の82.5%が、湖北省全12都市に集中した。これらの数字は、中国が迅速なロックダウン措置とゼロコロナ政策で流行を逸早く収束させ、湖北省以外の都市で爆発的な感染拡大が起きなかったことを示している。結果、湖北省以外の都市では、局地的に感染者が時折出るものの感染爆発はなく、生産活動や市民生活は早期に回復している。

図3 中国都市新規感染者数2020ランキング トップ30

出所:雲河都市研究院『中国都市総合発展指標2020』より作成。

2.2020 年各国感染抑制パフォーマンスの比較 (1)ロックダウン政策に関する先行研究

ロックダウン措置に対して、2020年3月16日に発表された理論疫病学者ニール・ファーガソン英国インペリアル・カレッジ・ロンドン教授等のレポート『Report 9』[20]

同レポートは、イギリスで何も対策を講じない場合、4カ月で人口の約8割が感染し、51万人の死者が出ると予測した。また、対策として、ロックダウンを実施した場合は、死者は2万人まで抑え込むことが可能と分析した。ファーガソン教授は、下院科学技術委員会で、ある程度の感染を許しながら経済と医療のバランスを保てるか、については否定的で、長期のロックダウン以外の選択肢はないと明言した。レポート発表1週間後の3月23日、イギリス政府は事実上の外出禁止令、すなわち、ロックダウン政策に踏み切った。

また、同レポートはアメリカについても最大220万人の死者が出ると予測した。トランプ政権は同レポートの影響を受け、連邦政府により国民に社会距離を保つためのガイドラインを4月30日まで延長した。

世界各地域で2020年1月末〜3月にかけて多くの国が次々と非常事態を宣言し、ロックダウン措置が実施されていった。

ロックダウン政策の効果について、経済学者ソロモン・ハシアン米カリフォルニア大学教授等のレポートがある[21]

しかし、ロックダウンなどの厳しい行動制限政策の有効性が明確であったにも関わらず、社会経済にかけるストレスの大きさから反発も大きく、多くの国ではこうした政策は途中で緩めざるを得なかった。

(2)ウイズコロナ政策に関する先行研究

欧米の対コロナ政策に影響を与えた研究として、ドイツのIFO経済研究所とヘルムホルツ感染研究センターが公表したレポートがある[22]

これは、いわゆるウイズコロナ政策の提唱である。しかし、感染力が極めて強い新型コロナウイルスに対してどうRtを0.75に抑え、維持するのか、具体的な施策にまで論じていない。同レポートが提唱した黄金のバランスの実現の保障がないまま、欧米諸国では、同レポートのような学術的な「お墨付き」を得た形で、感染拡大の再来という禍根を残しながら、ウイズコロナへと政策を切り替えた。

その結果、ウイズコロナ政策を取った諸国は、ロックダウン措置を繰り返しながら感染拡大状況に喘ぐこととなった。

(3)ゼロコロ ナ政策とウイズコロナ政策の比較研究

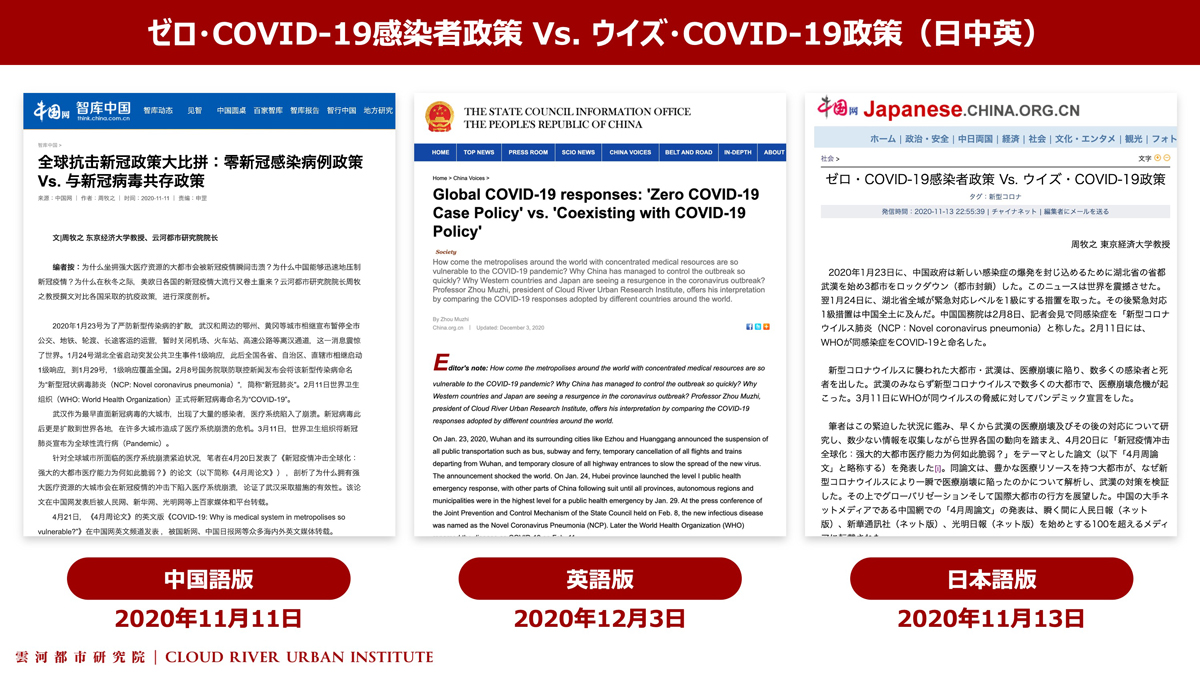

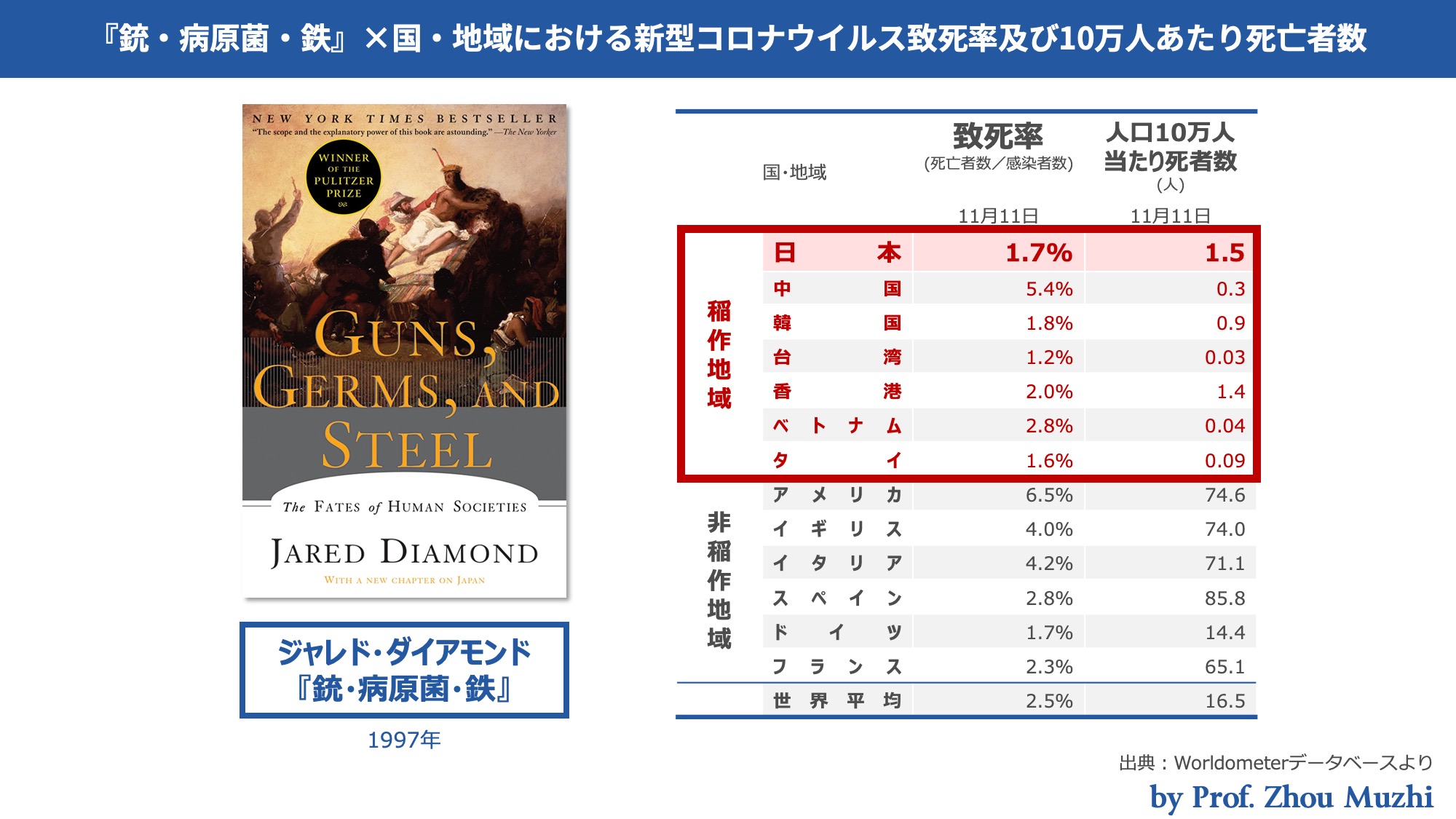

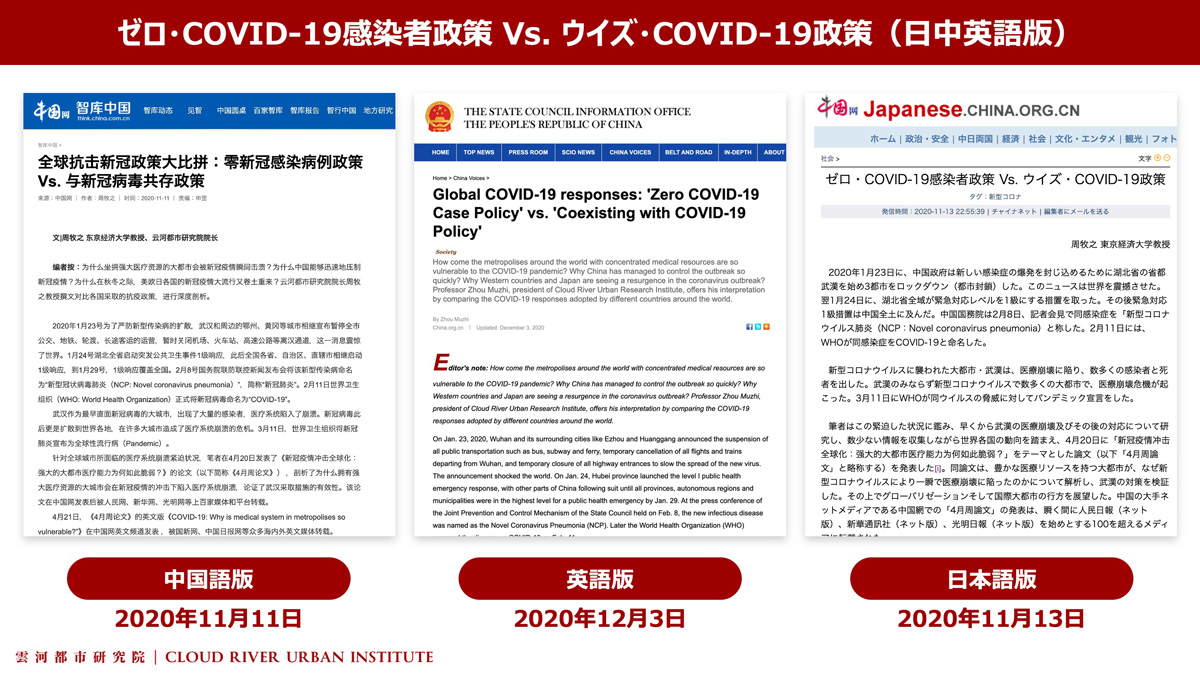

筆者は、2020年11月11日に『ゼロ・COVID-19感染者政策 Vs. ウイズ・COVID-19政策』というレポートの中国語版(以下「11月周レポート」と略称)を公表し、ゼロコロナ政策とウイズコロナ政策を取った国の比較分析を行った[23] [24] [25]

「11月周レポート」最大の特徴は、感染抑制効果と経済成長の双方から検証し、ゼロコロナ政策とウイズコロナ政策における国際比較研究を行ったことである[26]

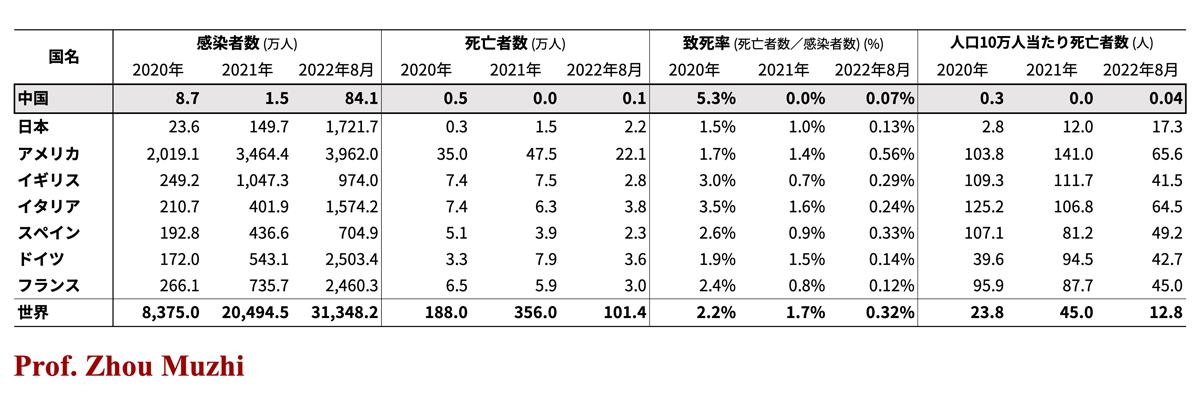

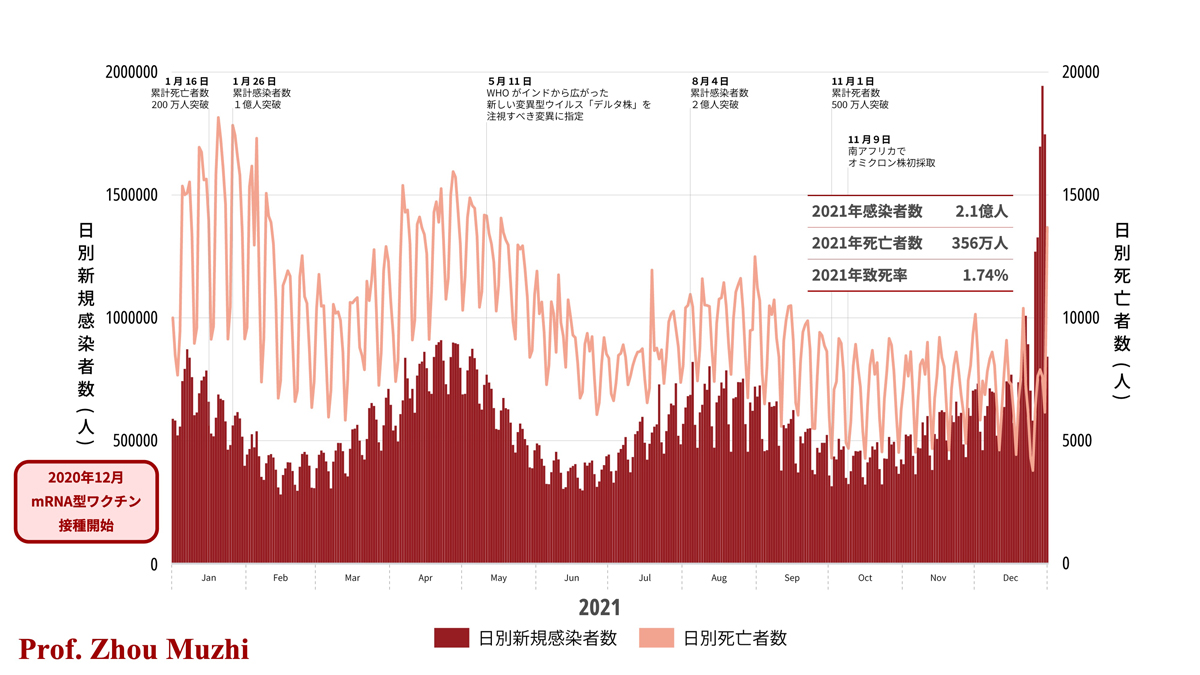

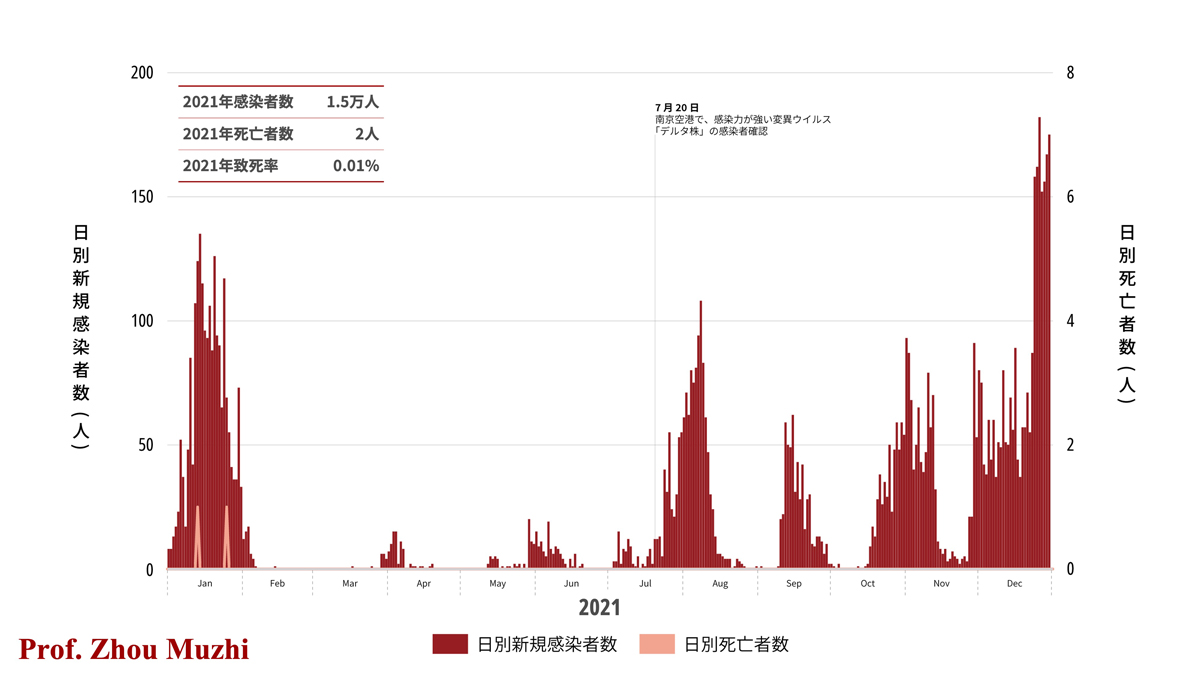

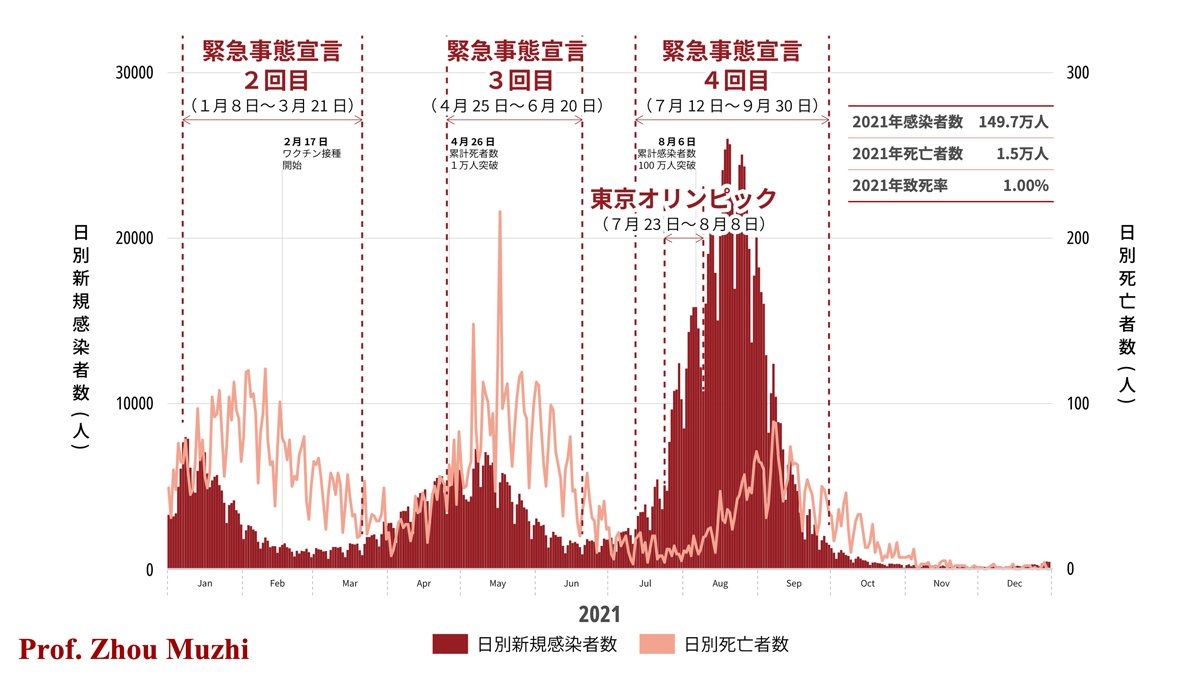

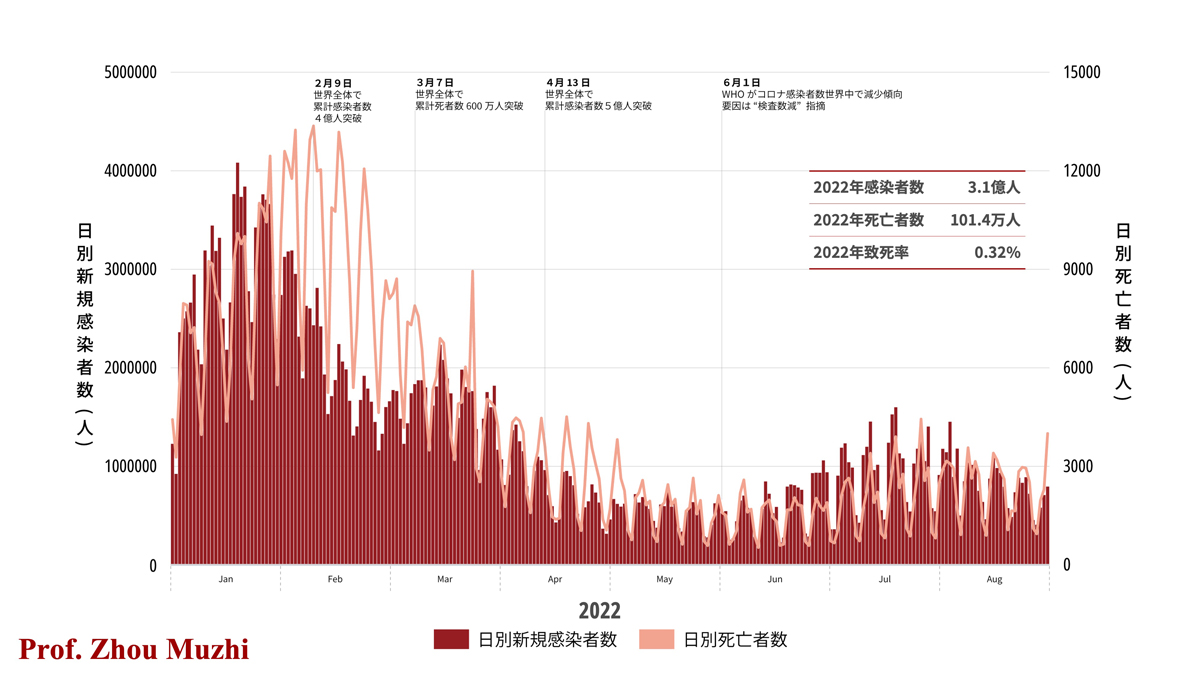

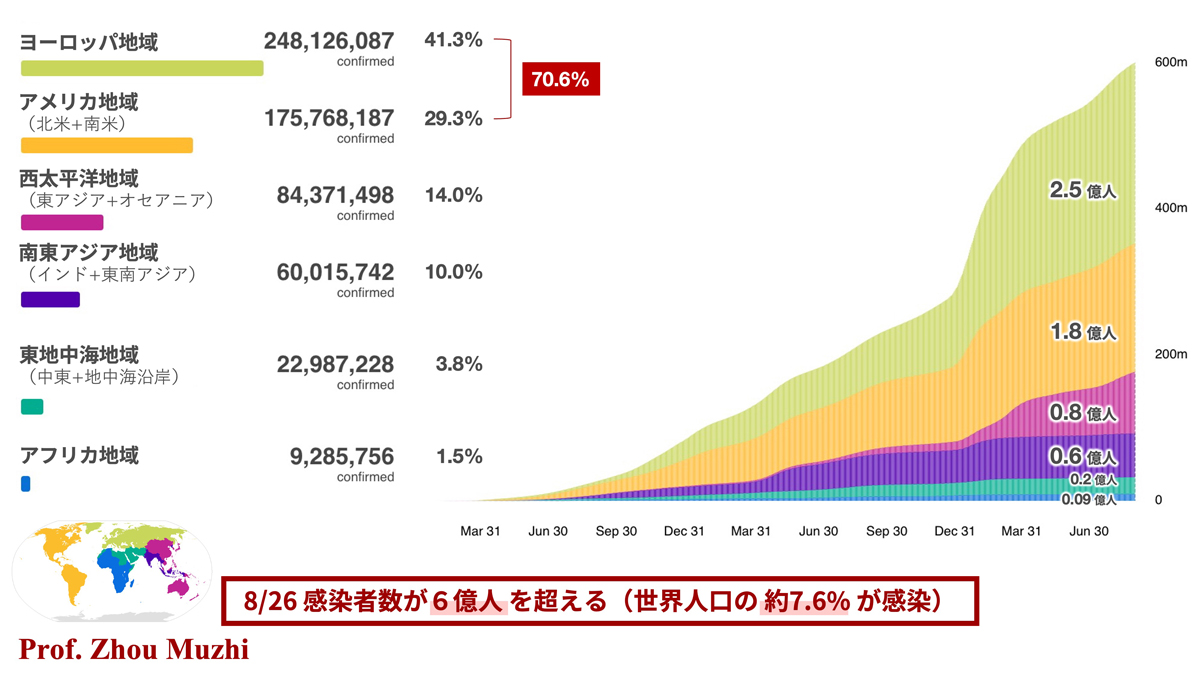

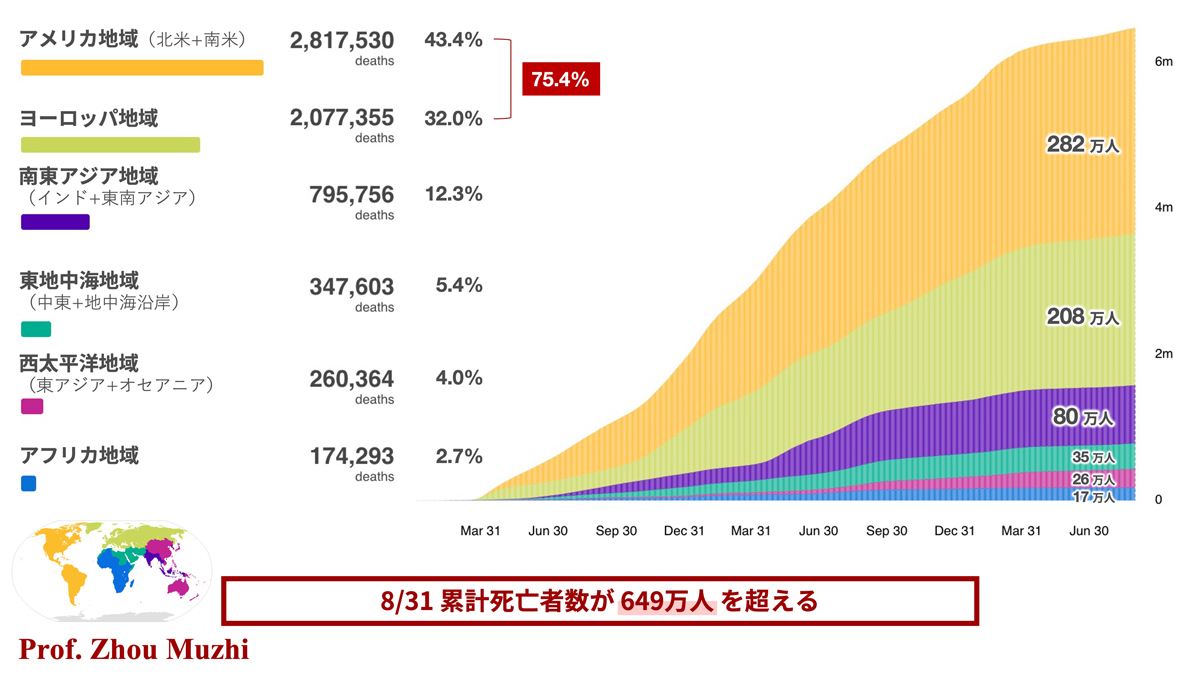

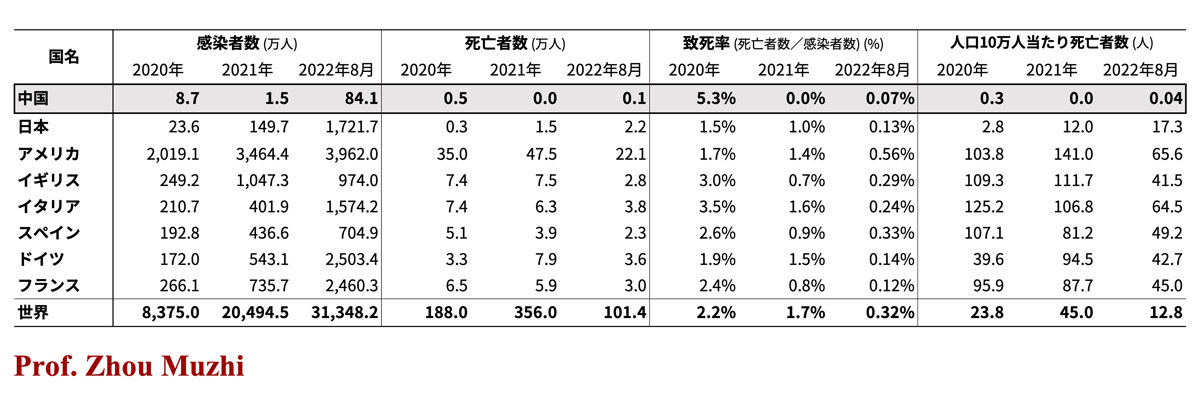

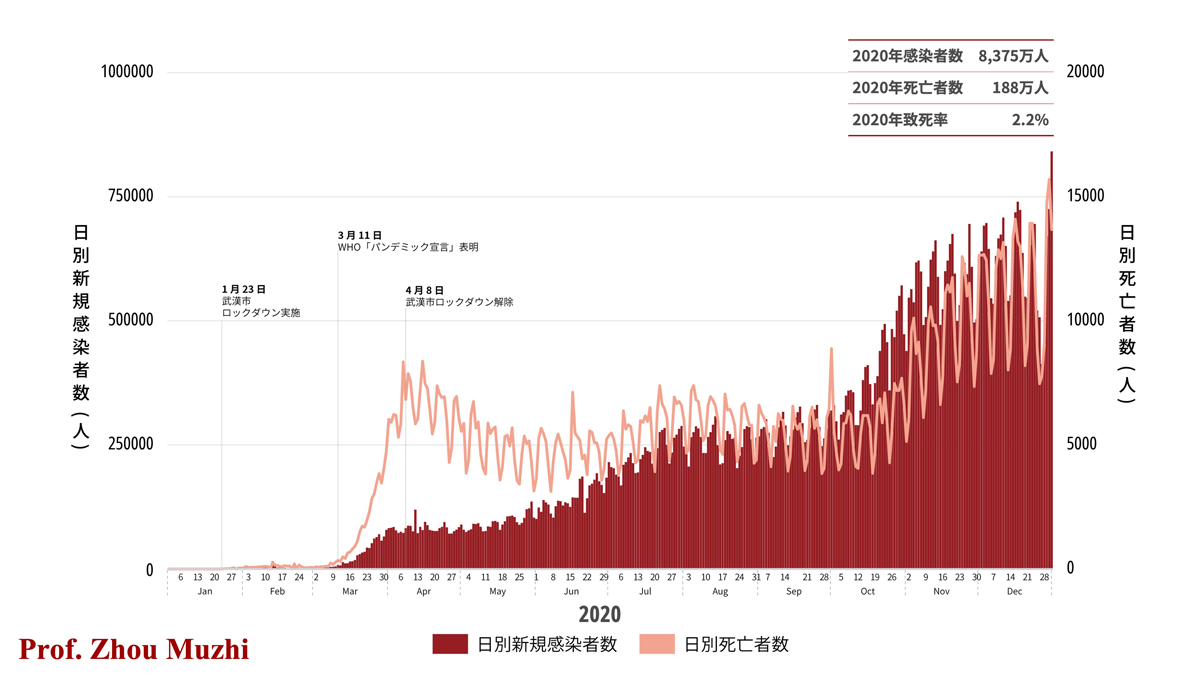

2020年世界で新型コロナウイルス累計感染者数は約8,375万人、累計死亡者数は約188万人に及んだ。致死率は約2.2%であった。まさに致死率の高いパンデミックである。

図4 2020年世界新型コロナウイルス新規感染者数・死亡者数の日別推移

出所:Our World in Dataデータセットより作成。

2020年中国の新型コロナウイルス累計感染者数は87,071人、累計死亡者数は4,634人に及んだ。致死率は約5.3%であった。武漢で初期に大勢の死亡者を出したことが致死率の高さにつながった。幸い、中国は、ロックダウンにより感染者数を抑え込むことに成功した。

図5 2020年中国新型コロナウイルス新規感染者数・死亡者数の日別推移

出所:中国国家衛生健康委員会HPなどにより作成。

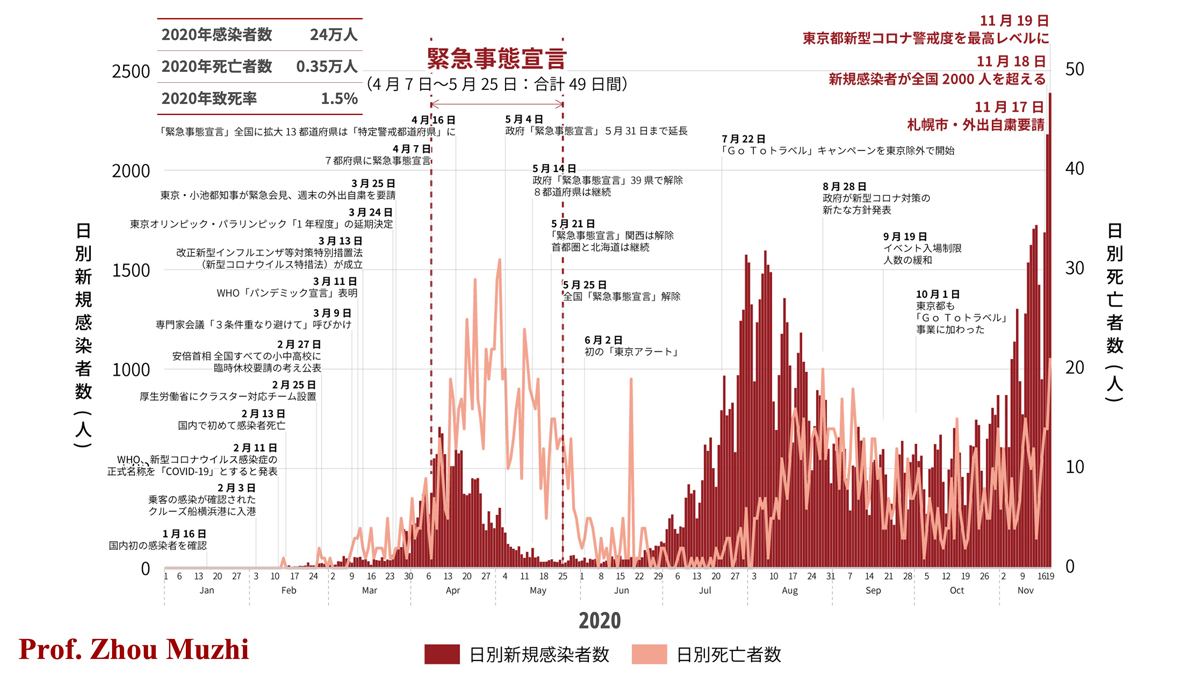

2020年、日本では緊急事態宣言が4月7日から5月25日の合計49日間発出され、初期の感染拡大は抑え込んだ。しかし、新規感染者がゼロにならないうちに宣言を解除してしまった。同年後半には「Go Toトラベル」キャンペーンに代表される人流の活性化を促す施策が講じられ、新型コロナウイルスの感染再拡大につながった。結果、2020年日本での累積感染者数は約24万人、累積感染死亡者数は約0.35万人に及んだ。保健所による入院整理で医療崩壊を辛うじて防いだ。致死率は1.5%と世界平均を下回った。

図6 2020年日本新型コロナウイルス新規感染者数・死亡者数の日別推移

出所:厚生労働省HP『新型コロナウイルス感染症について・陽性者データセット』、NHK『特設サイト新型コロナウイルス・日本国内の死亡者数』などにより作成。

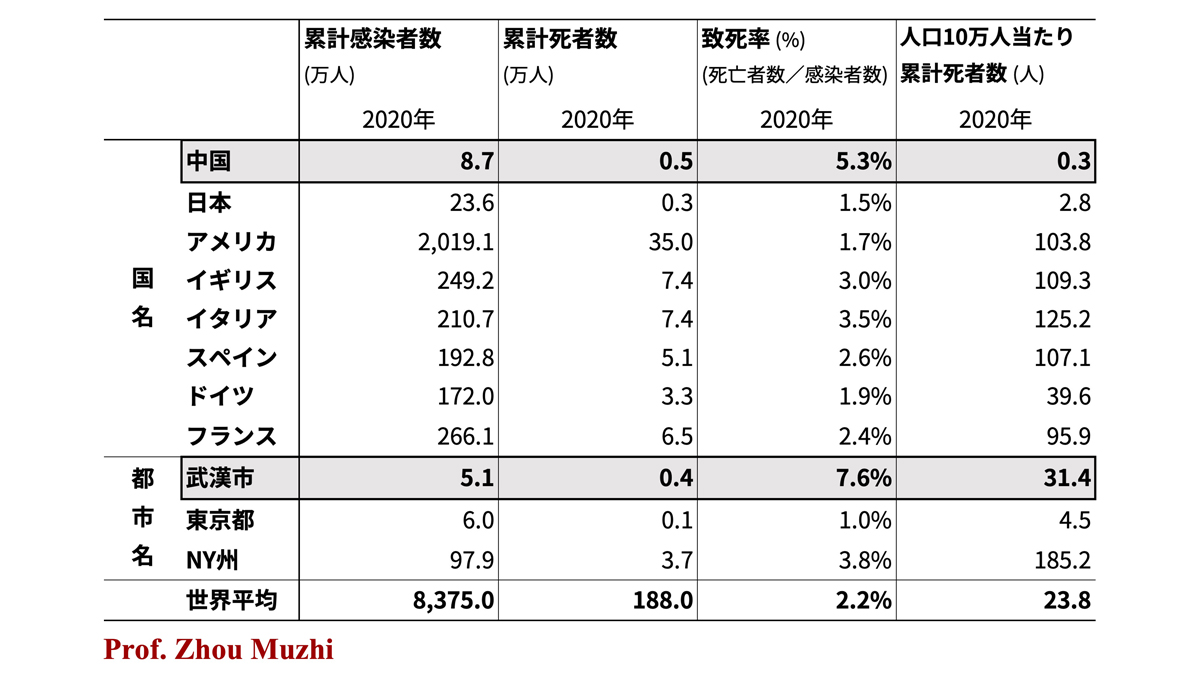

表1は、2020年末までの国・地域別および都市別における累積感染者数、累積死亡者数、致死率、人口10万人当たり累積死亡者数を比較した。ゼロコロナ政策を取った中国では、2020年累積感染者数および累積死亡者数は低く抑えられ、人口10万人当たり累積死亡者数も欧米各国と比較して非常に少なかった。

一方、欧米諸国はロックダウン措置を講じたものの、ゼロコロナには拘らなかった。その結果、非常に大勢のコロナ犠牲者を出し、致死率も高かった。日本は、欧米各国と同じくゼロコロナには拘らなかったものの被害は相対的に抑えられた。

都市別にみると、東京都とニューヨーク州に比べ、武漢の致死率の高さは際立った。新型コロナウイルス感染拡大初期の被害に見舞われた武漢の混乱状況が、そのまま致死率に表れた。また、世界で最も累積感染者数および累積死亡者数が多かったアメリカで、特に被害が大きかったニューヨーク州は、致死率がアメリカ平均の2倍以上にも上った。武漢とニューヨークに比べ、東京都は医療崩壊を懸命に食い止めた結果、致死率を1%に抑え込んだ。

表1 2020年中国、日本、欧米主要諸国新型コロナウイルス被害比較

出所:雲河都市研究院『中国都市総合発展指標2020』、 Our World in Dataデータセットより作成。

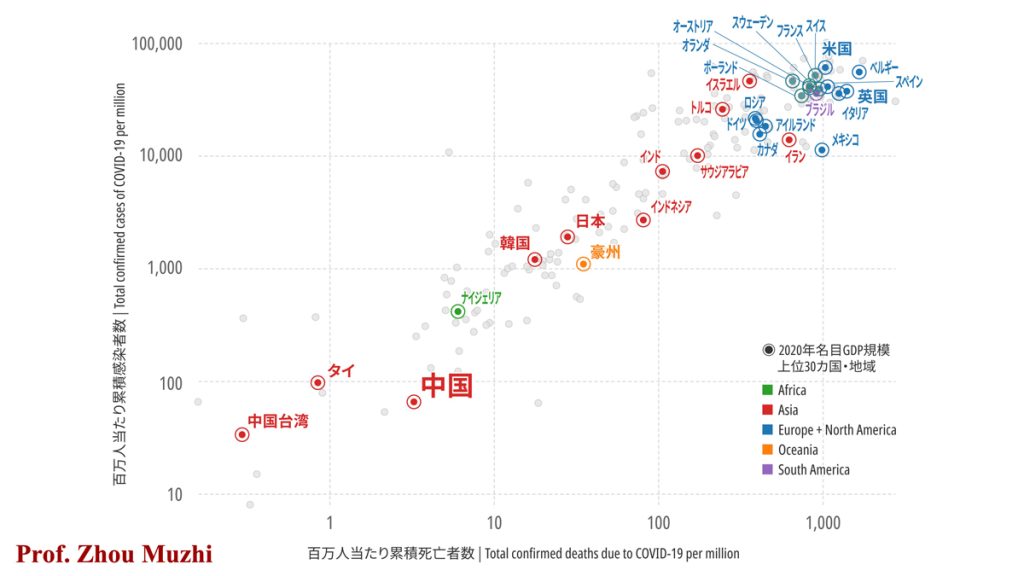

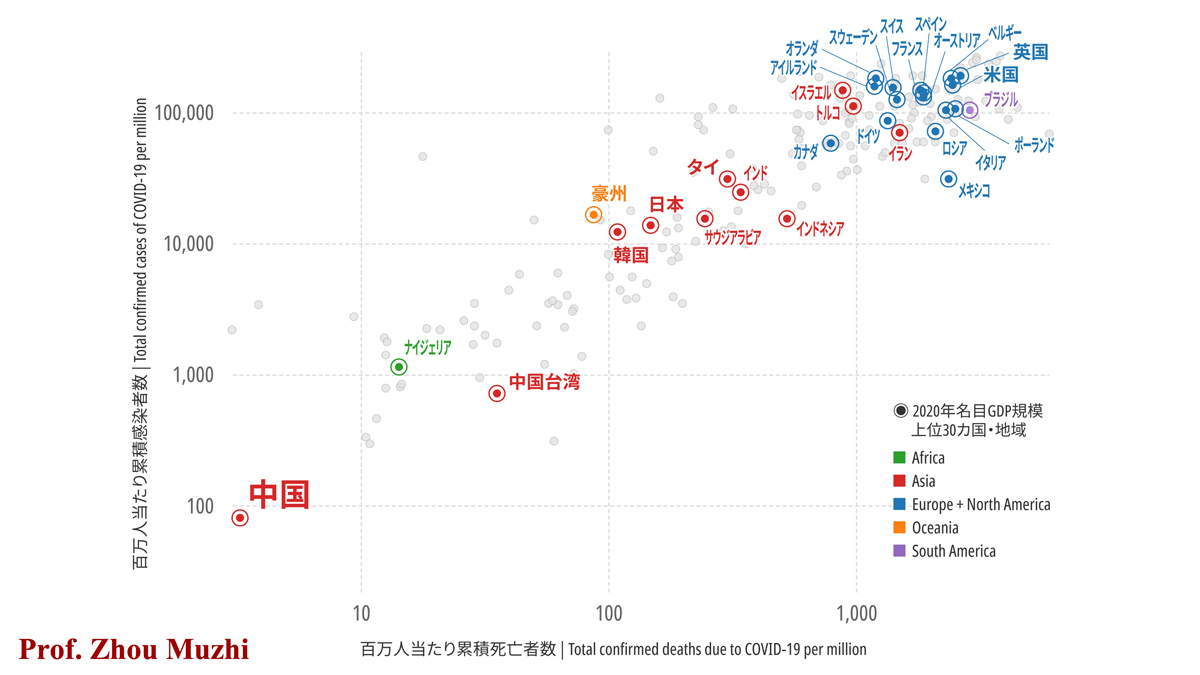

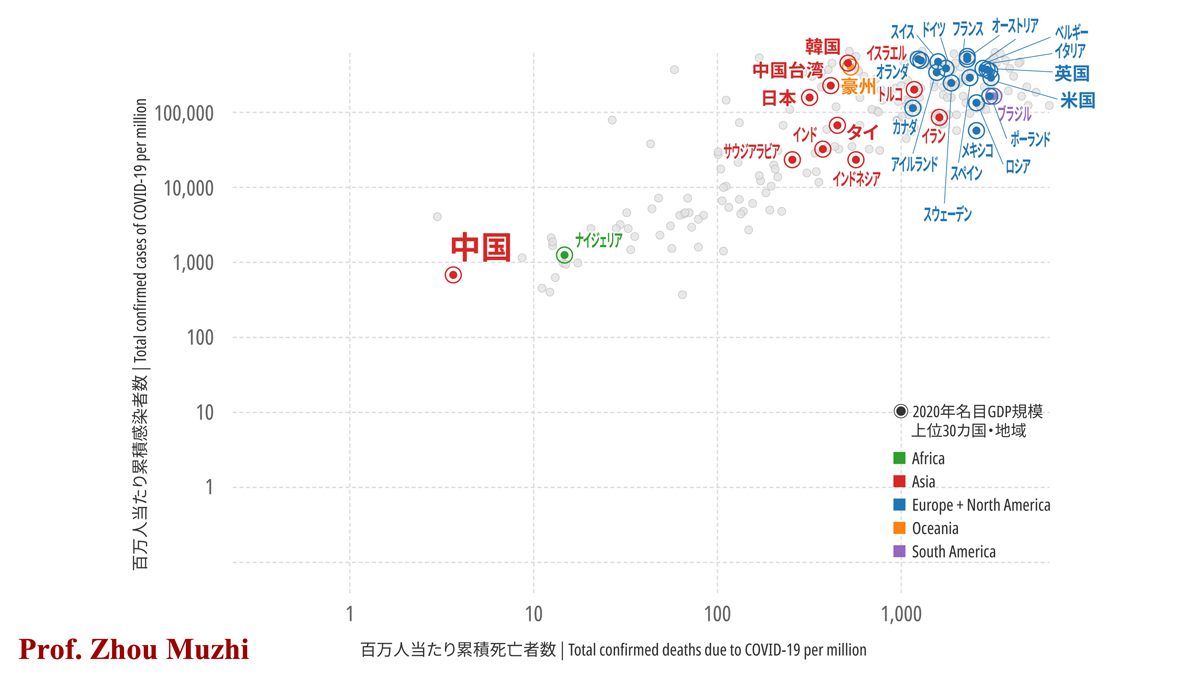

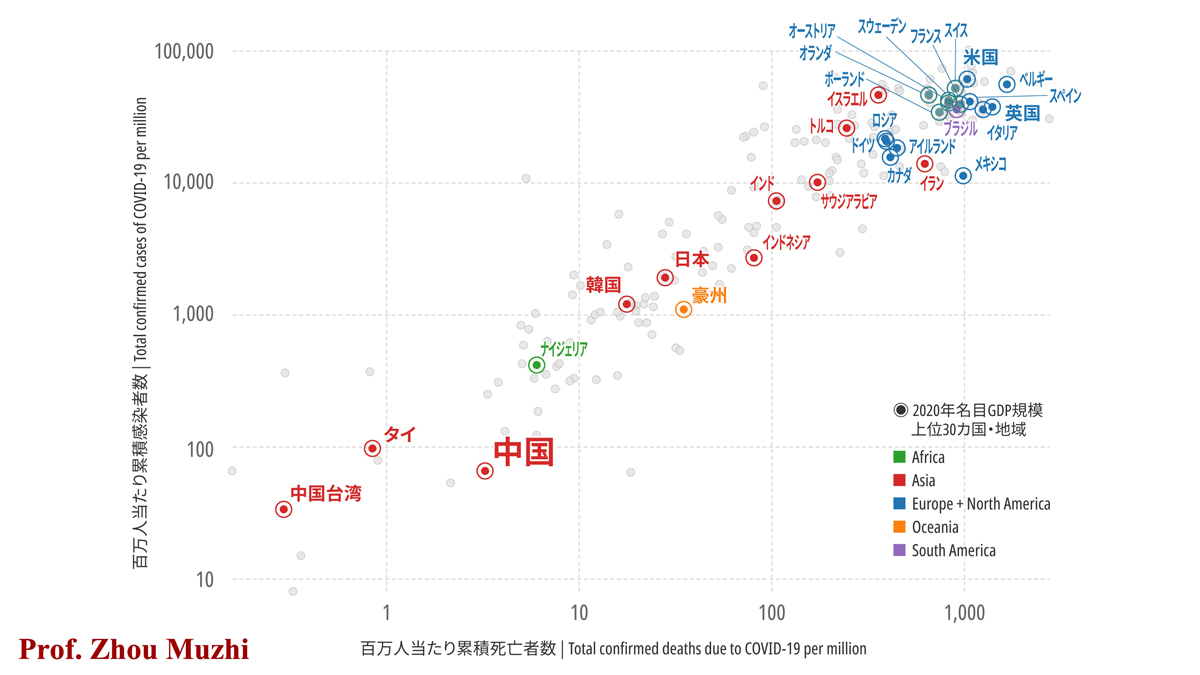

図7は、人口で平準化した各国の新型コロナウイルス被害状況を示したグラフである。2020年末まで百万人当たりの新型コロナウイルス累積感染者数および累積死亡者数を国別にプロットし、各国の新型コロナウイルスによる被害を表している。同図では、2020年名目GDP規模の上位30カ国・地域に二重丸をつけ、色分けして地域区分している。グラフの右上に位置する程、人口当たりの感染者数が多く、死亡者数が多い。

同図から分かるように2020年、欧米地域はアジア地域と比べて新型コロナウイルス被害が突出している。同図が対数ベースのグラフであることからすれば、その差は甚大である。

国別で、人口当たりの感染者数および死亡者数が多かったのは、ベルギー、イギリス、イタリア、スペイン、アメリカ等欧米諸国であった。

2020年末迄の累積の感染者数および死亡者数で最も被害が大きかった国は、人口規模の大きいアメリカ、ブラジル、インドであった。

一方、名目GDP規模の上位30カ国・地域の中で、新型コロナウイルス被害が最も小さかったのは上位から順に台湾、タイ、中国であった。

2020年アジア地域では、中国だけでなく台湾、韓国などもゼロコロナ政策を取った。こうした政策が、欧米諸国との被害差を生んだ大きな理由と考えられる。とくに感染蔓延初期で甚大な被害を出した中国が、人口大国でありながらここまで新型コロナウイルスの被害を食い止めたのはゼロコロナ政策が奏功した故である。

図7 国別百万人当たりの累積感染者数及び累積死亡者数 (2020年末まで)

出所:Our World in Dataデータセットより作成。

3.2020 年各国経済パフォーマンスの比較 新型コロナウイルス対策における政策評価には、感染症抑制効果だけではなく、経済へのショックをどれだけ食い止められたかについての評価も必要である。本稿は、「11月周レポート」が感染抑制効果と経済成長の双方から検証したスタンスを引き継ぎ、中国と主要国との経済パフォーマンスを年次ごとに検証する。

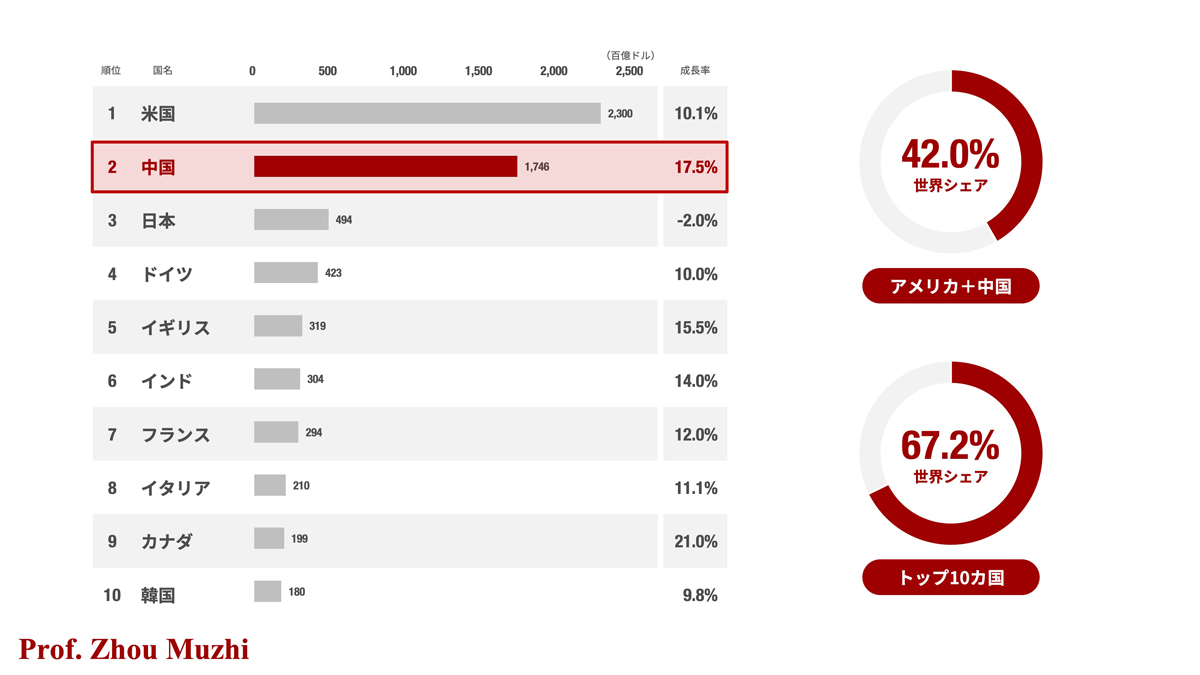

(1)2020年各国名目GDPの比較[27]

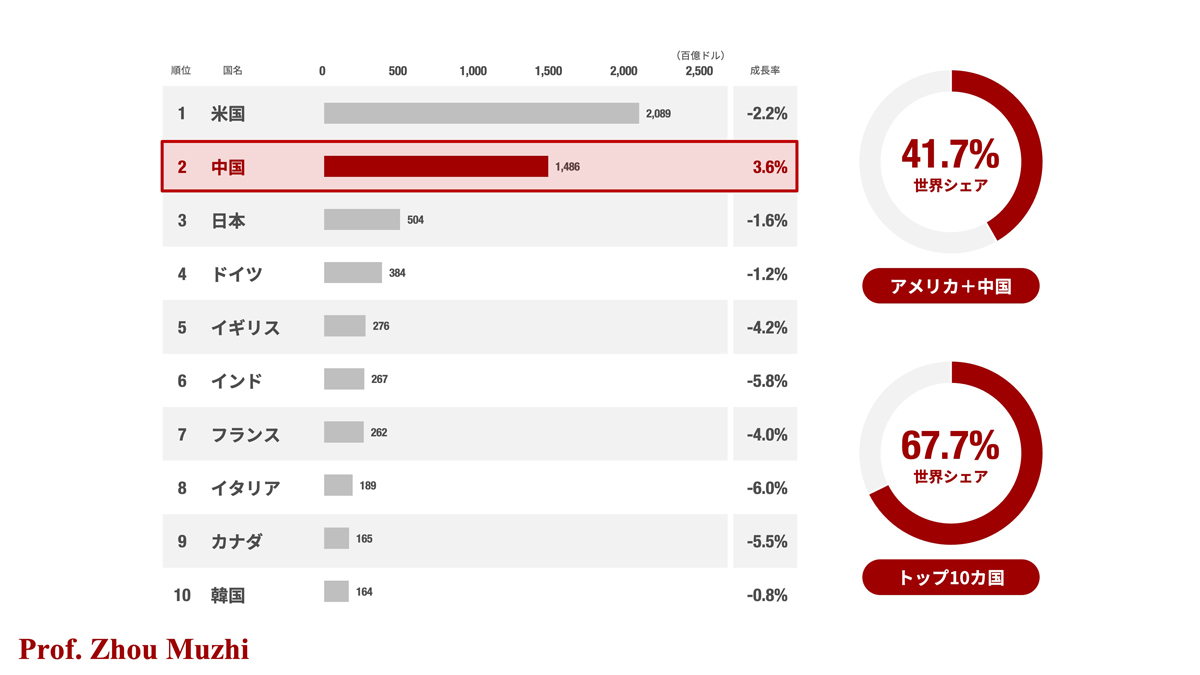

新型コロナウイルスパンデミックは、世界経済に大きく影を落とした。2020年の世界経済の成長率は2018年の6.3%、2019年の1.6%から、一気に-2.6%とマイナス成長に転じた。

図8が示すように、2020年国別名目GDPランキングトップ10は、アメリカ、中国、日本、ドイツ、イギリス、インド、フランス、イタリア、カナダ、韓国と続く。世界名目GDPの67.7%を占めるこれら10カ国が、中国を除き、軒並みマイナス成長に陥った。逆風の中で中国が3.6 %の成長率を実現したのは、ゼロコロナ政策によるものが大きい。

図8 2020年国別名目GDPランキング

出所:IMFデータセットより作成。

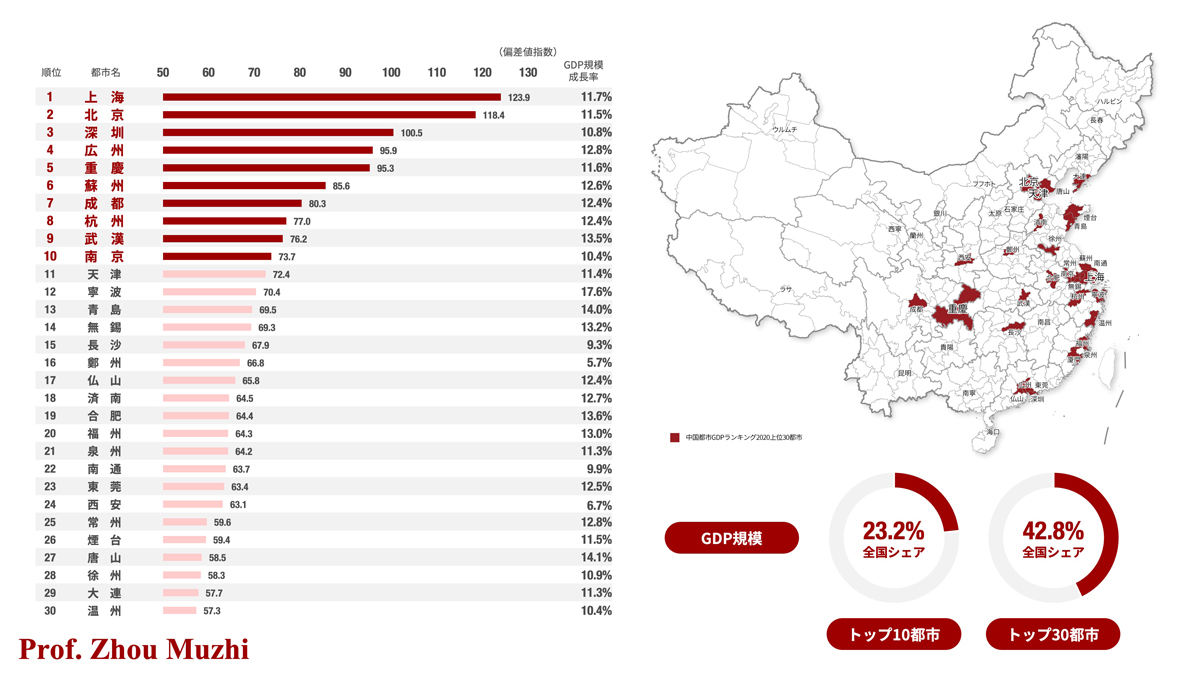

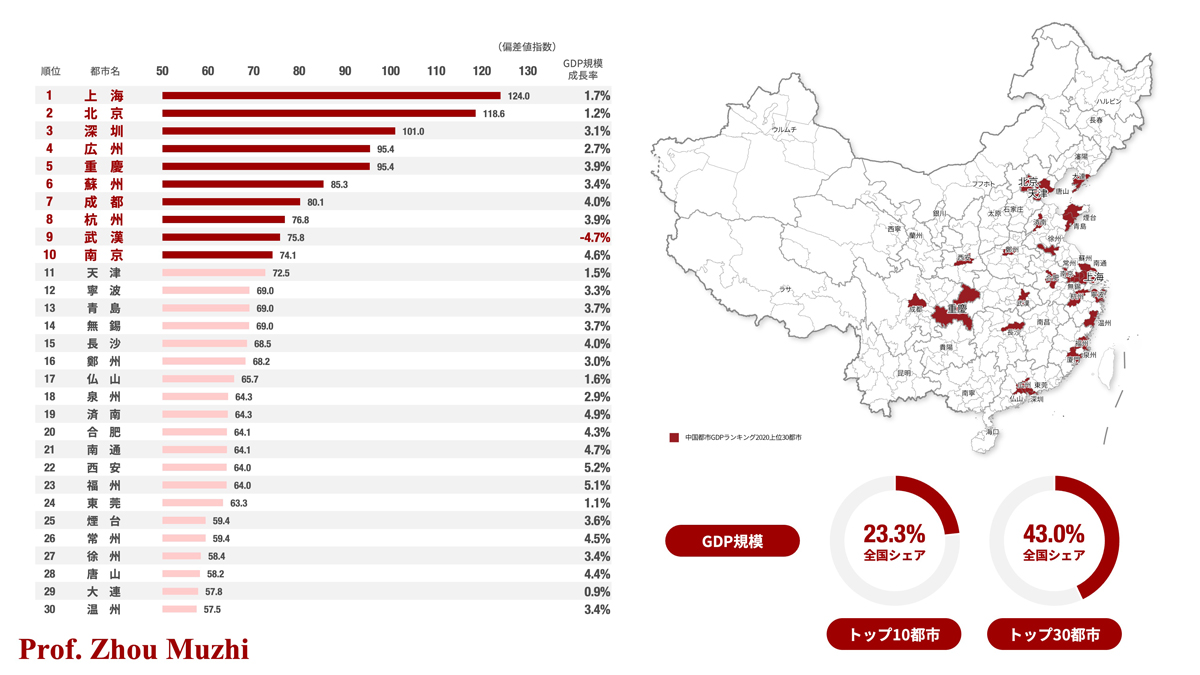

『中国都市総合発展指標2020』で見た「中国都市GDP2020」ランキングでは、上から順に上海、北京、深圳、広州、重慶がトップ5を飾った。この5都市の経済規模は他都市を大きく引き離している。6位から10位は、順に蘇州、成都、杭州、武漢、南京の5都市であった。新型コロナウイルス蔓延で激震した武漢は9位にランクインした。

「中国都市GDP2020」ランキングにおけるトップ10都市は、中国全国GDPの23.3%を占め、同トップ30都市のシェアはさらに43%に達している。ゼロコロナ政策で逸早く日常生活を取り戻したお蔭で、トップ30都市のうち武漢だけが-4.7%のマイナス成長であったが、他の都市はすべてプラス成長を実現した。中国経済の上位都市への集中が鮮明になると同時に、中国主要都市の強靭さが中国経済成長を支えている。

図9 中国都市GDP2020ランキング トップ30

出所:雲河都市研究院『中国都市総合発展指標2020』より作成。

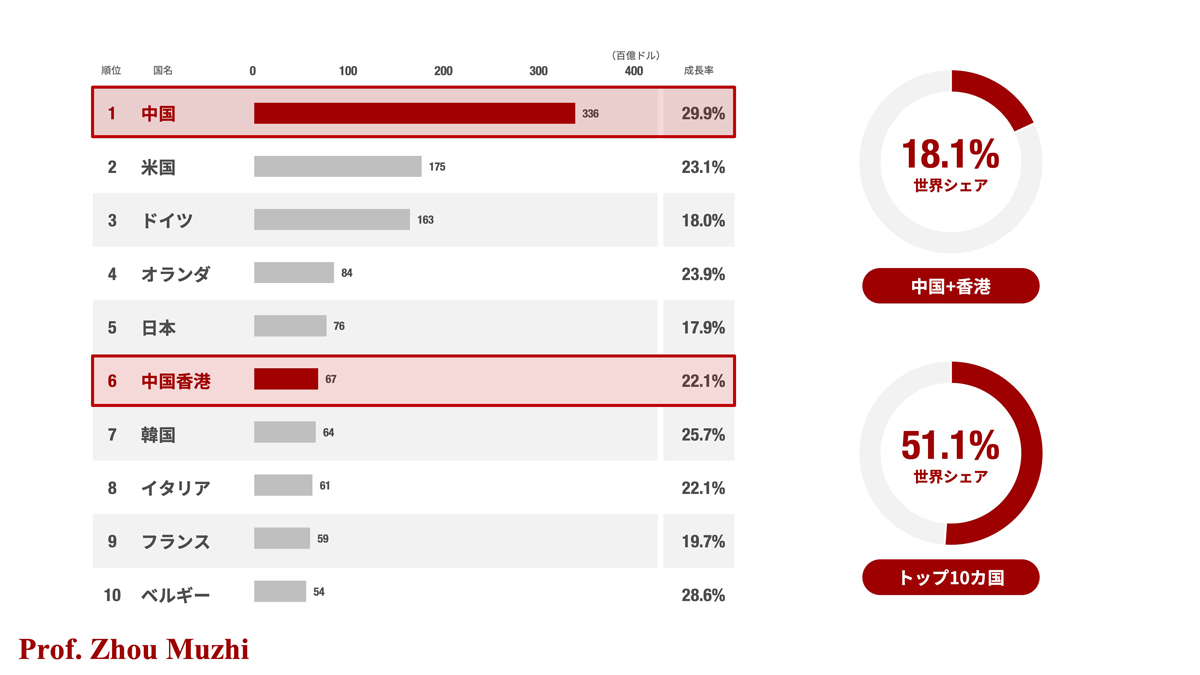

(2) 2020 年各国輸出額の比較[28]

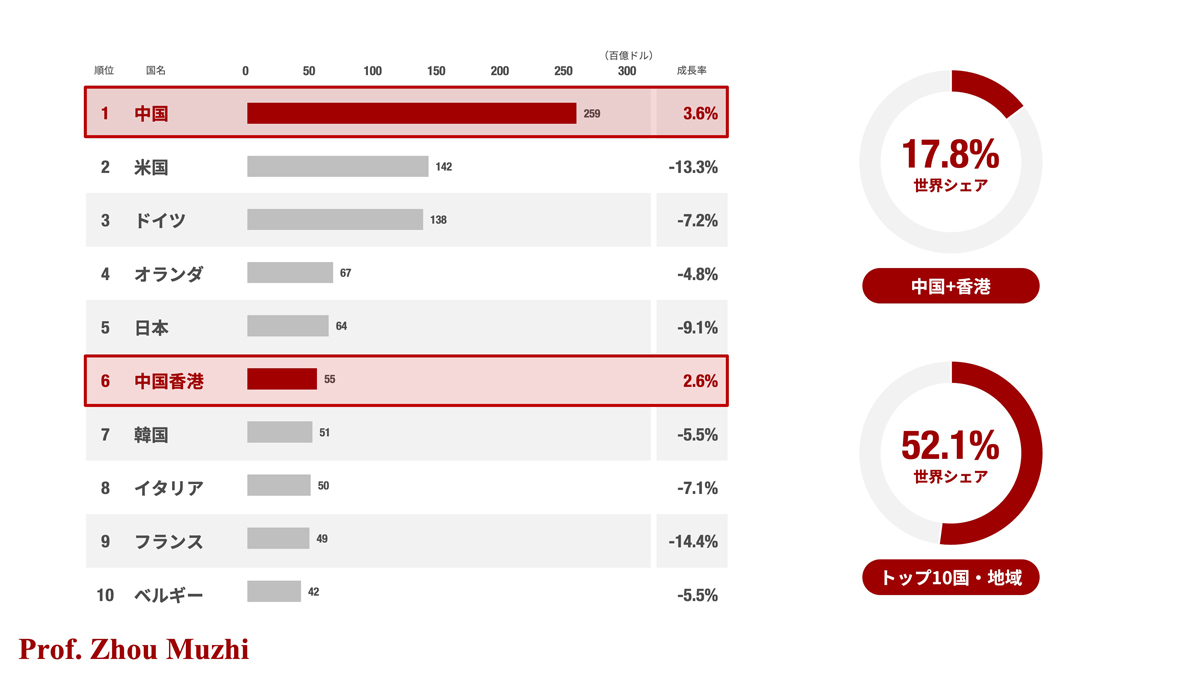

新型コロナパンデミックは、世界貿易にも大きな影響を及ぼした。2020年の世界の輸出総額は、前年比-7.2%もの大幅なマイナス成長に陥った。

コロナ禍によるロックダウンや米中貿易摩擦の激化で、中国の輸出産業も大きな打撃を被った。中国の輸出産業は、2020年前半には輸出額が落ち込んだが、後半には力強い回復を見せた。その結果、中国の輸出総額はドルベースで前年比3.6%増を実現した。

図10が示すように、2020年における世界の輸出額をドルベースで国別にみると、上位10カ国・地域は、中国、アメリカ、ドイツ、オランダ、日本、香港、韓国、イタリア、フランス、ベルギーの順になる。これらトップ10カ国・地域の世界輸出総額に占める割合は52.1%にのぼる。2020年トップ10カ国・地域のうち、輸出がプラス成長できたのは、中国と香港のみであった。これは、中国におけるグローバルサプライチェーン型産業集積の強靭さとゼロコロナ政策の成功を象徴している。ちなみに第1位の中国と第6位の香港の合計が、世界輸出総額の17.8%のシェアを占め、アメリカの2.2倍の規模にも相当する。

図10 2020年国別輸出額ランキング

出所:UNCTADデータセットより作成。

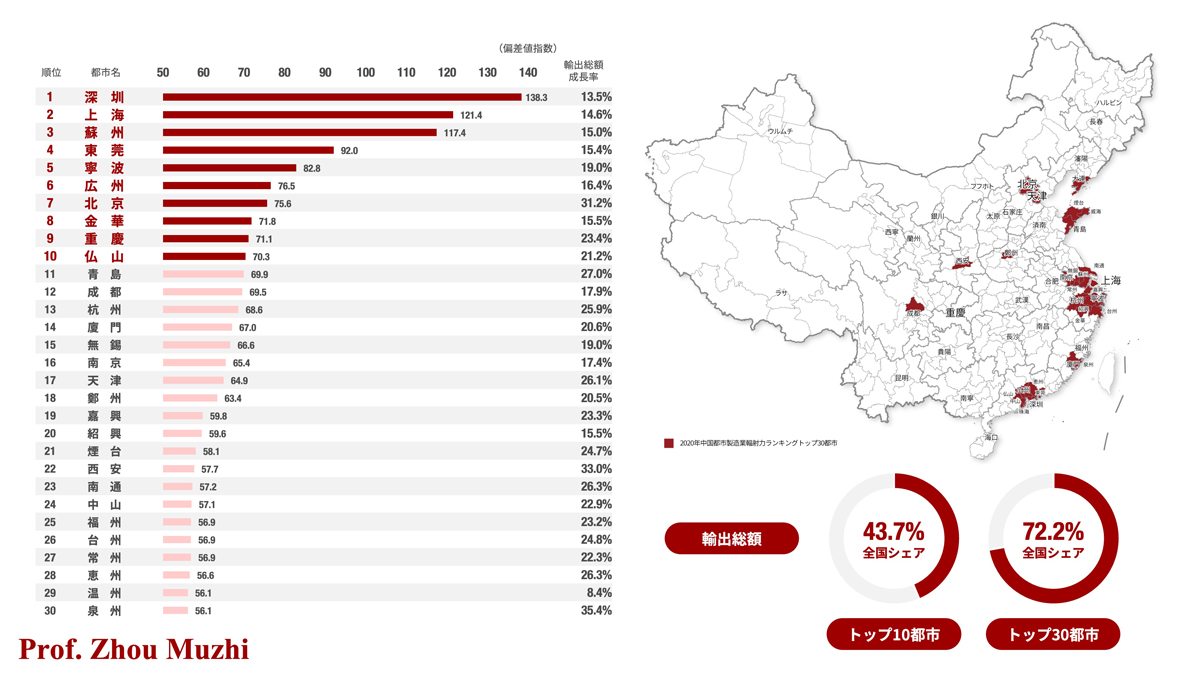

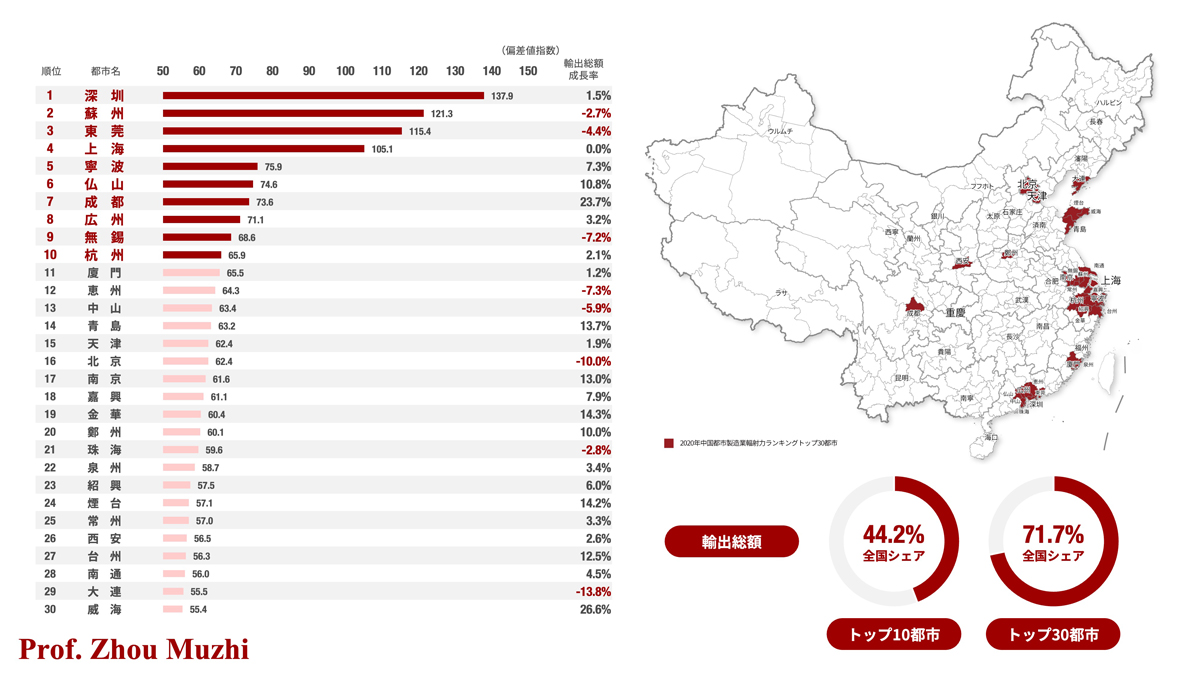

『中国都市総合発展指標2020』で見た「中国都市製造業輻射力2020」ランキングのトップ10都市は、上から順に深圳、蘇州、東莞、上海、寧波、仏山、成都、広州、無錫、杭州となった。輻射力とは都市の広域影響力の評価指標である。製造業輻射力は都市における工業製品の移出と輸出そして、製造業の従業者数を評価した。同10都市のうち、蘇州、東莞、無錫の3都市の輸出額が若干マイナス成長だったのに対して、他の都市は輸出増を実現した。コロナショックの中で、これら製造業スーパーシティの輸出力の強靭さが際立った。

「中国都市製造業輻射力2020」のトップ10都市が中国全体の輸出総額に占める割合は44.2%、さらにトップ30都市の割合は71.7%にも達している。中国の輸出産業はこれら製造業スーパーシティに高度に集中している。

図11 中国都市製造業輻射力2020ランキング トップ30

出所:雲河都市研究院『中国都市総合発展指標2020』より作成。

(3) 2020 年各国コンテナ輸送の比較[29]

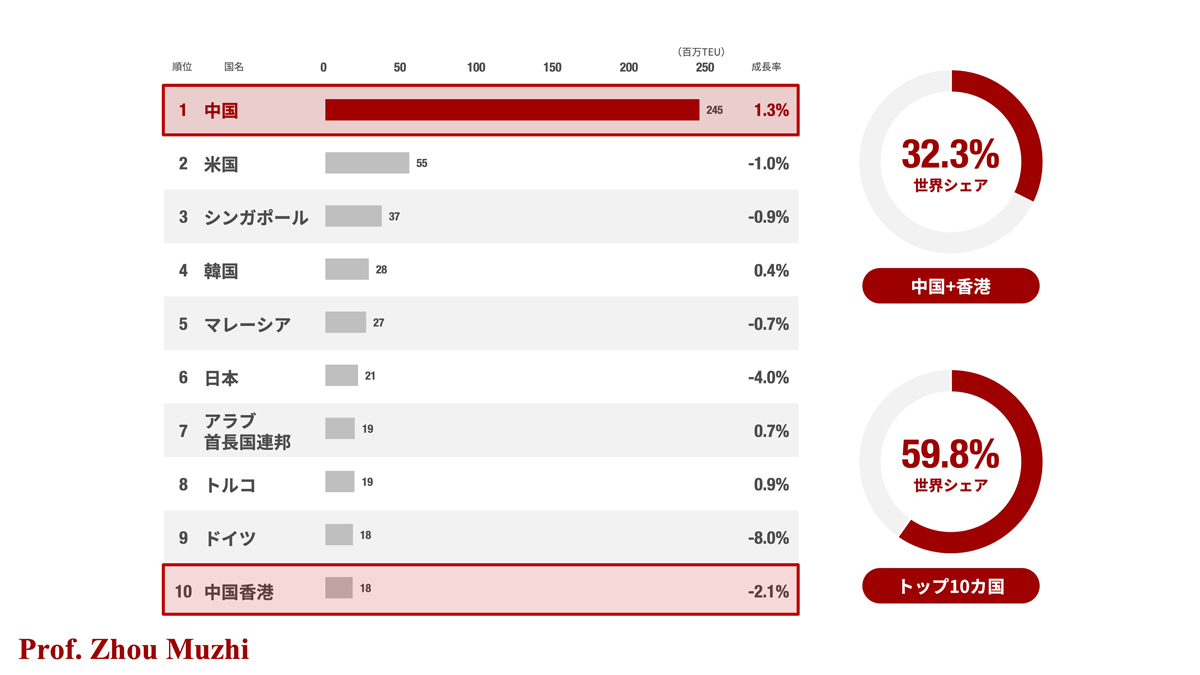

新型コロナウイルス・パンデミックで海運は世界的に大きな混乱を生じ、現在に至ってなお収まってはいない。その影響で2020年世界のコンテナ取扱量は-1.2%減であった。これに対して、中国はゼロコロナ政策が奏功し、社会活動がいち早く正常に戻ったことでコンテナ取扱量も1.2%のプラス成長を実現させた。

図12が示すように、2020年の国別港湾コンテナ取扱量ランキングで見ると中国は圧倒的な第1位である。同2位から10位までは順に、アメリカ、シンガポール、韓国、マレーシア、日本、アラブ首長国連邦、トルコ、ドイツ、香港と続いた。

これら10カ国・地域の港湾コンテナ取扱量は世界に占めるシェアが59.8%に達した。とりわけ中国は、世界港湾コンテナ取扱量におけるシェアが30.1%に達し、群を抜いている。第1位の中国と10位の香港を合わせたコンテナ取扱量は、香港を除いた2位から12位の10カ国合計を上回り、世界シェアは32.3%に達する。この数字は中国がグローバルサプライチェーンの中核的な存在である実態を捉えている。

図12 2020年国別港湾コンテナ取扱量ランキング

出所:UNCTADデータセットより作成。

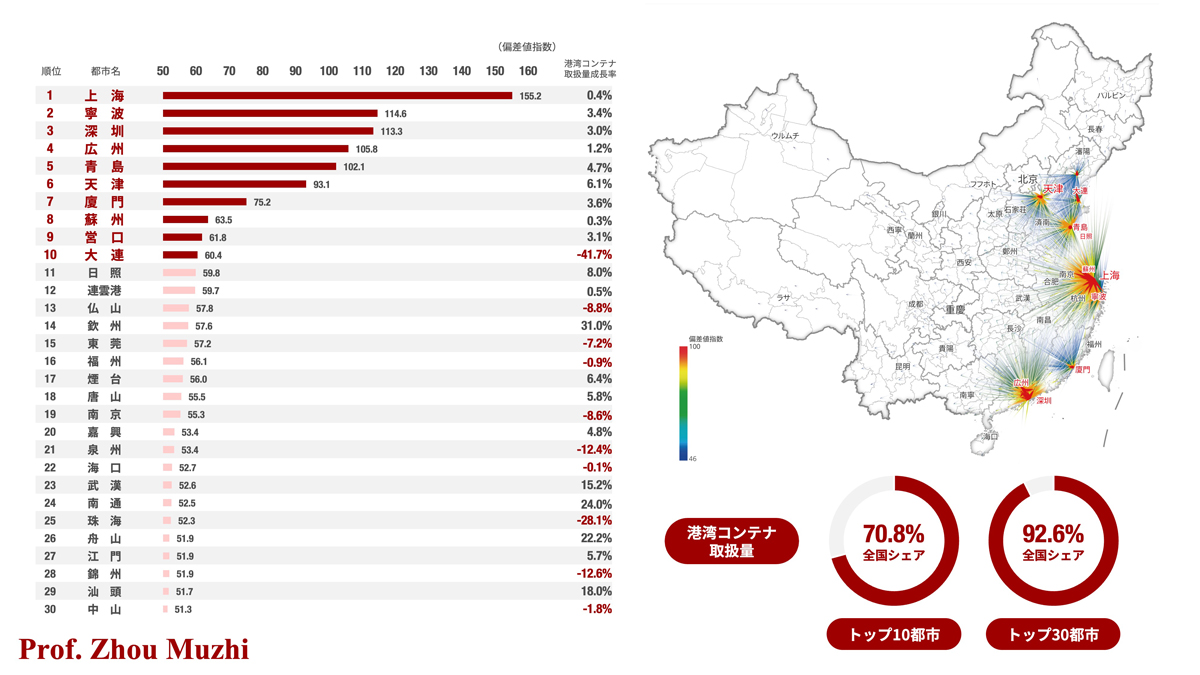

『中国都市総合発展指標2020』で見た「中国都市港湾コンテナ取扱量2020」ランキングのトップ10都市は、上から順に上海、寧波、深圳、広州、青島、天津、廈門、蘇州、営口、大連となり、第1位の上海の突出ぶりが著しい。

2020年には、上記トップ10都市で唯一、大連のコンテナ取扱量がマイナス成長に陥った。新型コロナウイルス禍にあっても、中国の大多数の港湾都市がコンテナ取扱量のプラス成長を実現させた背景には、製造業輸出力の強靭さがある。

図13が示すように、「中国都市港湾コンテナ取扱量2020」のトップ10都市が中国全体の港湾コンテナ取扱量に占める割合は70.8%、同トップ30都市の割合は92.6%にも達している。中国のコンテナ輸送が特定の港湾都市に高度に集中している実態が浮き彫りになった。

図13 中国都市港湾コンテナ取扱量2020ランキング トップ30

出所:雲河都市研究院『中国都市総合発展指標2020』より作成。

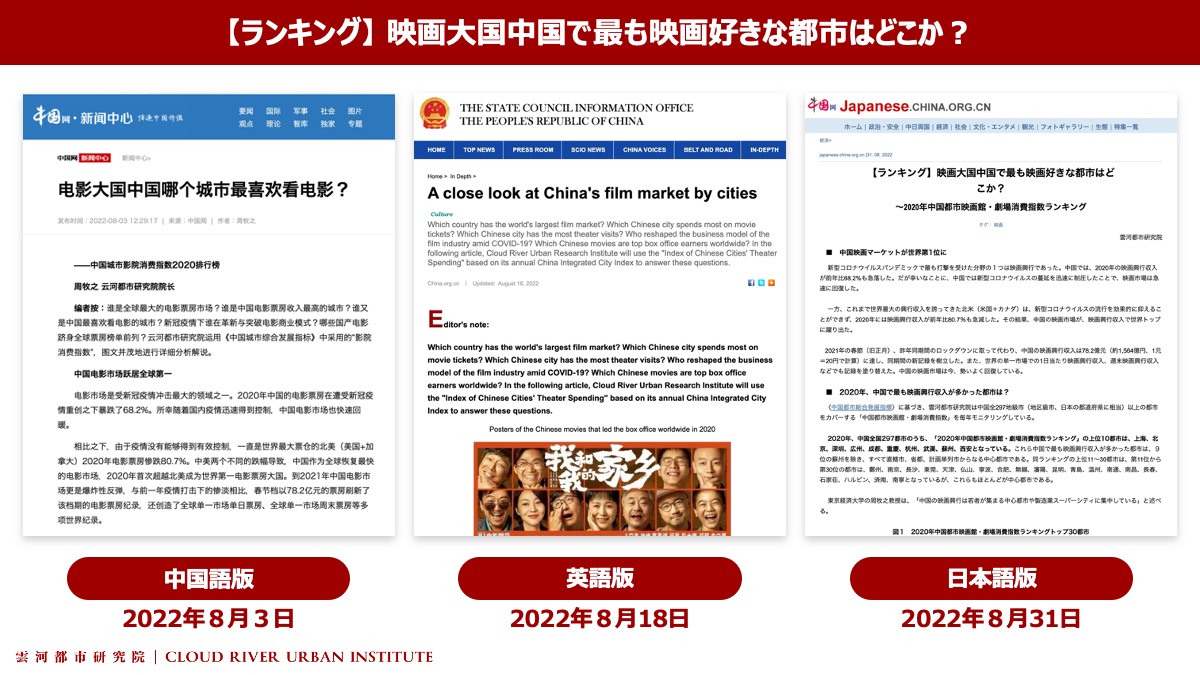

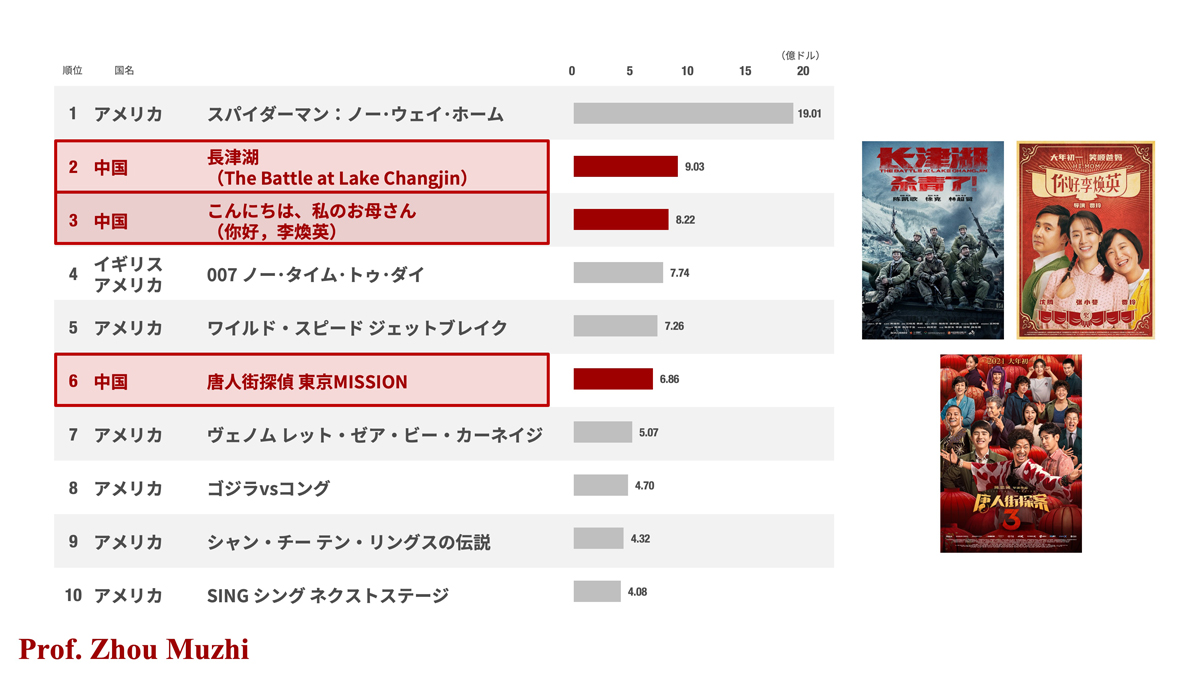

(4) 2020 年各国映画興行成績の比較[30]

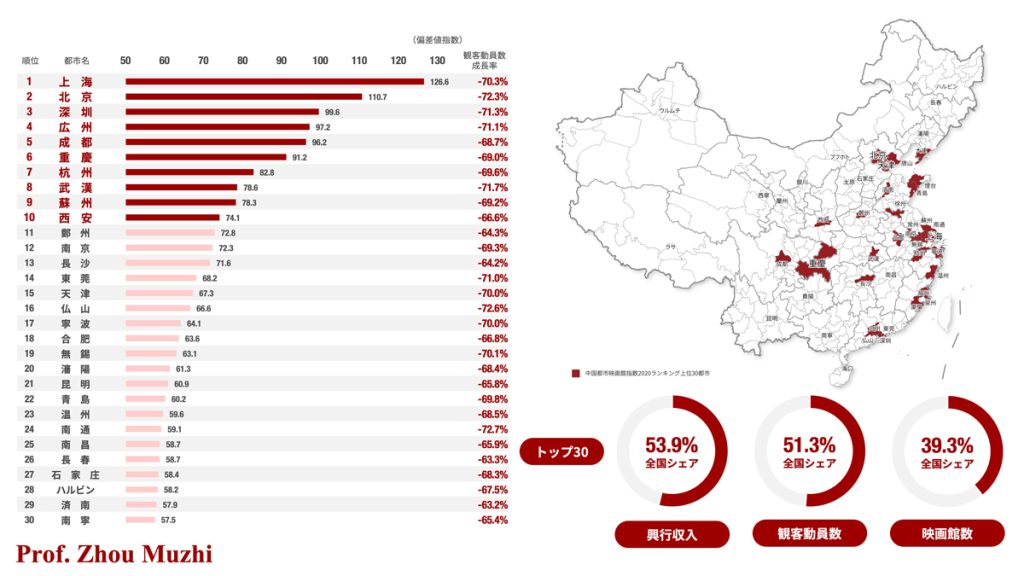

新型コロナウイルスパンデミックで最も打撃を受けた分野の1つは映画興行であった。中国では、2020年の映画興行収入が前年比68.2%も急落した。だが幸いなことに、中国では新型コロナウイルスの蔓延を迅速に制圧したことで、映画市場は急速に回復した。

一方、これまで世界最大の興行収入を誇ってきた北米(米国+カナダ)は、新型コロナウイルスの流行を効果的に抑えることができず、2020年には映画興行収入が前年比80.7%も急減した。その結果、中国の映画市場が、映画興行収入で世界トップに躍り出た。

2020年は、中国映画の躍進が非常に目を引く年であった。「Box Office Mojo」[31]

図14 2020年映画世界興行収入ランキング

出所:BoxOfficeMojo.comデータセットより作成。

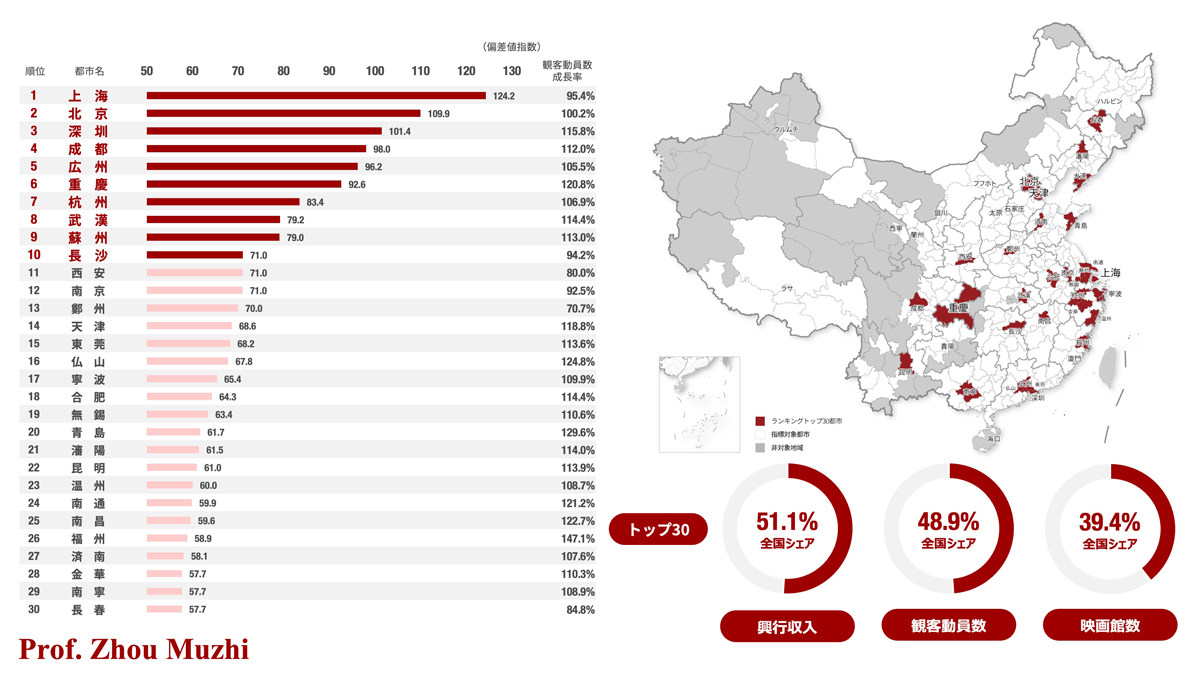

『中国都市総合発展指標2020』で見た「中国都市映画館・劇場消費指数2020」ランキングのトップ10都市は、上海、北京、深圳、広州、成都、重慶、杭州、武漢、蘇州、西安となっている。これら中国で最も映画興行収入が多かった都市は、9位の蘇州を除き、すべて直轄市、省都、計画単列市からなる中心都市である。同ランキングの第11位から第30位の都市は、鄭州、南京、長沙、東莞、天津、仏山、寧波、合肥、無錫、瀋陽、昆明、青島、温州、南通、南昌、長春、石家荘、ハルビン、済南、南寧で、ほとんどが中心都市である。中国の映画興行は若者が集まる中心都市や製造業スーパーシティに集中している。

映画館・劇場興行収入について、「中国都市映画館・劇場消費指数2020」ランキングのトップ10都市が全国に占める割合は32.1%、トップ30都市は53.9%を占めている。上位10都市に興行収入数の3分の1が集中し、上位30都市に半分以上が集中している。

注目すべきは、中国では新型コロナウイルスパンデミック下も、スクリーン数や映画館数が減るどころか増えていたことである。2019年10月から2021年5月にかけて、全国297都市のうち203都市で映画館の数が増加、この間、映画館は中国全土で826館も純増した。

図15 中国都市映画館・劇場消費指数2020ランキング トップ30

出所:雲河都市研究院『中国都市総合発展指標2020』より作成。

(5) 2020 年中国IT産業の成長[32]

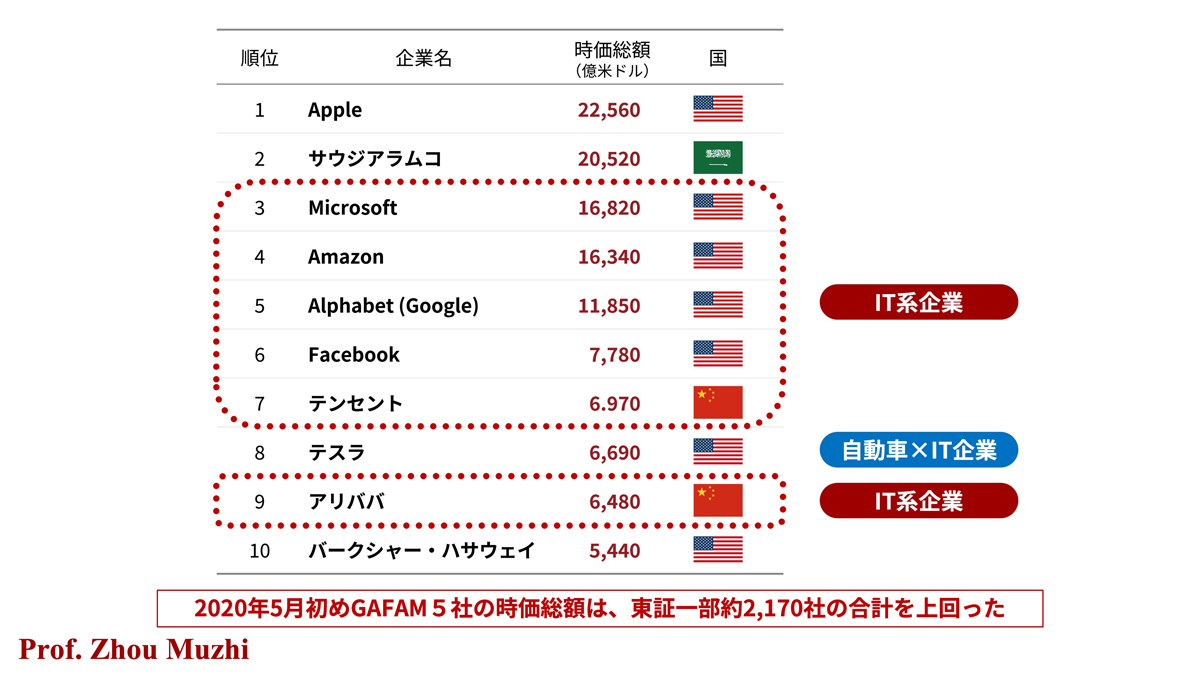

IT産業は21世紀のリーディング産業である。世界経済を牽引しグローバリゼーションや社会の変革を推し進めている。2020年末の企業世界時価総額トップ10ランキングはまさにこれを反映している。同トップ10に、ネットビジネスをベースにしたIT企業は、アップル、マイクロソフト、アマゾン、グーグル、フェイスブックといったアメリカのGAFAM5社と、中国のテンセントとアリババで、7社も含まれている。

図16 2020年末企業世界時価総額ランキング トップ10

出所: value.todayデータセット、各社WEBサイトより作成。

2020年は、中国のIT業界にとって大発展の年であった。デジタル感染症対策、在宅勤務、オンライン授業、遠隔医療、オンライン会議、オンラインショッピングなどが当たり前になり、新型コロナウイルス禍で産業や生活のあらゆる分野のデジタル化が一気に進んだ。

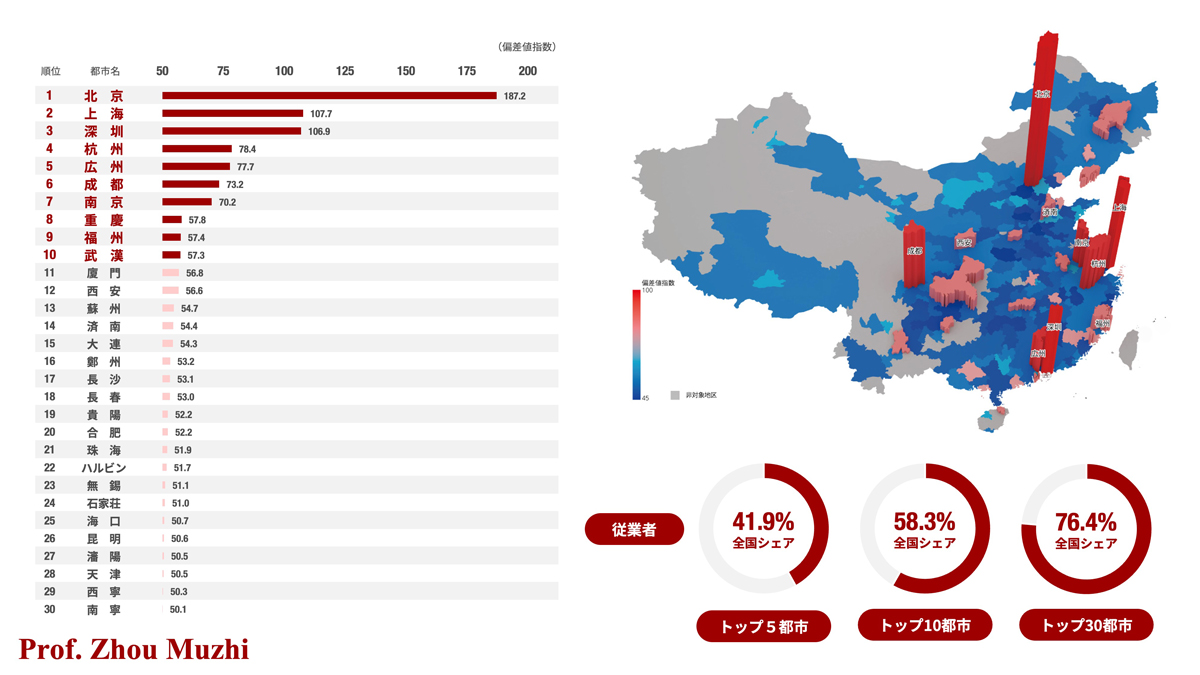

『中国都市総合発展指標2020』で見た「中国都市IT産業輻射力2020」ランキングのトップ10都市は、北京、上海に、テンセントの本社所在地である深圳、アリババの本社所在地である杭州が続き、広州、成都、南京、重慶、福州、武漢が後を追う。IT産業輻射力は都市におけるIT企業の集積や上場状況、従業者数を評価した。これら中国のIT産業スーパーシティは、すべて直轄市、省都、計画単列市からなる中心都市である。同ランキングの上位11〜30都市もほとんどが中心都市である。

「中国都市IT産業輻射力2020」ランキングを分析することで、特定都市におけるIT産業の凄まじい集中度がわかる。IT産業従業者数で、「中国都市IT産業輻射力2020」ランキングのトップ5都市が全国に占める割合は41.9%、トップ10都市は58.3%、トップ30都市は76.4%をも占める。

図17 中国都市IT産業輻射力2020ランキング トップ30

出所:雲河都市研究院『中国都市総合発展指標2020』より作成。

(5) 2020 年各国別自動車産業の比較[33]

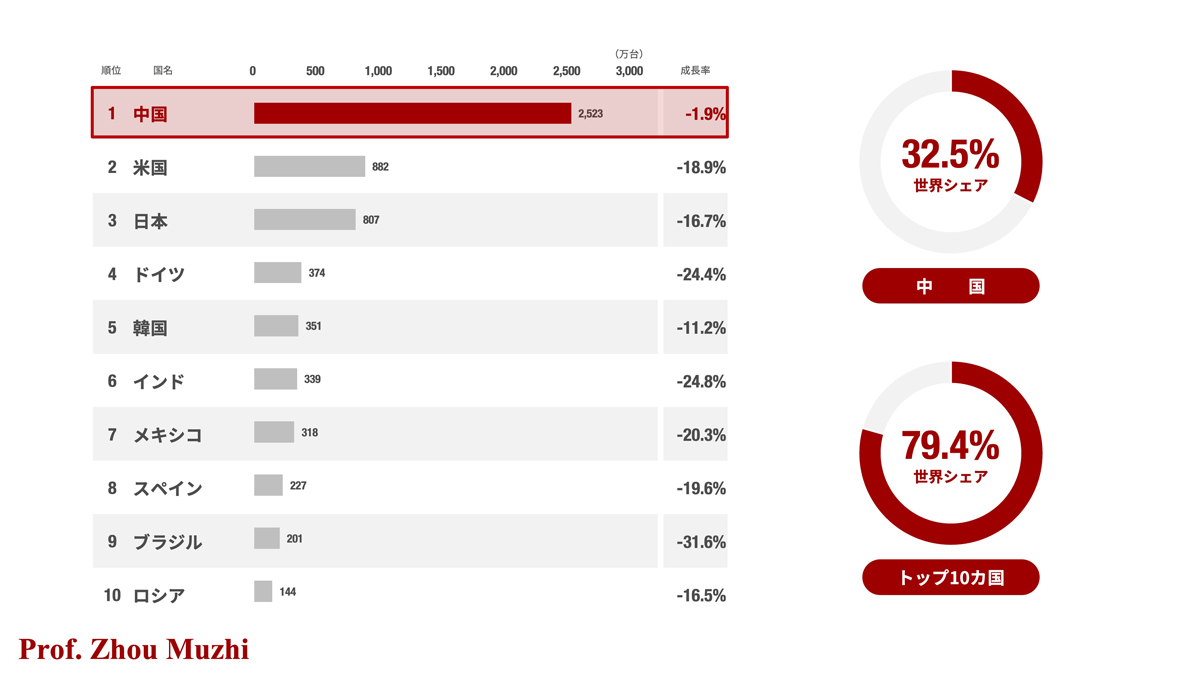

新型コロナウイルスパンデミックにより、世界の自動車産業も大きな打撃を受けた。2020年の世界自動車生産台数は前年比-15.8%の約7,762万台にまで大幅に落ち込んだ。

図18が示すように、世界自動車生産台数ランキングトップ10の国は2020年、すべてマイナス成長に陥った。但、他9カ国が二桁のマイナス成長だったのに対して、中国は−1.9%に留まった。

現在、世界の自動車産業における中国の存在は大きい。2020年国別自動車生産台数ランキングをみると、中国の生産台数は2,523万台に及び、圧倒的なトップを飾った。中国の生産台数は、世界の約約32.5%に当たり、2位アメリカの約約2.9倍の規模である。これは、2〜5位のアメリカ、日本、インド、韓国の合計よりも多い。

図18 2020年国別自動車生産台数ランキング

出所:国際自動車工業連合会(OICA)データセットより作成。

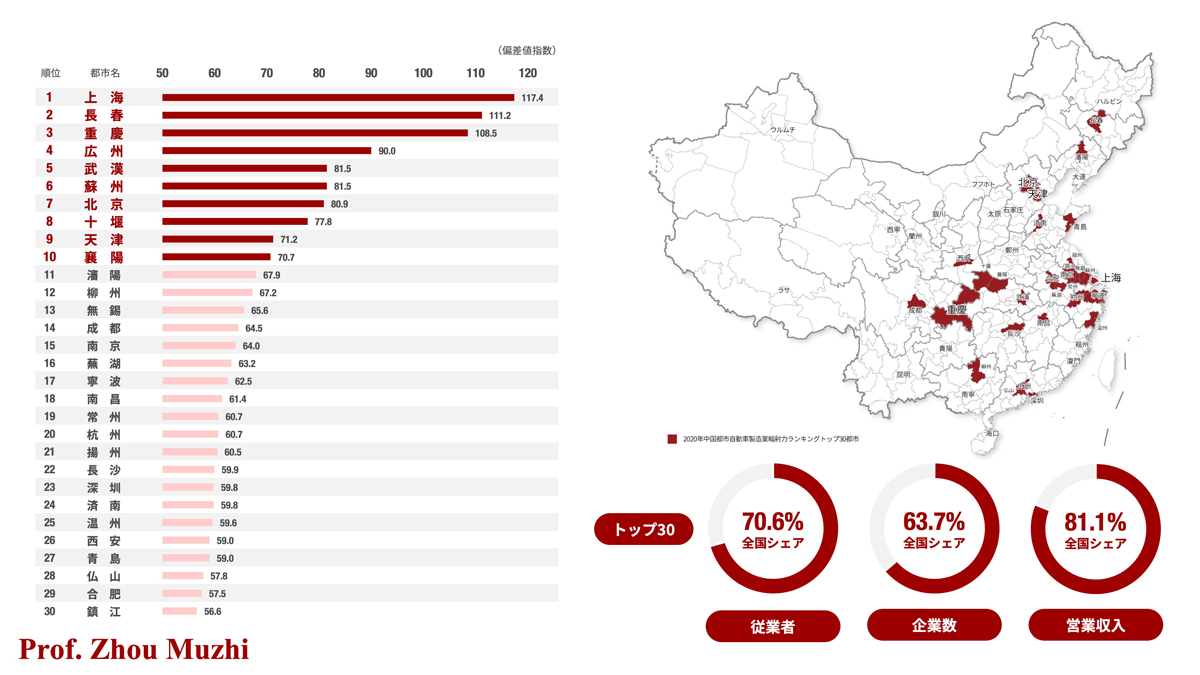

『中国都市総合発展指標2020』で見た「中国都市自動車産業輻射力2020」ランキングトップ10都市は、上海、長春、重慶、広州、武漢、蘇州、北京、十堰、天津、襄陽となった。特に、トップ3都市の上海、長春、重慶の輻射力は抜きん出ている。同ランキング上位11〜30都市は、瀋陽、柳州、無錫、成都、南京、蕪湖、寧波、南昌、常州、杭州、揚州、長沙、深圳、済南、温州、西安、青島、仏山、合肥、鎮江である。これら都市には中国の自動車メーカの本社機能や主要工場が立地している。

「自動車産業輻射力」は都市における自動車産業の従業員・企業集積状況や企業資本・競争力を評価した[34]

図19が示すように、自動車産業従業者数において、「中国都市自動車産業輻射力2020」ランキングトップ10都市が全国に占める割合は39.5%、トップ30都市は70.6%を占める。

自動車産業営業収入で、同ランキングのトップ10都市が全国に占める割合は51.3%、トップ30都市は81.1%を占める。従業者数と比較して営業収入の集中度が高いことは、ランキングトップの都市に収益力の高い企業が多く集積していることを裏付ける。

図19 中国都市自動車産業輻射力2020 トップ30

出所:雲河都市研究院『中国都市総合発展指標2020』より作成。

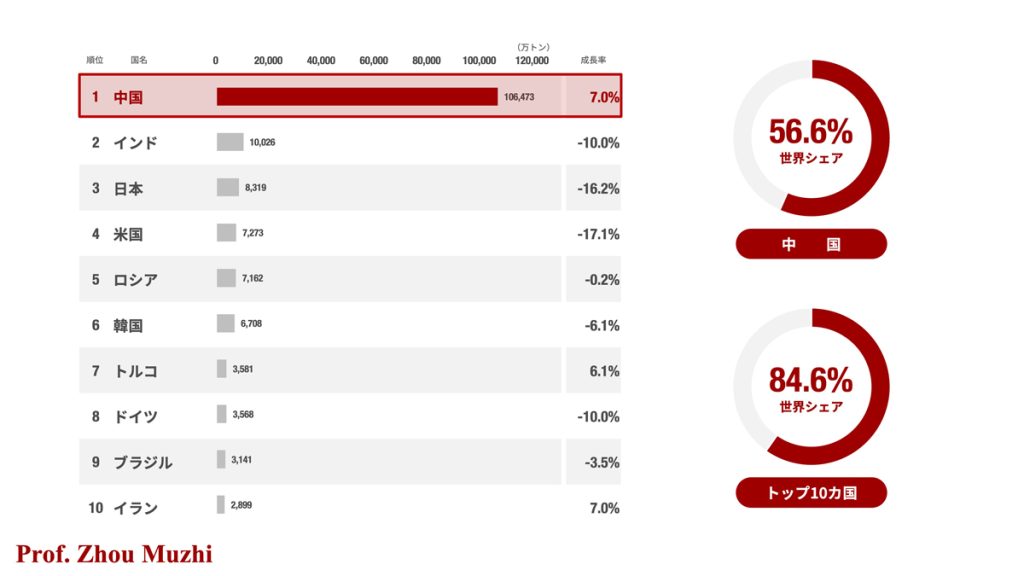

(7) 2020 年各国鉄鋼産業の比較[35]

世界の鉄鋼産業も新型コロナウイルスパンデミックの影響を受けている。世界粗鋼生産量成長率は、2018年が5.3%、2019年が2.7%だったことに対して、2020年は0.3%にまで減速した。図20が示すように、2020年国別粗鋼生産量ランキングトップ10の国の中で、第1位の中国が7%の成長を維持した。これに対して、第2位のインド、第3位の日本、第4位のアメリカ、第5位のロシア、第6位の韓国、第8位のドイツ、第9位のブラジルがマイナス成長となり、なかでもインド、日本、アメリカ、ドイツは二桁の落ち込みであった。

世界の鉄鋼生産における中国の存在は圧倒的である。中国の粗鋼生産量はいまや10.3億トンにも達している。これは、世界粗鋼生産量の約52.9%に当たり、2〜30位の国・地域の合計値の約1.2倍に達している。かつて「鉄は国家なり」という格言があり、鉄鋼産業が国力を表した。時代は変われども中国の圧倒的な粗鋼生産量は、現在の中国における経済規模とその活力を如実に表している。

図20 2020年国別粗鋼生産量ランキング

出所:世界鉄鋼協会(WSA)データセットより作成。

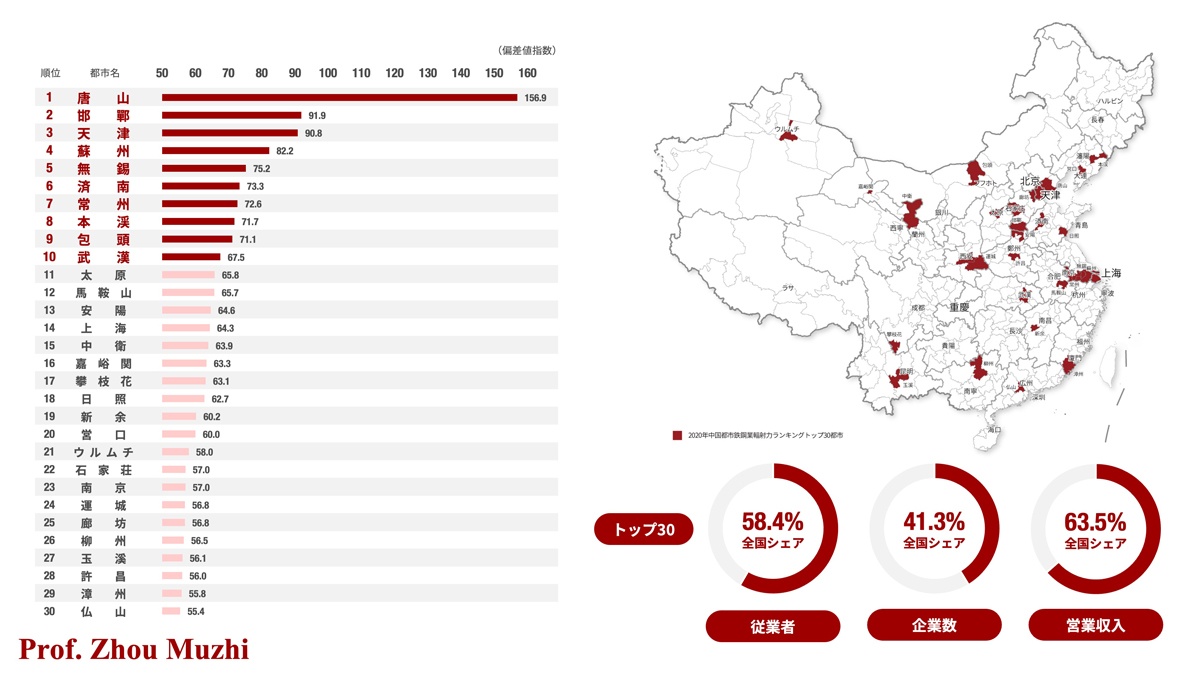

図21より、『中国都市総合発展指標2020』で見た「中国都市鉄鋼産業輻射力2020」ランキングのトップ10都市は、唐山、邯鄲、天津、蘇州、無錫、済南、常州、本渓、包頭、武漢となった。特に、トップの唐山の輻射力は抜きん出ている。同ランキングの上位11〜30都市は、太原、馬鞍山、安陽、上海、中衛、嘉峪関、攀枝花、日照、新余、営口、ウルムチ、石家荘、南京、運城、廊坊、柳州、玉溪、許昌、漳州、仏山である。これらの都市には中国主要鉄鋼メーカの本社や主力工場が立地している。

「鉄鋼産業輻射力」は都市における同産業の従業員・企業集積状況や企業資本・競争力を評価したものである[36]

鉄鋼産業従業者数において、「中国都市鉄鋼産業輻射力2020」ランキングのトップ10都市が全国に占める割合は34.3%、トップ30都市は58.4%に達している。

また、鉄鋼産業営業収入において、同ランキングのトップ10都市が全国に占める割合は38.1%、トップ30都市は63.5%に達している。

従業者数と比べ、営業収入におけるトップ都市の集中度がさらに高いことが、トップの都市に収益力の高い大企業が多く集積していることを窺わせる。

図21 中国都市鉄鋼産業輻射力2020 トップ30

出所:雲河都市研究院『中国都市総合発展指標2020』より作成。

新型コロナウイルスパンデミックによって2020年は世界経済にとって大変ショッキングな年となった。主要国の中で中国は、GDP及び輸出で唯一成長を実現させた。他の主要国が深刻なマイナス成長に陥った中、中国は世界経済を力強く支えた。最も早く新型コロナウイルスに叩かれた中国がこれ程の経済パフォーマンスを見せたことは、ゼロコロナ政策によるところが大きい。この事実は、ゼロコロナ政策と経済成長とを対立的にとらえる考え方を根底から覆す。(続)

(※論文後半はこちらから)

(本論文では栗本賢一、甄雪華、趙建の三氏がデータ整理と図表作成に携わった)

本論文は、周牧之論文『比較研究:ゼロコロナ政策とウイズコロナ政策』より抜粋したものである。『東京経大学会誌 経済学』、315号、2022年。

[1] YAHOO! JAPAN「東京都新型コロナ関連情報」2022年8月31日(https://news.yahoo.co.jp/pages/article/covid19tokyo)(最終閲覧日:2022年9月1日)より計算。

[2] 東京都HP「東京都の人口(推計)」(https://www.toukei.metro.tokyo.lg.jp/jsuikei/js-index.htm)(最終閲覧日:2022年9月12日)による。

[3] 本稿で中国の分析は、データシステム『中国都市総合発展指標』を活用する。同指標は、雲河都市研究院と中国国家発展改革委員会発展戦略和計画司(局)が共同開発した都市評価指標である。2016年以来毎年、内外で発表してきた同指標は、環境・社会・経済という3つの軸(大項目)で中国の都市発展を総合的に評価している。評価対象は、中国297地級市以上都市(日本の都道府県に相当)全てをカバーし、評価基礎データは882個に及ぶ。『中国都市総合発展指標』は2016年以来毎年、中国都市ランキングを内外で発表してきた。同指標は環境・社会・経済という3つの軸(大項目)で中国の都市発展を総合的に評価している。同指標の構造は、各大項目の下に3つの中項目があり、各中項目の下に3つの小項目を設けた「3×3×3構造」で、各小項目は複数の指標で構成される。これらの指標は、合計882の基礎データから成り、内訳は31%が統計データ、35%が衛星リモートセンシングデータ、34%がインターネットビッグデータである。その意味で、同指標は、異分野のデータ資源を活用し、「五感」で都市を高度に知覚・判断できる先進的なマルチモーダル指標システムである。現在、中国語(『中国城市総合発展指標』人民出版社)、日本語(『中国都市ランキング』NTT出版)、英語版(『China Integrated City Index』Pace University Press)が書籍として出版されている。『中国都市総合発展指標』について詳しくは、周牧之ら編著『環境・経済・社会 中国都市ランキング2018―大都市圏発展戦略 』、NTT出版、2020年10月10日を参照。

[4] 『中華人民共和国伝染病防治法』は、1989年2月21日に制定された後、SARSが大流行した翌年の2004年12月1日に改定された。詳しくは、中国中央人民政府HP(http://www.gov.cn/banshi/2005-05/25/content_971.htm )(最終閲覧日:2022年9月6日)を参照。

[5] 中国交通運輸部(省)『交通运输部关于做好进出武汉交通运输工具管控全力做好疫情防控工作的紧急通知』、2020年1月23日を参照。

[6] 周牧之「新冠疫情冲击全球化:强大的大都市医疗能力为何如此脆弱?」、中国網(China.com.cn)、2020年4月20日(http://www.china.com.cn/opinion/think/2020-04/17/content_75944655.htm )(最終閲覧日:2022年9月6日)。

[7] Zhou Muzhi, “COVID-19: Why is the medical system in metropolises so vulnerable?” In China.org.cn , 21 April 2020(http://www.china.org.cn/opinion/2020-04/21/content_75957964.htm?from=singlemessage&isappinstalled=0 )(最終閲覧日:2022年9月6日)。

[8] 周牧之「新型コロナパンデミック:なぜ大都市医療能力はこれほど脆弱に?」、In Japanese.China.org.cn 、2020年5月12日(http://japanese.china.org.cn/business/txt/2020-05/12/content_76035553.htm )(最終閲覧日:2022年9月6日)。

[9] 『中国都市総合発展指標』で使用する「輻射力」とは広域影響力の評価指標であり、都市のある業種の周辺へのサービス移出・移入量を、当該業種従業者数と全国の当該業種従業者数の関係、および当該業種に関連する主なデータを用いて複合的に計算した指標である。

[10] レポートの詳しくはICNのHP(https://www.icn.ch/news/new-icn-report-shows-governments-are-failing-prioritize-nurses-number-confirmed-covid-19-nurse )(最終閲覧日:2022年9月6日)を参照。

[11] 重症患者専門病院が武漢で迅速に建設され、火神山病院(1,000床)で2月3日に、雷神山病院(1,600床)で2月8日に使用開始。

[12] 武漢は体育館を16カ所の軽症者収容病院へと改装し、素早く1.3万床の抗菌抗ウイルスレベルの高い病床を提供し、軽症患者の分離収容を実現した。この病院は「方艙(方舟)病院」と呼ばれた。

[13] 周牧之《这个“神器”能绝杀新冠病毒》中国網(China.com.cn),2020年2月18日(http://opinion.china.com.cn/opinion_84_217684.html)(最終閲覧日:2022年9月6日)。

[14] 「2月周レポート」の英語版:Zhou Muzhi, “Ozone: a powerful weapon to combat COVID-19 outbreak” In China.org.cn , 26 February 2020(http://www.china.org.cn/opinion/2020-02/26/content_75747237.htm)(最終閲覧日:2022年9月6日)。

[15] 「2月周レポート」の日本語版:周牧之「オゾンパワーで新型コロナウイルス撲滅を」、In Japanese.China.org.cn 、2020年3月19日(http://japanese.china.org.cn/business/txt/2020-03/19/content_75834590.htm)(最終閲覧日:2022年9月6日)。

[16] 詳しくは、奈良県立医科大学プレスリリース(https://www.naramed-u.ac.jp/university/kenkyu-sangakukan/oshirase/r2nendo/documents/press_2.pdf )(最終閲覧日:2022年8月18日)を参照。また、実験結果の詳細は、Hisakazu Yano, Ryuichi Nakano, et al., “Inactivation of severe acute respiratory syndrome coronavirus 2 (SARS-CoV-2) by gaseous ozone treatment”, in Journal of Hospital Infection , 106(4), 5 Oct 2020, pp.837-838を参照。

[17] 詳しくは、藤田医科大学プレスリリース(https://www.fujita-hu.ac.jp/news/j93sdv0000007394.html )(最終閲覧日:2022年8月18日)を参照。また、実験結果の詳細は、Takayuki Murata, Satoshi Komoto, et al., “Reduction of severe acute respiratory syndrome coronavirus-2 infectivity by admissible concentration of ozone gas and water”, in MICROBIOLOGY and IMMUNOLOGY , 65(1), 24 Nov 2020, pp.10-16を参照。

[18] 「2月周レポート」はその後、「オゾン利用で新型コロナウイルス対策を」と題した論文としてまとめ、『東京経大学会誌 経済学』第307号、2020年12月に掲載。

[19] 中心都市とは、中国にある4つの直轄市、22の省都、5つの自治区首府、5つの計画単列市、合計36都市を指す。

[20] Ferguson NM, Laydon D, Nedjati-Gilani G, et al., “Report 9: Impact of non-pharmaceutical interventions (NPIs) to reduce COVID-19 mortality and healthcare demand”, in Imperial College London HP , 16 Mar 2020

[21] Solomon Hsiang, et al, “The effect of large-scale anti-contagion policies on the COVID-19 pandemic”, in Nature , 08 June 2020

[22] Wohlrabe Klaus, Peichl Andreas, Link Sebastian ,Leiss Felix, Demmelhuber Katrin, “Die Auswirkungen der Coronakrise auf die deutsche Wirtschaft”, in ifo Schnelldienst Digital , No.7, 18 May 2020

[23] 周牧之「全球抗击新冠政策大比拼:零新冠感染病例政策 Vs. 与新冠病毒共存政策」、中国網(China.com.cn)、2020年11月11日(http://www.china.com.cn/opinion/think/2020-11/11/content_76899914.htm )(最終閲覧日:2022年9月6日)。

[24] 周牧之「ゼロ・COVID-19感染者政策 Vs. ウイズ・COVID-19政策」、In Japanese.China.org.cn 、2020年11月13日(http://japanese.china.org.cn/life/2020-11/13/content_76908703.htm )(最終閲覧日:2022年9月6日)。

[25] Zhou Muzhi, “Global COVID-19 responses: ‘Zero COVID-19 Case Policy’ vs. ‘Coexisting with COVID-19 Policy’” In China.org.cn , 3 December 2020(http://www.china.org.cn/china/2020-12/03/content_76974524_5.htm )(最終閲覧日:2022年9月6日)。

[26] 「11月周レポート」はその後、「新型コロナパンデミック:ゼロ・COVID-19感染者政策 Vs ウイズ・COVID-19政策」と題した論文としてまとめ、『東京経大学会誌 経済学』第309号、2021年2月に掲載。

[27 ] 2020年各国経済成長パフォーマンスについて、詳しくは雲河都市研究院「中国で最も経済規模の大きい都市はどこか?〜2020年中国都市GDPランキング」(https://cici-index.com/3524/)(最終閲覧日:2022年9月6日)を参照。

[28] 2020年各国輸出パフォーマンスについて、詳しくは雲河都市研究院「中国で最も輸出力の高い都市はどこか?〜2020年中国都市製造業輻射力ランキング」(https://cici-index.com/3888/)(最終閲覧日:2022年9月6日)を参照。

[29] 2020年各国港湾コンテナ取扱量比較について、詳しくは雲河都市研究院「世界で最も港湾コンテナ取扱量が多い都市はどこか?〜2020年中国都市コンテナ港利便性ランキング」、In Japanese.China.org.cn 、2020年7月12日(http://japanese.china.org.cn/business/txt/2022-07/12/content_78319078.htm)(最終閲覧日:2022年9月6日)を参照。

[30] 2020年各国映画興行収入パフォーマンスについて、詳しくは雲河都市研究院「映画大国中国で最も映画好きな都市はどこか?〜2020年中国都市映画館・劇場消費指数ランキング」、In Japanese.China.org.cn 、2020年8月31日(http://japanese.china.org.cn/business/txt/2022-08/31/content_78398350.htm)(最終閲覧日:2022年9月6日)」を参照。

[31] Box Office Mojo「2020 Worldwide Box Office」(https://www.boxofficemojo.com/year/world/2020/)(最終閲覧日:2022年9月6日)。

[32] 2020年各国IT産業パフォーマンスについて、詳しくは雲河都市研究院「中国IT産業スーパーシティはどこか?〜2020年中国都市IT産業輻射力ランキング」(https://cici-index.com/3957/)(最終閲覧日:2022年9月6日)を参照。

[33] W9992020年各国自動車産業パフォーマンスについて、詳しくは雲河都市研究院「自動車大国中国の生産拠点都市はどこか?〜2020年中国都市自動車産業輻射力ランキング」、In Japanese.China.org.cn 、2020年7月29日(http://japanese.china.org.cn/business/txt/2022-07/29/content_78347946.htm)(最終閲覧日:2022年9月6日)を参照。

[34] W999「中国都市自動車産業輻射力2020」は、2019年から2020年にかけて中国各都市で公表された「第4回全国経済センサス(第四次全国経済普査)」をベースに算出した。

[35] W9992020年各国鉄鋼産業パフォーマンスについて、詳しくは雲河都市研究院「鉄鋼大国中国の生産拠点都市はどこか?〜2020年中国都市鉄鋼産業輻射力ランキング(https://cici-index.com/4107/)(最終閲覧日:2022年9月6日)」を参照。

[36] 「中国都市鉄鋼産業輻射力2020」は、2019年から2020年にかけて中国各都市で公表された「第4回全国経済センサス」をも参照し算出した。