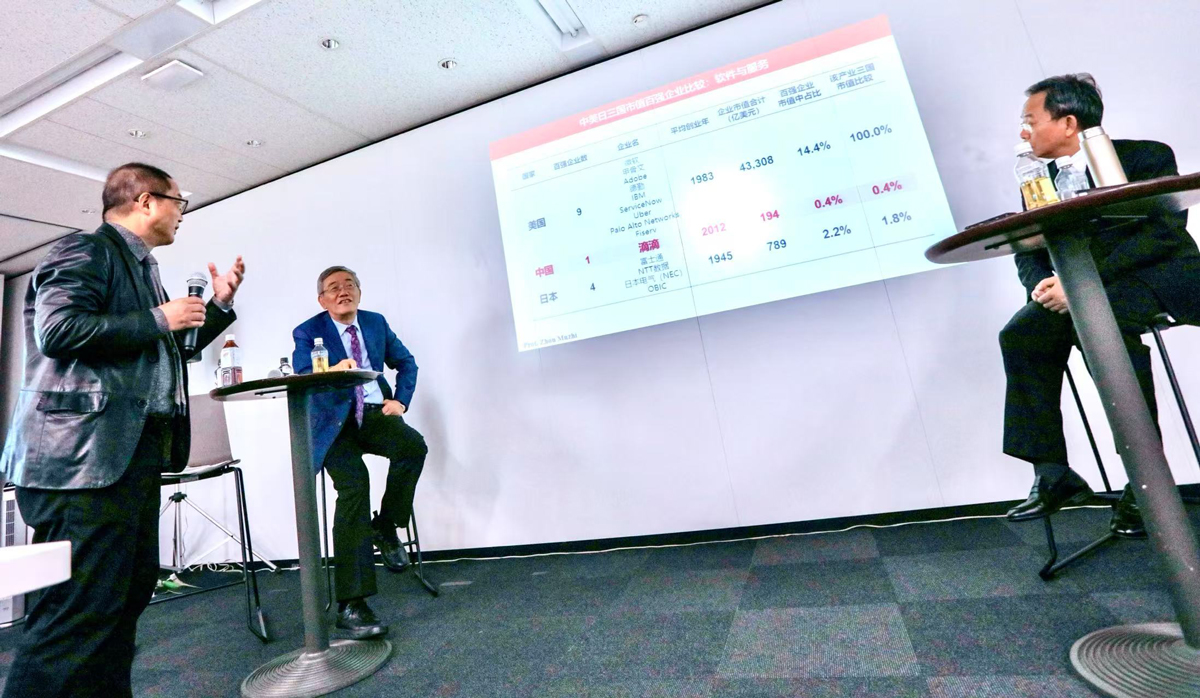

講義を行う鈴木正俊 ミライト・ホールディングス元社長

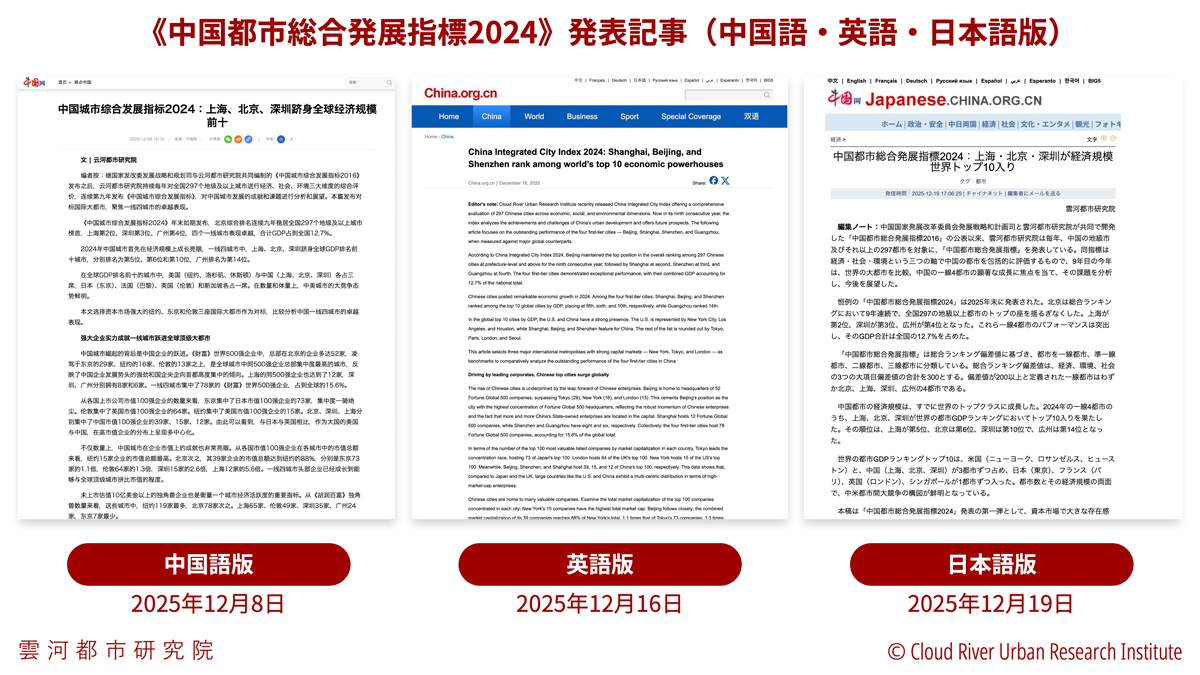

編集ノート:

周 牧之 : きょうは通信業界のビジネスリーダーである鈴木正俊さんに通信史から見た世界と日本の過去、現在そして未来についてお話しいただく。

■ 海底ケーブル切断がもたらす緊張感 鈴木正俊: 私はNTTの前身、電電公社に勤めていた。その後、通信建設を行うミライトホールディングスの社長をし、今は半導体企業の社外取締役を務め、一貫して通信関係のそばにいた。

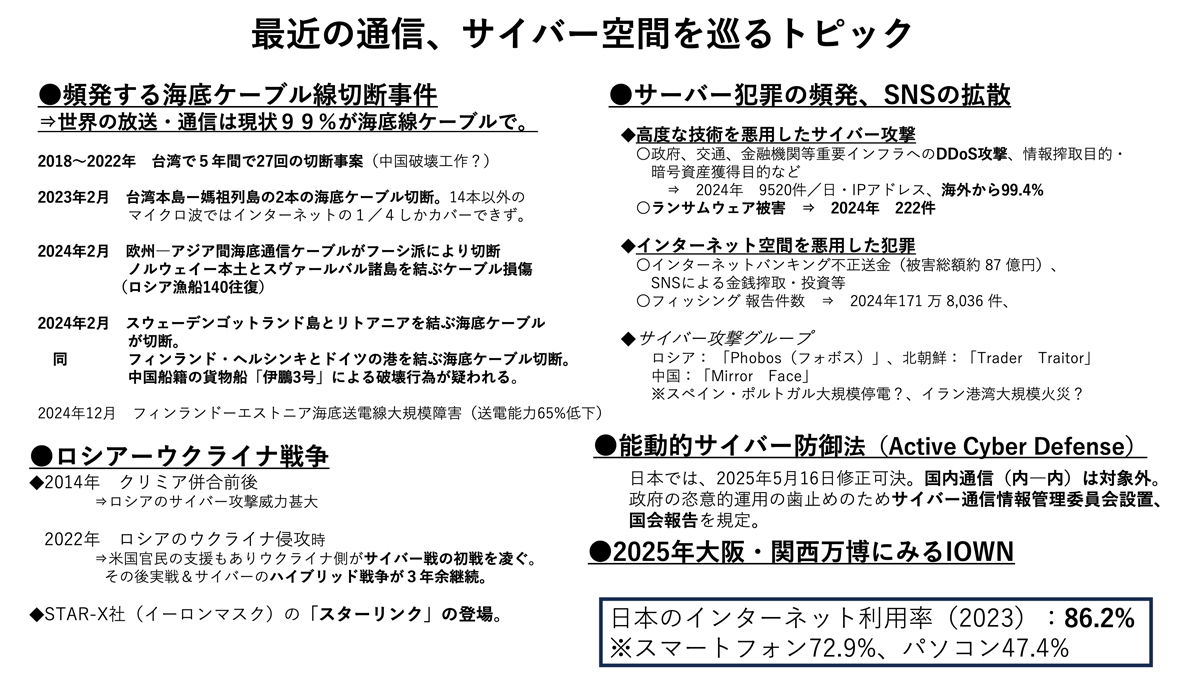

最近の新聞記事を見ると、海底ケーブルが頻繁に切られている。先々月、台湾の海底ケーブルを切ったのは中国だろうとも言われる。ケーブル切断は、ちょっと古い2018年から23年迄の5年間で、世界で27本切られている。バルト海に中国貨物船がいたということで電力送電線、海底送電ケーブルもバルト海のところで切られた。戦争が始まる前は必ず通信を切るところから始まる。日清戦争の前日も日本海海底ケーブルを切っている。要するに通信を遮断したところから実は戦争が始まっている。通信は非常に大事な情報のためプラスの面もあるが、マイナスの面では戦争時の武器になっている。それが頻繁に今起こっている。

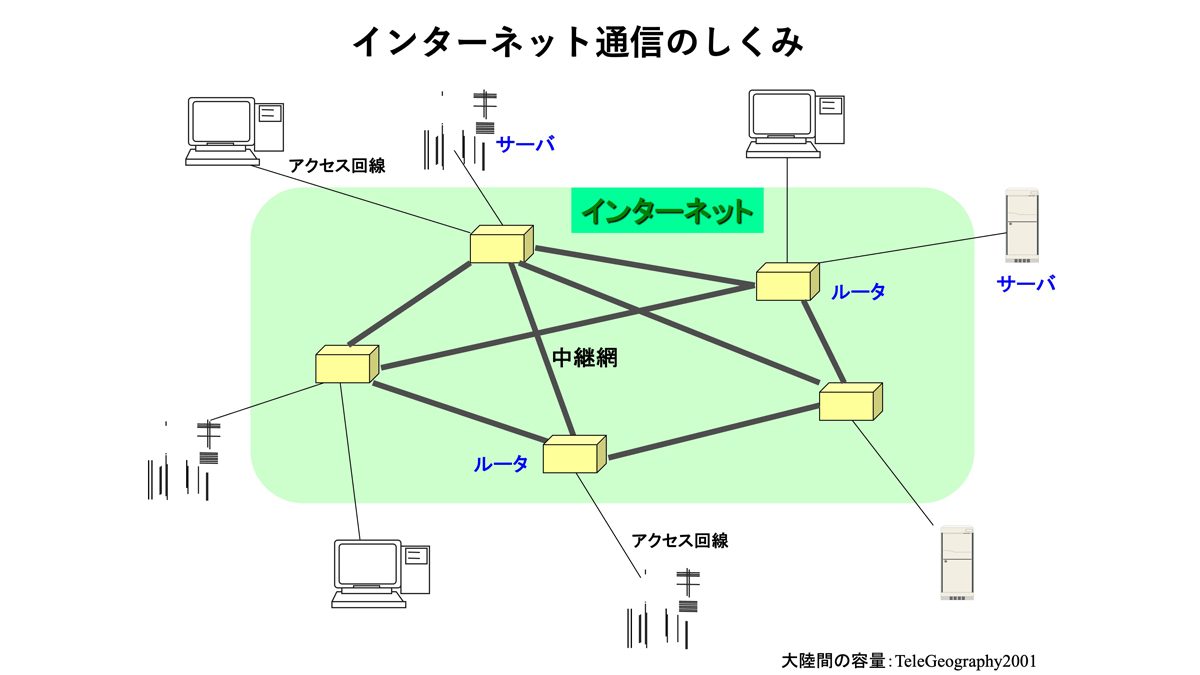

いまは放送、通信の世界の中で99%が海底光ケーブルだ。そこを切られると情報は全然止まる。皆ネットを普通に日本語で見ているかもしれないが、アメリカのサーバーから経由しているものが非常に多い。だから、通信ケーブルが切れると、パッと見えなくなるサイトがたくさんある。これは日本の中のサイトで見ていてもアメリカ経由できている、あるいはヨーロッパから来ている。通信の状態は、生活の環境が日本で日本語を使っているから日本の活動なのかと言われると、必ずしもそうではない。 あるいは日本で発信し、アメリカ経由で日本に来るということだ。

Amazonで買い物する時は、今はだいぶ変わったが、当初は注文するとアメリカ大陸のサーバーに行った。靴を買いたいとなってサーバーに入ると、注文が千葉の倉庫に行き、千葉の倉庫から家に宅配される。注文したら翌日すぐに届くため、自分では日本国内で注文し送付されているつもりになる。

アメリカに注文すると何が違うか?消費税がかからない。日本のリアルのスーパーでは、10%消費税がかかる。ネットであれば国際ルールが消費税で統一されていないため、国の制度設計によって、その分の収入はアメリカに上がる仕組みになっている。それでいいとか悪いとか申し上げているわけでは無く、そうした世界に私たちの生活がかなり深く入っていることを申しあげたい。

ケーブルの切断事件が最近頻発をしていることは、非常に緊張感があり、軍関係の方はアメリカ軍もそうだが、海底ケーブルが切られたら翌日から戦争が始まるんじゃないかという物凄い緊張感がある。そういうことが歴史の前提としてある。

■ 民間企業がサイバー戦の立役者に 鈴木: ロシアとウクライナ戦争もある。2022年の開戦以来、2014年のクリミア併合をテレビなどで翻って見ると、当時はあっという間にクリミア半島が占領されてしまった。ロシアは元々自分の領土だとし侵略したとは思っていないかもしれないが、ウクライナになっていたところを占領し、セバストポリという海軍の軍港をロシアが取り戻してしまった。そこから戦争が続き、2022年にロシアが攻め込んで徹底的にウクライナの自由革命をひっくり返そうとした。

2014年の時は、ロシアがまずサイバー戦をやり、軍あるいは政府の情報をみんな遮断した。だから、ウクライナは何が起こっているか分からず気がついたらクリミアにロシアの軍隊がいた状態だった。そこで反省し、アメリカ、イギリスの応援を得て、マイクロソフトなどの民間企業が応援し、サイバー戦への対抗を10年間ずっとやっている。

従って2020年ロシアは、前段で通信遮断をしようとし、実際の部隊がキーウに進軍すれば終わりだと考えて来た瞬間、反撃に遭い死者を出して撤退した。そこから戦争が続いている。ロシアは2014年に味を占めたが、いわば麻酔が効かず、覚醒剤をソフトで作ったのでロシアの的が外れ、戦いが長引いているのが今の実態だ。軍隊だけでない。マイクロソフトの社内報は、ロシアとウクライナのそれぞれの軍隊組織のあり方の特集を組んでいる。これが民間企業だろうかと思うような状況がある。そこにサイバー戦が出てきているのが実情だ。

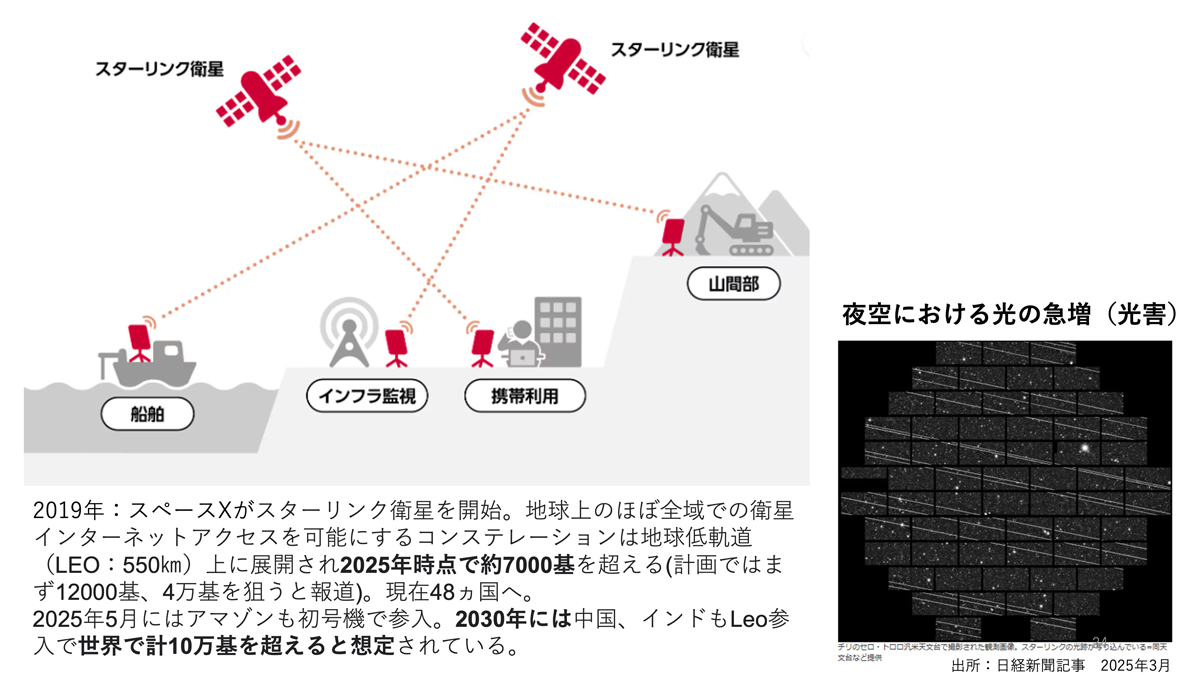

目に見える画像では大砲を撃ったり、ミサイルを打ったりだが、その裏の半分はサイバー戦を戦っている。そこで、通信が遮断されたので、イーロンマスクがスターリンクという低軌道衛星を使い、それをウクライナに開放した。ウクライナは諸外国と交渉なり連絡ができるようになった。陸上経由ではできなくとも低軌道衛星経由で各国と話ができる。イーロンマスクは「赤字だ、費用をもらっていない」と騒いでいるが、それがいまある現象の一つだ。

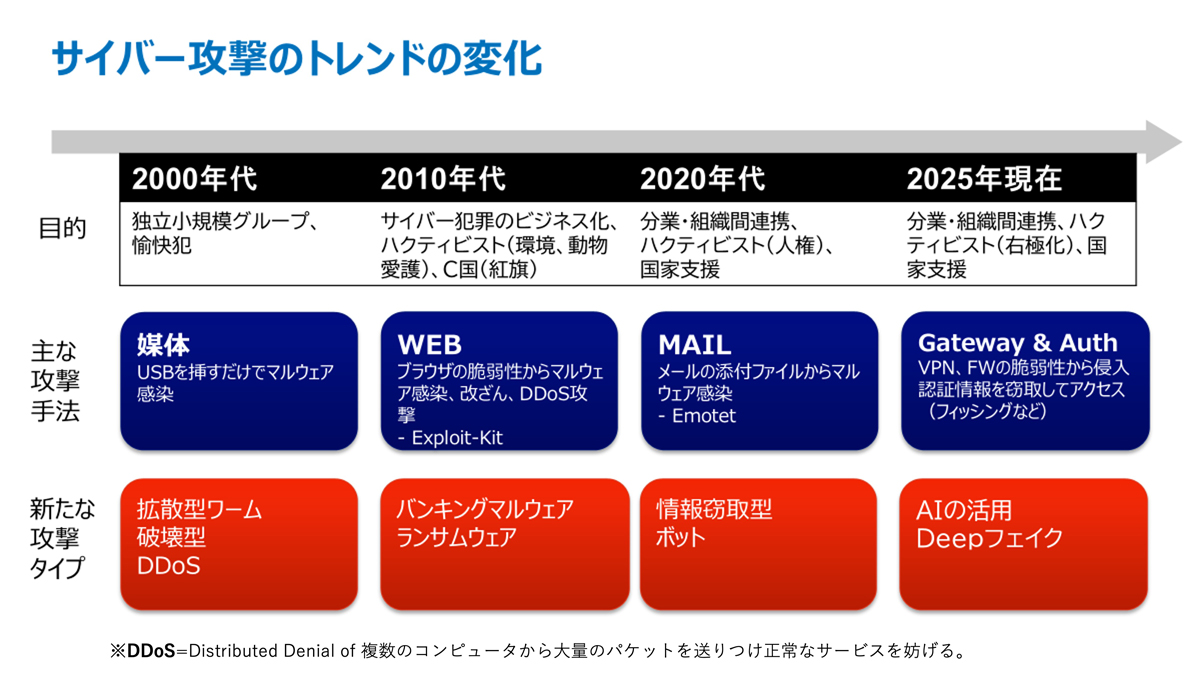

■ 身近に広がるサイバー攻撃 鈴木: もう1つは、新聞、週刊誌でたくさん報道されているサイバー犯罪だ。金融機関や政府がDDoS攻撃(Distributed Denial of Service attack/分散型サービス拒否攻撃)をされ通信機能を麻痺させられる。或いは、ランサムウェアという「身代金をよこさないと通信を回復しない」という犯罪被害に遭っている。これは日本で頻繁に起こり昨年は約220件あった。

インターネット空間を利用した犯罪もある。インターネットバンキングのフェイク画面が出てくる。「Amazonから請求があります」とか、銀行からの「口座を確認しなければいけないので返信してください」の通知に返信した瞬間に情報を取られることが身近に頻繁にある。インターネットバンキングの被害総額が87億円という古い統計があるが、いまはこんなものでは済まなくなっている。フィッシング被害は昨年171万件だった。私もドコモが止まったのでドコモに電話をしたら3件怪しい送金履歴があったので止めた。「そこで買い物した記憶がありますか」と聞かれたが無い。通信会社に止めてもらったお陰で助かったが、アイルランド経由通信だと分かった。現実に身の回りで起こっている。サイバー犯罪の頻発、SNSの拡散、参議院選挙でもどうSNSの不正選挙を防げるのかに取り組んでいる。

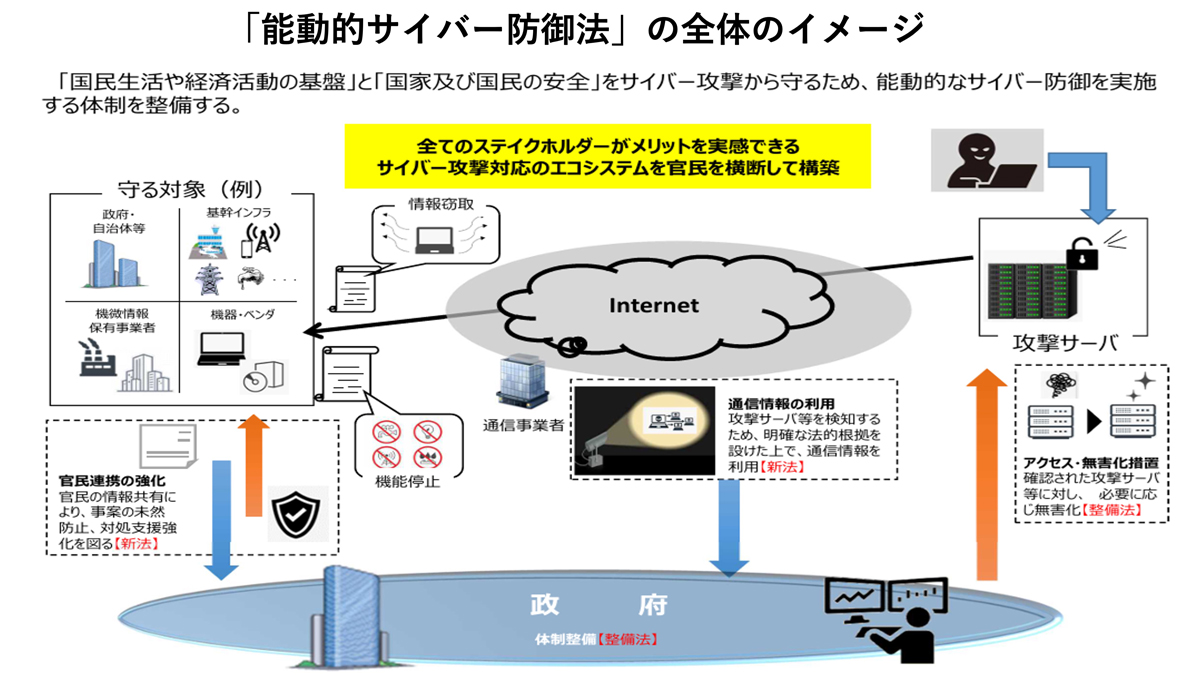

能動的サイバー防御法、アクティブサイバーディフェンス(Active Cyber Defense: ACD)の法律が今年成立した。早く攻撃を受けた発生源を先制的に止めに入り、そのための通信管理を行うものだ。国内通信は対象外だ。サイバー犯罪の99%は国外から来ているからだ。外から日本に、日本から外に行く、あるいは日本をホップして外から日本、日本からまた海外へとサーバーをホップする。その情報を、政府が一元的に救い、情報の内容は見ないという制度を作っている。一応恣意的な運用を始めるための制度がある。情報を先制攻撃して止めるという法律が5月16日に出来た。

インターネットの利用率は一昨年で86%、9割近い人が使っている。今日話すことは皆さんの身の回りで起こっている、全体で起こっている現象を自分で理解できるように歴史を紐解いていきたい。個別現象と全体の仕組みは、ますます裏表の密接な状態になっている。そういう思考を持っていただくことが大事だ。

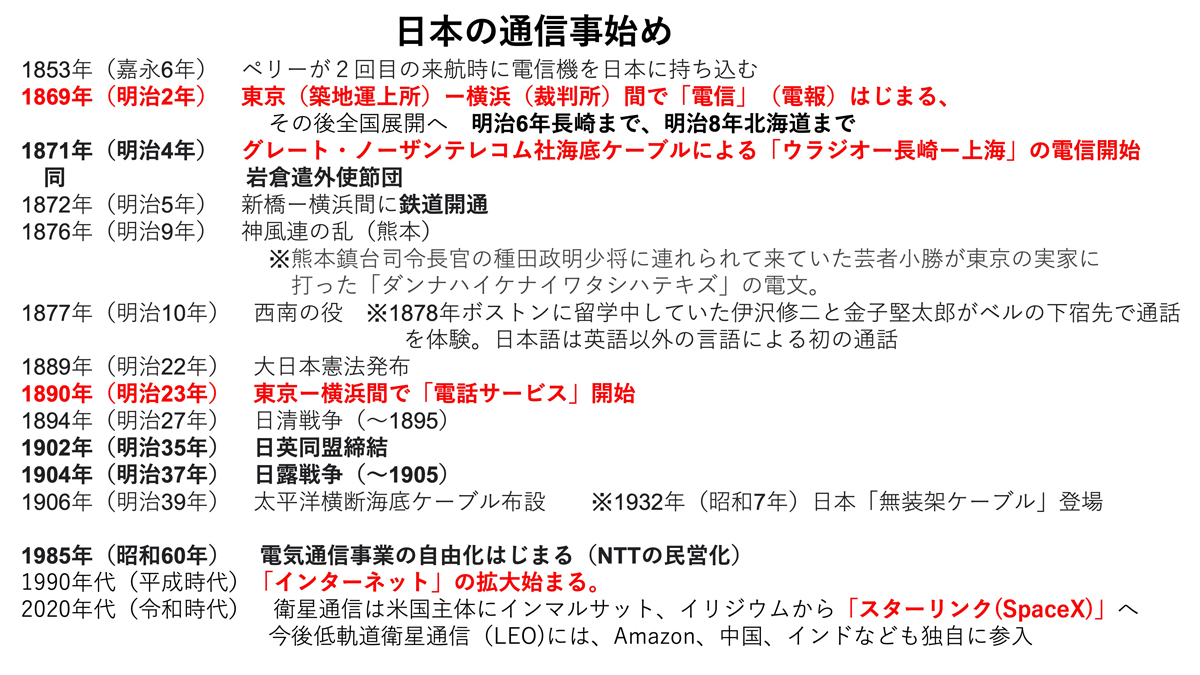

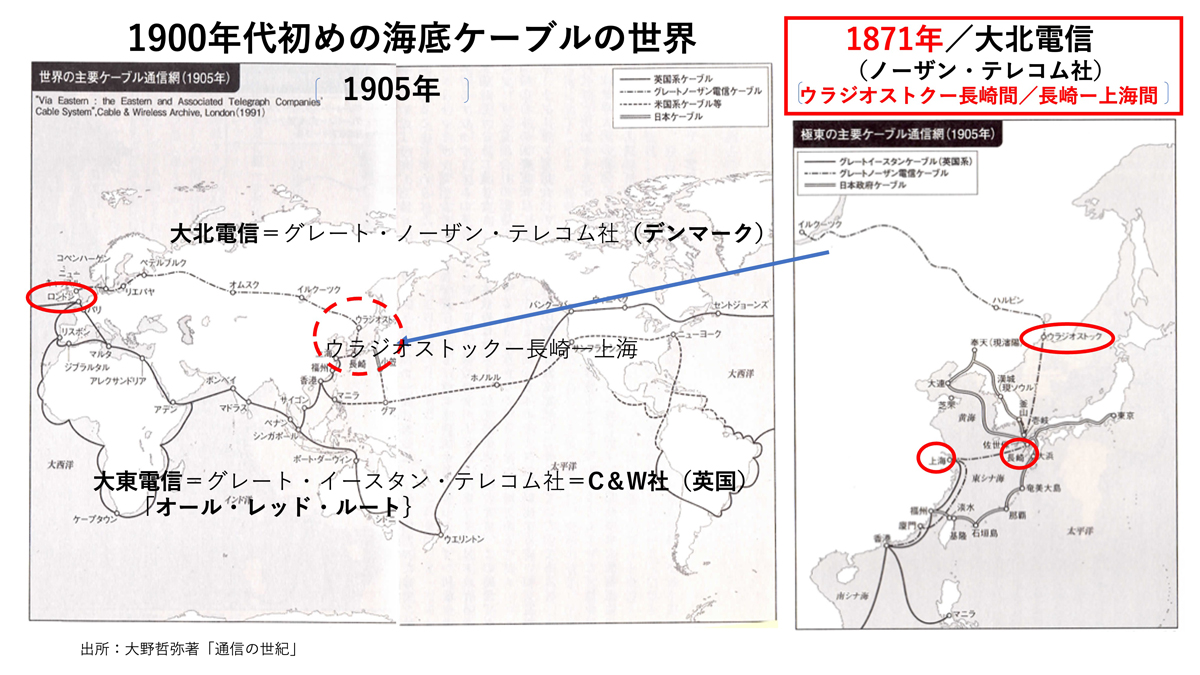

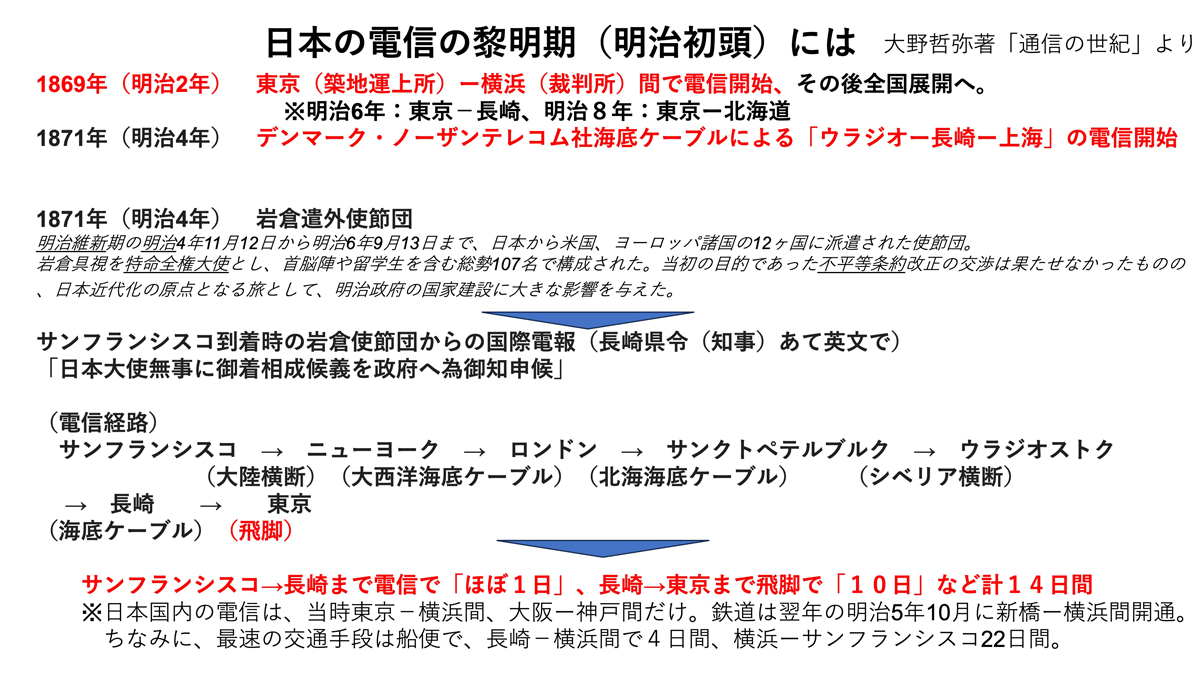

■ 電信で世界が1日で情報を伝え合う 鈴木: 日本の通信事始めを言うと、電線導線1本で昔の電報のような信号送りが最初にできたのは明治2年、1869年だ。 そこで東京-横浜間で電信網が出来た。その翌翌年、1871年、明治4年、明治政府になってからウラジオストックー長崎―上海まで海底ケーブルができた。ノーザンテレコム社というデンマークの会社が引いた。日本はまだ東京―横浜間ぐらいしかできていなかった。 彼らは国際通信網で、長崎とウラジオストックを結んだ。それは、南回りの回線をイギリスのグレートイースタンテレコム社、オールレッドルートにイギリスが情報網を引いたことに対抗した。ドイツやロシアがこれを承認し自分がアジアに対して通信網を持たなければいけないとしてデンマークの会社がやった。

デンマーク王室には王女が2人いて、1人はロマノフ王朝に、1人はイギリスの王朝に嫁いだ。デンマークは国が小さいから情報を取っても戦争にならないということで、デンマークの会社が担い、ロンドンからサンクトペテルブルク、ロシアのシベリア大陸を通り、ウラジオストックまで出ていった。

日本はウラジオストック経由でロシアに発信できる、上海へもノーザンテレコムという会社の投資で通信ができるので認めた。まだ日本国内はそれができない時に、次から次に、イギリス対その他フランス、ロシア、ドイツの戦いが通信網を巡ってあった。

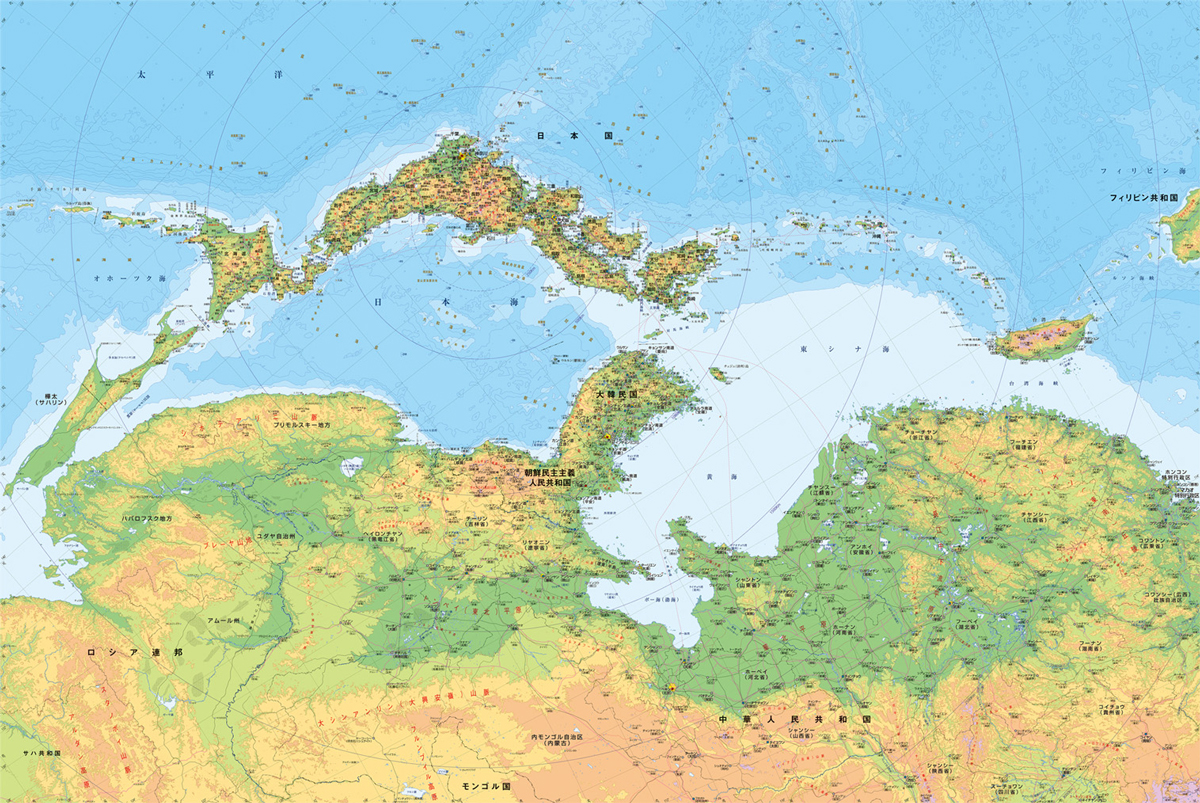

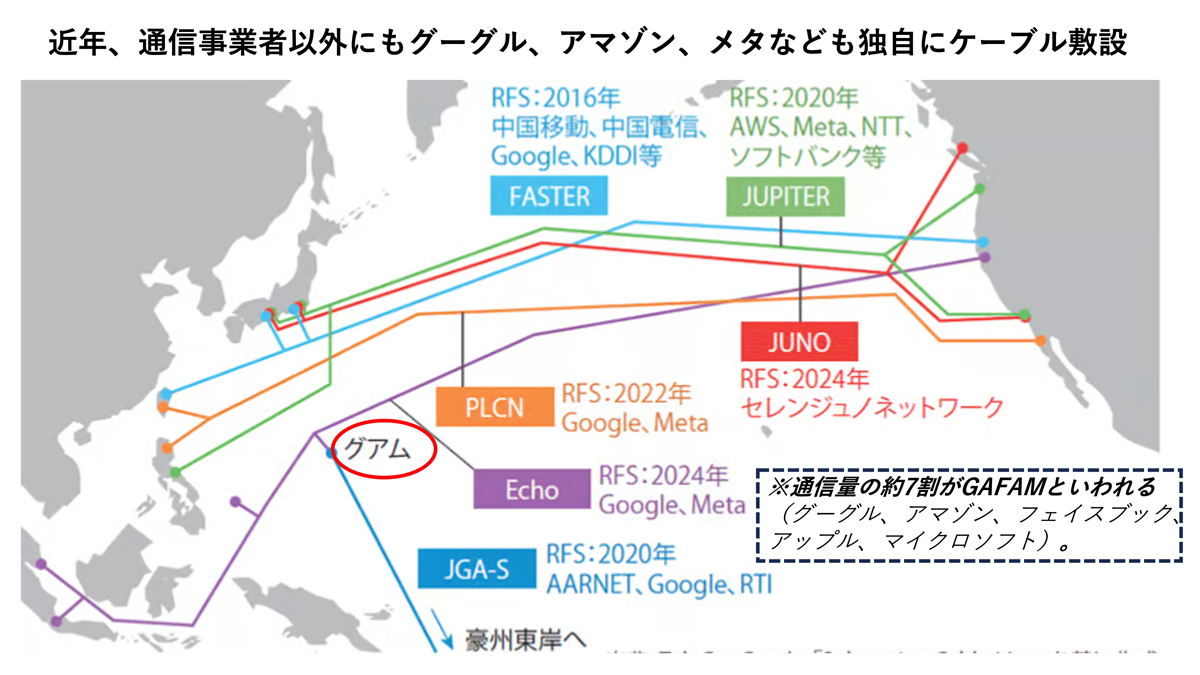

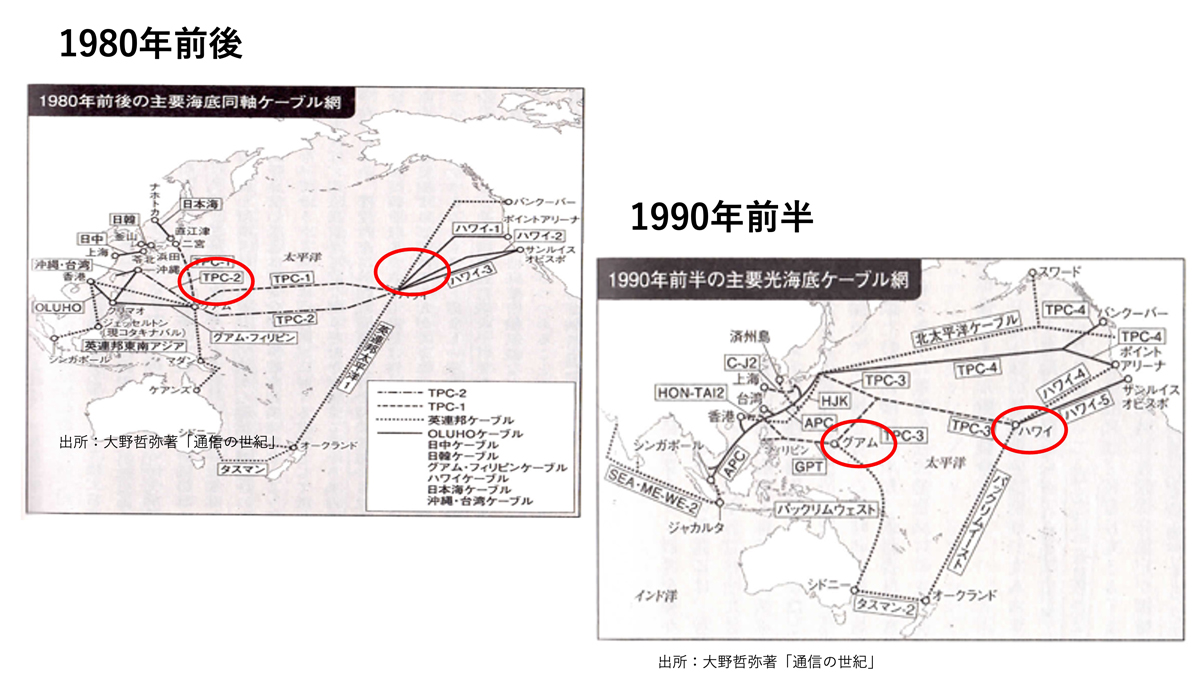

1980年以降どんどん海底ケーブルが増えてきた。現在、太平洋に光ケーブルが入っていて、いま通信業をやっている人たちにはNTT、ソフトバンク、KDDIなどの通信会社があるが、一番多いのグーグル、アマゾン、フェイスブック、アップル、マイクロソフトなどいわゆるガーファム(GAFAM)の会社だ。彼らが独自に海底ケーブルを使う。太平洋の海底ケーブルの7割はガーファムが使っている。

周: つまり一番通信需要の多いGAFAMが自ら海底ケーブルを次々敷いている。NTTのような通信インフラをベースとした企業にとっては大変な脅威だ。

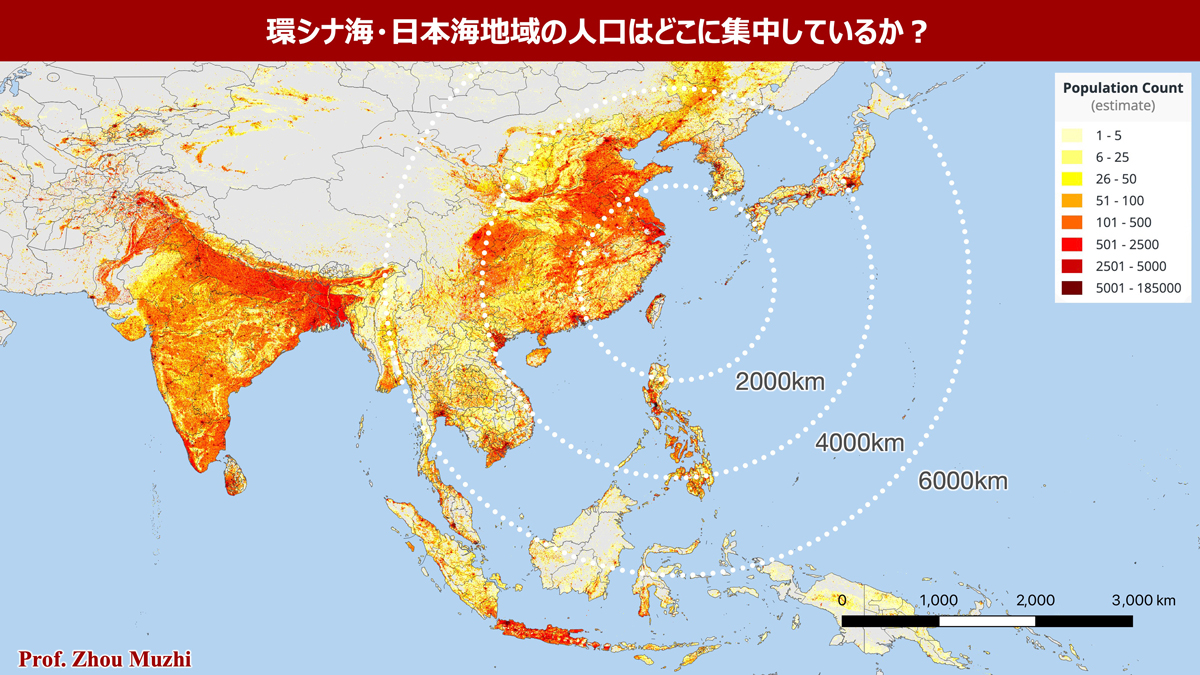

鈴木: 日本の通信も世界の中に組み込まれている。典型的な通信網がここに象徴されている。ケーブルの結節点がグアムなどいくつかにあり、非常に重要な地域になっている。

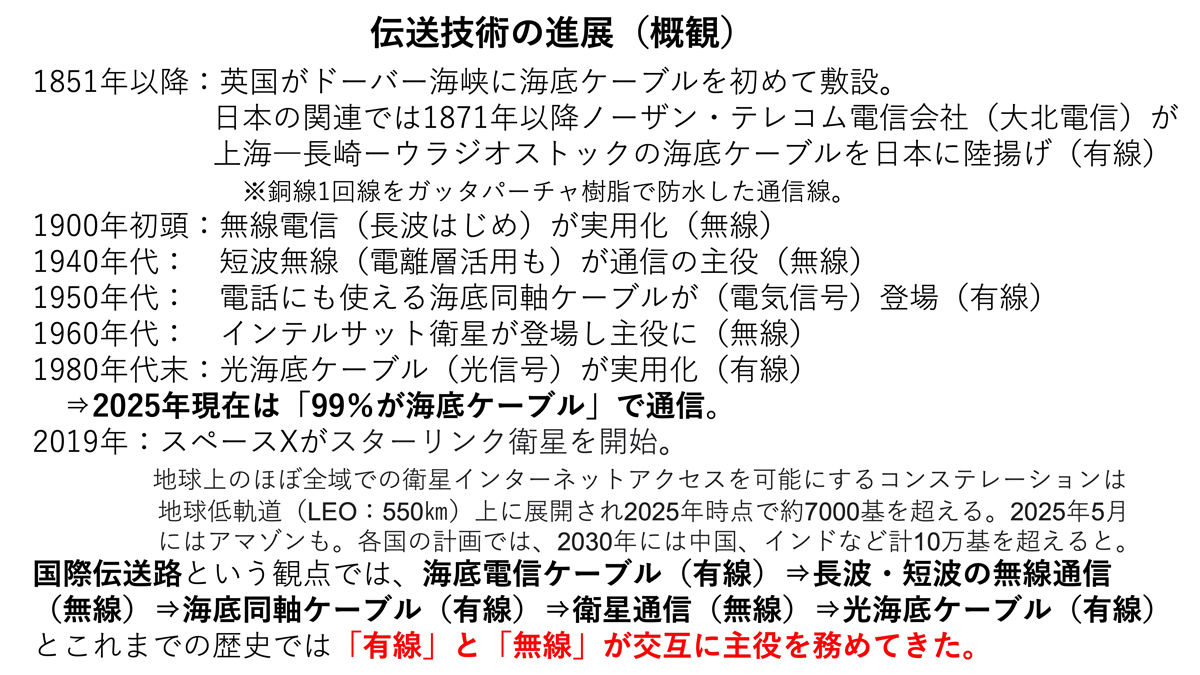

電信が現れたのは早くは1851年と言うが、日本は明治時代からようやく電信が現れた。電信は情報を電気信号に変えることだ。電気信号に変わる前までは狼煙(のろし)、駅伝、飛脚、手旗信号、伝書鳩などが通信手段だった。日本は飛脚と船がほとんどだった。

船は、例えば長崎から東京まで大体3日は最低かかった。が、電気信号に変えると1時間で行く。世界も1日で行く。目に見える通信は雨の日か晴れの日か天候により見える時と見えない時あった。また、夜になると手旗信号や狼煙は見えにくかった。ところが電気信号は天候も昼夜の別も全く関係なく、瞬間的に伝わる。モールス信号しかりだ。

日本で言えば1870年の明治が始まって少ししてから、情報伝達が月日単位から時間単位に変わる画期的なことが起こった。国際間をつなぐ海底ケーブルができてから、世界が1日で情報を伝えるようになった。

■ 電信と切っても切れない暗号 鈴木: 伝送技術の観点では、有線通信即ち線のある通信か、あるいは電波による無線通信かで、各々長所と短所がある。イギリスが有利になったのは盗聴が出来たからだ。電報が読まれ、信号の途中で情報が抜かれる。情報を持っているところが圧倒的有利になることは、近年までずっと続いている。通信ケーブルにすると高いと言われ、無線にした時代もあったが無線は途中で電波が捕まると聞こえてしまう。情報が取られることになる。

最初はイギリスが海底ケーブルでやっていた。無線に転換しても秘密が漏れる。また海底ケーブルに戻る、を行ったり来たりしている。現在は海底ケーブルが99%で、量的にも経済的にも非常に重要な存在になっている。

有線通信の欠点は、例えば、台湾海峡のケーブルを傷けられると通信ができなくなる。切断されるとつながらなくなる。無線通信は切断されないが、盗聴や傍受には弱く情報戦が非常に複雑になる。暗号を使い分からないようにすると今度は暗号解読の戦いが始まる。第二次大戦も含めずっとこの歴史が続いている。最近ネット見ていると、中国のある大学の方が海底線ケーブルを切断する技術を学会に論文で発表したとあった。そんな技術をどうするのかと思うが、世界はみんなやっている。

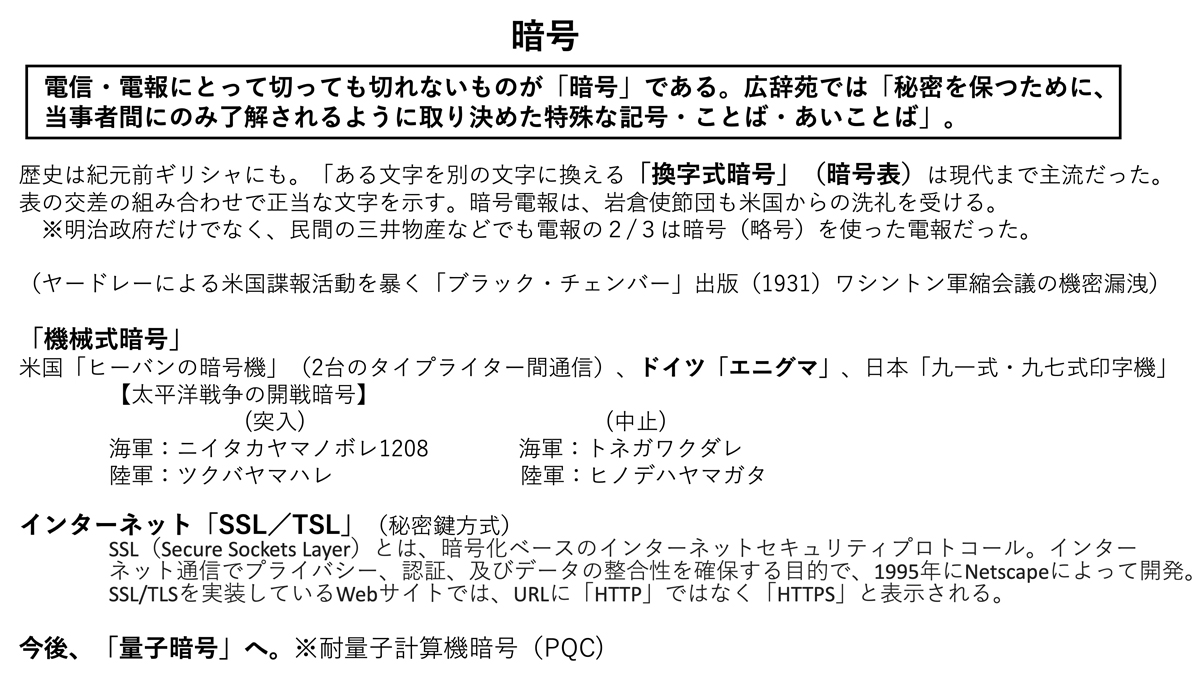

電信にとって切っても切れないのは暗号だ。暗号表を使い、いろいろなことが起こっている。岩倉具視対外使節団の時も世界のこの動きを認識したが、第二次大戦の時もそうだった。一方のタイプライターで打つと、他方のタイプライターには暗号化された情報が出てくる。それを送り合うので第三者が見ても分からない機械式暗号だ。

日本は、開戦暗号があった。真珠湾攻撃時に「ニイタカヤマノボレ一二〇八」だった。「ひとふたまるはち」という。何言っているかわからないが日本で一番高い山、当時台湾にあった山が新高山だった。

ドイツのエニグマなど機械式の暗号があった。今インターネットになると秘密キーがある。ネットスケープが組み込んだSNL暗号がある。htttpでなく、htttpsと書いてあるのがある。これはインターネットで疑似的な、秘密暗号式が入っている。これはほとんど解けてしまうので、次世代の暗号合戦が起こっている。通信の裏側には他人に見られるということがある。これは通信が始まった時から起こっている問題だ。

■ ユダヤ資本が情報をカネに鈴木: 通信社が誕生し、世界にAP通信社、ロイター、アバスなどが出来た。通信社は、国際的な情報で何を送ったのかをみんな収集する。収集された情報の中から国別の各新聞社が情報を拾い、新聞紙面に載せる産業だ。アバスもAP通信もロイターもみんなユダヤ系がやっている。情報が早ければカネになる。相場情報、株価、金、先物の情報は、昔から非常に大事だった。フランクルトの相場が動くと次はロンドンの相場に反映する。ロンドンの相場とパリの相場が連動する。最初は伝書鳩を飛ばし、その日の終値はフランクフルトが引け値だとロンドンで同じ金融商品を買い、この値段から始めるような事をやっていた。通信は非常に金融情報と密接だ。伝書鳩の時は、時間がかかることも着かないこともあった。電信ができたら瞬間的に伝わる。フランクフルトに相場が回ったら、次はロンドンの相場が始まる。 次はニューヨークの相場が始まる。地球は回っているので相場が時差によって生まれてくることが非常に盛んになった。

最初の1850年代に、ヨーロッパに三大通信社すなわちフランスのアバス通信社 、ドイツのヴォルフ電報局、イギリスのAFPの前身のロイター通信社があった。この三社が 独占した。アジア地域はロイター通信社の管轄範囲にしようと、3社がそれぞれ特派員を派遣するのは無駄だとし、 アジアのロイター通信が発する通信が現実になった。だから、ロイターがどう情報を出すかによって、日本、台湾、香港などアジア全体の情報がヨーロッパやアメリカに伝達されることになっていた。秘密協定でロイター社が日本のことを伝えるのが独占だと知らなかった。これが後に日露戦争に非常に大きな影響をもたらした。日本が有利なのか、ロシアが有利なのかの情報は全部そのロイター社が出す。ロイターが出す情報によって、お金を調達しなきゃいけない。 高橋是清が「借金をしないと戦争が継続できない」と言う。ロンドンやニューヨークで金利をいくらにするか情報で決める。日本が勝っているか勝っていないかで金利が上下に変化する。戦争に対する情報は全てロイター社だったことが日露戦争そのものにも影響が出た。

■ 日本海海戦で日本が世界に先駆けて無線通信鈴木: 明治時代、有線通信で電報しか通じなかった時に日本海海戦で日本が世界に先駆けて無線通信をやった。無線通信で連合艦隊の機動あるいはバルチック艦隊が来ることを探知するのを世界で初めてやった。日本の技術は実用化に向いていた。それまでは手旗信号をしたが手旗信号は晴れていないと見えない。対馬海峡は広い。敵の近くに船を並べるわけにいかないので、発見した船が無線で直ちに連絡する警戒体制を世界で初めて取った。信濃丸が、戦艦三笠に、敵の第二艦隊が二〇三地点に現れたと暗号方式を用いて明治36年製の無線機で連絡をした。これが非常に画期的な通信方式だった。

ただ、その旗艦三笠は朝鮮にいて、そこから東京の大本営に連絡しなければならない。この大海戦で負けたら日本は敗戦しロシアの艦隊に蹂躙され滅亡すると危機感で、東京の大本営に海底ケーブルで連絡するが無線ではできなかった。当時できた海底ケーブルを通じて広島まで送り、広島から東京までの陸上ケーブルを使い電信が行き「敵艦隊見ゆとの警報に接し、連合艦隊は直ちに出動、これを撃滅せんとす。本日天気晴朗にて波高し」と海底ケーブルの有線で電報を打った。無線の1世代前の通信方式だった。

次にバルチック艦隊と戦う時に「皇国の興廃此の一戦に在り、各員一層奮励努力せよ」と指示を発した有名な言葉がある。旗艦三笠にZ旗を掲げると、これから戦闘が始まる合図と認識する。古い方式だ。国際信号旗といって船は国を越えていくので信号機を国際的に取り決めていた。文字型の一次信号の組み合わせでAから順番にBC と続き、最後はZ。それぞれの旗に意味がある。本来のZ旗の意味は、「港に入る引き船をよこしてくれ」だ。日本の軍部が勝手に変えてしまった。これは軍だけでなくて民間でも使っていた信号だ。ちなみに、ニュースで見るとロシア軍がウクライナに侵攻した時、戦車の後ろにZ旗がかかった。昔ウクライナはソ連だったので、ロシアもウクライナも同じ戦車を使った。そうすると、どれが敵かどれが味方か分からないからZ旗を掲げたのがロシア軍で、Z旗が無い戦車はウクライナのだと識別用に使っただけだった。

■ 1890年日本で電話サービス開始、大倉喜八郎は最初の加入者 鈴木: 1890年、明治23年に東京―横浜間で電話サービスが始まった。この電話サービスは開始当初、東京で155加入、横浜で42加入だった。お客さんがかけると交換手が出て、相手につなぐ。1番、2番、3番、4番という電話番号だ。今のような03から始まって桁数が多いのではなく、あの人は1番、あの人は2番という具合だった。東京府庁という今の都庁は1番、2番は電報局、 3番は司法省、と役所まで軒並みだった。内務省、外務など。155加入には個人もいた。例えば渋沢栄一とか。その中に159番に大倉喜八郎という名前が出てくる。東京経済大学の創設者、大学に銅像が立っている。最初に電話が始まった当初に入っている個人はごく少数だった。司法省も一回線だけであり、大倉さんも自宅に一回線あった。日本で初めての電話サービスの加入者だ。

周: これはお金を払っているのか? それとも特権なのか?

鈴木: 払っているが、ある種の特権だ。ほとんどの財閥が入った。入っているのは官庁すなわち役所、日銀、第一銀行など一部だ。十五銀行が入っていた。軍、新聞社など日本の骨格となるところもだ。一社1本で、渋沢栄一が入っていたのは第一銀行の役員であると同時に、非常に財界の力があったからだ。大倉さんの位置付けも非常に高かった。産業の世界でいろいろなことを手掛けて相談事も引き受けていたからだ。

様々な通信方式が起こったが、最初は銅線1本だった。マレーシアで見つかったゴムの樹脂のようなものを銅線の周りに巻き海底に沈めると水が入ってこない。それに回線を張って信号を送る。1分間に20文字送れればいい方だ。非常に貴重で、暗号で取り決め通信をやれば通信料が安くなり、非常に便利だったのが有線の歴史だ。無線、有線、衛星、光ケーブルと、いろいろな変遷をたどってきた。

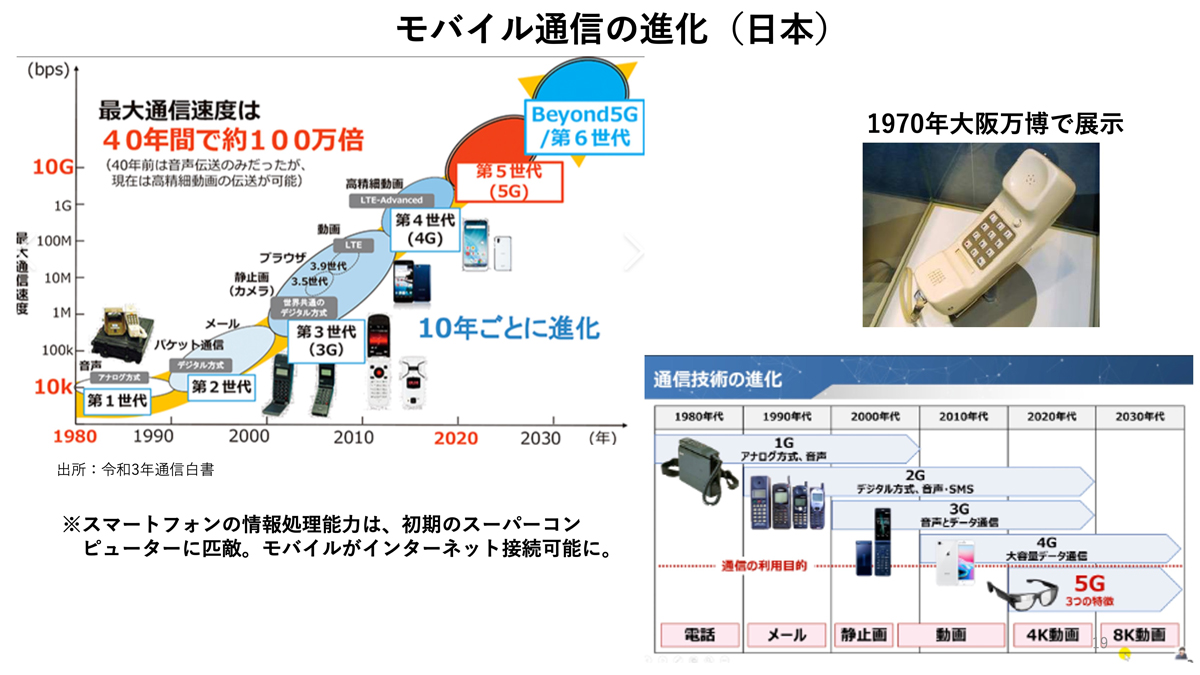

ようやく1970年の大阪万博の時に、モバイル、携帯電話の原型が、いまから55年前に出た。当時は電話を申し込んでもなかなか全国につながらない。遠距離は交換手がつなげた。

私は電電公社に入社し、最初は鹿児島に赴任した。郵便局に「3番からかかってきた」と言われて行くと「酒屋の5番だ」と交換手、つまり人が伝えていた。その時代に私は入社した。1970年代で大型の交換機がビルの2フロア全部が1つのシステムだった時代だった。ようやくモバイルの原型が出てきた。

1980年代になると自動車電話、モバイル電話が出た。自動車電話は自動車の中で通話ができる。なぜ自動車電話かというとバッテリーが大きくトランクにしか入らないからだ。バッテリーの能力がよくないため、自動車で電話しないとバッテリーがもたない。最大のクレームはバッテリーを自動車電話につけることで、ゴルフバッグが乗らないからゴルフに行けない、なんとかしろというのが1980年代の一番のクレームだった。

■ モバイルは40年間で通信速度が100万倍に 鈴木: コンピューターが小さくなりネットワーク化され1990年にインターネットの商用利用が始まった。1995年にウインドウズ95という画期的なパソコンOSがあり、そこからはインターネットの革新が始まる。1990年代には携帯電話がどんどん広がった。携帯電話機の最初は、今のようなスマホではなく小さな肩掛けカバンのようなもので新聞社や政治家が提げていた。モバイル電話が出てきてインターネットが始まった。1997年にネットワークがデジタル化した。0と1の記号で、一文字を1ビット8桁で表現する。情報を数字の組み合わせに置き換えられるようになったことが非常に大きい革新だった。ネットワークを整備するNTTが急速に光ケーブルを進めた。2000年代にブロードバンド、ADSLという銅線を使ったインターネットで光ファイバー、モバイルが3Gに進化してきた。2010年のスマホの能力は1970年の大型コンピューターの能力と同等で、電池は小さくなり能力は高くなった。2010年ぐらいから急速にスーパーコンピューターが始まった。2020年になり低軌道衛星でAIが広まり、大阪関西万博にも出ている。サイバーは、インターネットが形成する情報空間で、サイバースペースと呼ぶ。情報空間で起こっているテロをサイバーテロという。サイバーセキュリティは、インターネット空間でのセキュリティ問題、テロ問題で大きくなっている。

1970年に携帯を出来てモバイルでは40年間で通信速度が100万倍と、情報あたりの速度がもの凄く速くなり映像が使えるようになった。インターネットは1990年代から30年間に急速に進んだ。インターネットが意味するのは、国境のないグローバルな情報、社会のシステムだ。とすれば、日本語、英語、フランス語は表現上いくらでも違うが、システム上はグローバルにつながってしまう。夜中に電話がかかって国番号を見ると、ヨーロッパの国の電話だ。ガチャンと切ると次はポーランド、次はイタリア、次はイギリスの国番号で、犯罪者にとって国境は関係ない。TCP/IPというプロトコル(通信手順)がインターフェースを決めたことにより、世界でこれを統一しさえすれば、通信ができる。一時期、インターネットは原爆を落とされてもアメリカの通信が途絶しないようにするため作ったとの話が出た。これは都市伝説だ。アメリカでも軍用インターネットを民間に開放した。日本では大学で使っていたのを民間の我々が使えるようになったのが1988年だ。

■ 固定通信の仕組みは地域割 鈴木: 1990年にようやくWWW(ワールド・ワイド・ウェッブ)の仕組みが出てきた。つい30年ちょっと前のことだ。日本はウインドウズ95で、インターネットが爆発的に広がった。基本的に使っているものは光ファイバー、電線、無線通信、あるいはそこにルーター、サーバーがつながっている。学術あるいは軍のネットワークから日常生活のインフラに転換した。インターネット以前の仕組みは電話だった。それぞれ電話をすると、その都市内の交換局に行く。例えば国分寺市の交換局が大阪に通信し、大阪の高槻市の利用者に電話が入る。順番に回線を辿り通信がいく。東北の例をあげると加入者の方が古河市の電話局を通じて仙台に上げて、仙台から東京に行く。こうした回線を取っていく仕組みが日本全国にある。局番が振られていて、北海道はゼロ1から始まる。東北は02から始まる。 東京は03、04は関東、05号は東海、06は大阪、07は中国地方、09は九州のように番号が土地に応じて振られている。最近、電話による詐欺が起こっている。電話番号が地元の交換局についているので、物理的にお金を取りに行くには、その地域でやらざるを得ない。携帯電話でやるとどこにいるか分からず電話が北海道につながったりするのでお金を取りに行けない。必ず地域ごとに発生するのは固定電話を使うからだ。自宅の地元警察から、「防犯のために固定電話は留守番電話に設定してください」と言われる。「私はこの電話をつける仕事をずっとやってきた」と思わず言いたくなるが、言えずに留守番電話に切り替えて通じないようにしている。固定通信の仕組みは、地域割りになっている。 携帯電話も全国どこでも動けるようになるが、一応その地域の移動通信局があり、そこから通じている。 例えば北海道だと札幌の基地局から光ファイバーで東京まで行き、東京の基地局から個人のところに無線でいき電話をし合う仕組みだ。

インターネットは無秩序とは言わないが、ルーターがバラバラで、ルーターも日本の中だけでなく世界のルーターがつながっている。アメリカも通じている。世界のルーターがITPCの仕組みの中で、ルーターを使い合って通信ができている。土地にくっついていない。どこにこのルーターがあり、どこにサイバーがあるのかと問われる。金融決済をネットで決済すると、今シンガポールにAmazonのサーバーがあり、互いに隣同士で「周さんが今日これを買います」といった情報を計算し、シンガポールでお金が出たり香港でお金が出たりしている。決して日本で決済しているから日本にお金が入っているわけではない。インターネットの世界は、こういうものが非常に完成されてきている。

■ 現実社会とサイバー空間が融合 鈴木: 今まで衛星通信は3万6,000キロの上空にあり、地球の自転と同じで地球が回ると衛星も一緒に同じように回るので、衛星を通じて通信をする。しかし3万6,000キロも離れているので大きなアンテナが必要になり、放送設備は大きいものが要る。3万6,000キロの距離を往復すると、画像が悪かったり、アメリカと国際同時通訳をテレビでやると音声が遅れ、ディレーする。しゃべってるうちに日本語がどんどん遅れていく状態が起こるのは、やはり距離が遠いからだ。

それに対して、Elon Musk氏が率いるSpaceX社の低軌道衛星スターリンクは、高度550キロぐらいまで上がる。いま地球の周りを7,000基ぐらいのスターリンクが飛んでいる。アメリカの連邦通信委員会FCCの 許可を得ている1万2,000基のうち7,000基だ。さらに許可が下りて、今後4万基まで増やしたいと言っている。

Amazonも独自に衛星を打ち上げた。1つのロケットに60個ぐらいの衛星を載せ一度に打ち上げ宇宙空間にばらまいている。中国もインドも2030年までにやると言われている。2030年を予測計算すると大体10万機ぐらい上がっているのではないか。今は7000基にならずまだ5,000基ぐらいと思うが日経新聞に載った図を見ると、夜空に衛星の軌道がピュンピュン飛んでいる。これが10万機になるとどんな夜空になるだろうと思う。iPhoneの15、16、17は直接通信する機能が載っている。これからはその510キロの衛星であれば動画はゆっくりになるかもしれないが、ファイルだったら自由に直接できるようになる。

これだけのものが打ち上がった時、どういうことになるか。情報が途中から入れることになると、当然その会社は見ることが出来る。情報も全部知られることも可能性として高い。

周: 衛星で世界のどこでも通信サービスが受けられるとNTTのような通信インフラ企業にとっては大変な脅威になる。

鈴木: 今の現実の社会で起こっていることと、自分ではちょっと確認できないサイバー空間で起こっていることが、融合してくる。スマホを使いながら生活すると、リアルな世界からではないサイバー空間が残っていることを認識せざるを得ない。ヘルスケア、自動運転もそうだ。アメリカのロサンゼルスで自動運転が開放され、次にフロリダ、ニューヨークだという。順番に来年、再来年とアメリカで自動運転の車が実際走っていく。タクシーは日本はどうなるか?

周: テスラを始め、いま米中のEVメーカーは争って自動運転のロボタクシーサービスを開始している。タクシーの無人化がすでに現実となっている。問題は規制大国の日本がいつこれを受け入れるかだ。

■ プライバシー保護の対策が要 鈴木: インターネット社会は、少なくとも概念上は国境がない。利便性が非常に高い。だが、脆弱性を持ちサイバー攻撃があり、社会的なものが麻痺する危険性は非常にある。日本ではあまり身近に感じないがテロ対策が重要だ。インターネットは社会的にも基本的にもまだ安定していない。商取引でもプライバシーをどう守るかが非常に大事な問題だ。インターネットでは多くのサーバーがアメリカにあるということだ。アメリカが確実に情報の中心になっている。政権が変わり様々なことが起きている。通信アプリのシグナルを大統領補佐官が使い、入れてはいけない仲間がシグナルに入りホワイトハウスの情報が漏洩した事件が起こった。脆弱性と隣り合わせだ。通信の秘密は、日本は憲法上検閲してはならない。実際にどうするかを考えていかなければならない。

ハッカーの世界に簡単に触れたい。ちょうど独立行政法人情報処理推進機構(IPA)が挙げた情報セキュリティの重大脅威2025が出た。この中で1番目に挙がっているのがランサム攻撃、身代金だ。身代金ビジネスの攻撃と被害が脅威になっている。2番目はサプライチェーンの中から情報を抜いたり紛れ込ませたりすること。3番目はシステムの脆弱性を突いた攻撃だ。最近心配なのは地政学的リスクに起因するサイバー攻撃だ。誰が攻撃しているのか分からないが何となくわかりそうなところがある。ロシアはGDPで言えば日本の二分の一ぐらいの規模しかないがサイバー攻撃が技術的に強い。北朝鮮も韓国の1/30しかGDPがないが、この分野が強い。大元をたどるとロシア、北朝鮮、中国あたりらしいとわかる。日常的な脅威がある。

一企業からすると毎回起こるわけではないが、社会全体とすると結構な件数だ。サイバー攻撃が進化している。最初は 環境団体がどこかを訴える、或いは中国を攻撃するなどが多かったが、最近は人権侵害、攻撃の右傾化が目立つ。フェイク事件もAIを使った攻撃も多い。少し前はロボットが様々なものを分散する通信が多かったがだいぶ変わってきた。これらが丸ごと起こり ディスコードもランサムウェアもある。

ランサムコードの例では、サイバー攻撃というと1人か2人でやっていると思われがちだが、基本的には身代金を取る脅しをするのも組織的にやっている。客を集める人、専用の情報を集める人も、事業者が沢山いて、このビジネスが成立している。身代金を請求する者、集める者、攻撃する者など分業体制が、1つの業界を形成している。身代金を払うと次はあまりやらない。警察の人に聞くと仁義がなければ身代金を払ってもなお攻撃が来る。すると新しいお客さんが身代金を払わなくなり効率が悪いという。いったん身代金を払っていただいた方は終わりにし、次の人にする。ビジネスのようだが信用がそれなりに大事な世界だ。サプライチェーンは情報を取ると次の取引先のところにジャンプしていく。その取引先から情報を取るとき一斉に送りつけるとみんなの情報が企業から漏れる。金融機関から漏れていつも申し訳ないと記者会見をしているが、あの情報はいろいろなところに蓄積している。それをポンと投げる先のリストを一生懸命作っている。

サイバー攻撃は普通の戦争、犯罪と一緒だ。無作為にやることはない。斥候や偵察隊を出し、どこをやれば効果的であるかを考えている。私の友人に聞くと、車は絶対に傷つけられない方法がある。駐車場へ行ったらものすごくゴージャスな車の隣に止める。家を建てる時は、屋敷の隣に小さい質素な家を建てる。犯罪者は絶対に、同時に2つはできず、効率の高いところから行くから、防犯のためにはその逆を行けばいいと言われる。だから目立つやつが横にいると被害が少ない。サイバー攻撃は、ソフトウェアの斥候ファイルのようなものが出て、いろんなところにいて探っていく。そうすると、ある場所の取引額が多くシステムが弱いことがわかる。脆弱性のある企業がわかったら、そこに向かって本体が攻撃に行く。

サイバー会社の仕事は斥候すなわちソフトが飛んでくるのを如何に早く発見するかにある。発見し偵察隊がいるうちに遮断することだ。警備会社と一緒の仕事だ。パトロールが大事なのは交番と一緒だ。サイバーの世界だからといって、やってることは突拍子もないことではない。現実の世界で人間のやることを置き換えてやっている。手順があり防ぎようがある。と同時に技術的に追いかけるのが大変だ。普通に入社した企業との間のやり取りから入っていき、その企業に穴を見つけ、そこから侵入し斥候隊を送る。この企業のシステムは脆弱だと思えばドーンと入る。偽サイトも含め、サイバーセキュリティについては、アメリカの標準化団体がフレームワークを作っている。それぞれリスクを特定し防御をどんな形でやるのか考え、脅威があれば検知する。検知したら対処法は実はいくらでもあるのでそれで復旧させていく。

■ 被害情報収集からの防御法 鈴木: 今の日本の話をすると、サイバーテロで先ほど防御法を話した。サイバーディフェンスの確立について前述したが、今の日本に対するサイバー攻撃では統計を取ると99%は海外からだ。すべて影響があるかどうかわからない。海外の1カ所ではなく何カ所かホップしてくる。被害は年々増加しているのが現実だ。情報通信機構がとった統計では 13秒に一回ずつ攻撃が来ている。攻撃が来てすぐ被害が現れるわけではないが、現実は攻撃が日本でもかなり頻繁になっている。電力設備、銀行の金融システムなどインフラになるところに入られると、影響がものすごく大きい。ウクライナでも攻撃は電力設備、製鉄所、製造工場を狙っていく、あるいは放送局を狙うなど目的はかなり特定されている。

能動的サイバー防御として防御法が完成した。実を言うと政府、警察では既に起こっていることが分からない。個別の企業や個別の人間に起こっているため被害があると認知できない。そのため認知できるように被害のあった企業は、情報を上げてくださいという法律だ。航空会社、電力会社でも被害があったら知らせ、それを解析し、みんなの情報をひっくるめて相手を特定し、そのサーバーを事前に防御するのが前提の仕組みだ。軍隊のように戦争が起こって戦地に行くというのではない。どこで起こるか分からないのがサイバーの世界に難しいところなので、法律で担保をしないと実際に活動できない。実際に無害化する行動は、警察や自衛隊など専門的なところがやる。前段の状況は国内の協力がないとできないので法律が出来た。とくにインシデント情報、携帯インフラの会社から電子計算機の情報を取る。あるいは通信情報を取る、行政機関の中から被害情報を取るなど、いろいろな情報を集め分析をしていくのは第一歩だ。

■ 遅延の無い新通信技術で文化を体感 鈴木: 2025年の3次元の空間を、前の万博をやっていた吹田からNTTパビリオンという夢の島のあるところに3次元伝送をし、空間を伝送する実験をやろうとしている。新しい通信のシステムはどうなるのか。IOWN (Innovative Optical and Wireless Network)構想という光技術、無線のネットワーク技術を革新的にやろうという光電融合だ。電気の信号ではなく光の信号によって通信をやっていく技術を実験的にやっている。吹田でやり、台湾ともやった。台湾は京劇、日本は歌舞伎をIOWNパビリオンでやる。非常に文化的な融合が現実に出てくる。知らないものを目で見ることにより、単なる音声で聞く或いは目で見るだけではなく体感的に感じることができる可能性が非常に大きいと言う。このシステムで実現しようとするのが省電力だ。情報データセンターの電力問題だ。関東周辺では、データセンターを作るのは電力的に限界になりつつある。電力を百分の一ぐらいに抑えるような仕組みを考えなければいけない。これが1つの技術の問題で、伝送容量も125倍、遅延は200倍、 1/200だ。この前、大阪万博で北海道から九州まで日本全国合唱団が歌を歌った。万博会場で1つの音楽にして流したところ違和感が全くなかった。演奏会場の同期の技術だ。次の技術がどうなるか。非常に時間がかかり、2030年までにうまく行けばいいような息の長い話になる。

通信の歴史はこの150年、インターネットはこの30年で劇的に変わった。150年前の時間と今とは、時間単位が全く違う。岩倉使節団は明治4年、不平等条約を直す手はじめにするため、あるいは欧米の各国の現場を調べるため、日本から52人が船に乗り、120日間で世界を一周してきた。岩倉がサンフランシスコに船が着き、東京の政府に無事にサンフランシスコに着いたと知らせることになった。長崎県知事に向けて日本政府に知らせてくれとの文章を電信で打った。当時は太平洋ケーブルがないので、実はサンフランシスコからニューヨークまでアメリカの陸路を横断して電報を打った。ニューヨークから海底ケーブルでロンドンへ行き、ロンドンから海底ケーブルでロシアのサンクトペテルブルグ、当時のロマノフ王朝の首都に行ってそれからシベリアをイルクーツクからウラジオストックを出て長崎へ行ったので、長崎県知事に送ることになった。この長崎知事宛への電信が一日で来た。ところが長崎から飛脚で東京まで10日間かかった。翻訳をしなければならないから合計14日かかって東京に行き、「サンフランシスコに無事到着した」との知らせが届いた。ネットワーク自体はノーザンテレコム社のネットワークを通じて行っているが、日本はそれくらいの遅れ、ギャップがあって、長崎などの海底線のおかげで、ようやく連絡がついた。飛脚で行ったのが明治の実情だ。そこからたどたどしく開発が始まった。日本の最初の国際通信は、デンマークの会社が日本との通信をやったことに始まる。

インターネットができてから30年、大変な変化を引き起こした。これからの時代に更にどれくらい変化があるかわからないが、非常に情報量が多い世界になってくる。急速にスピードが速くなっているところに立ち至っている。

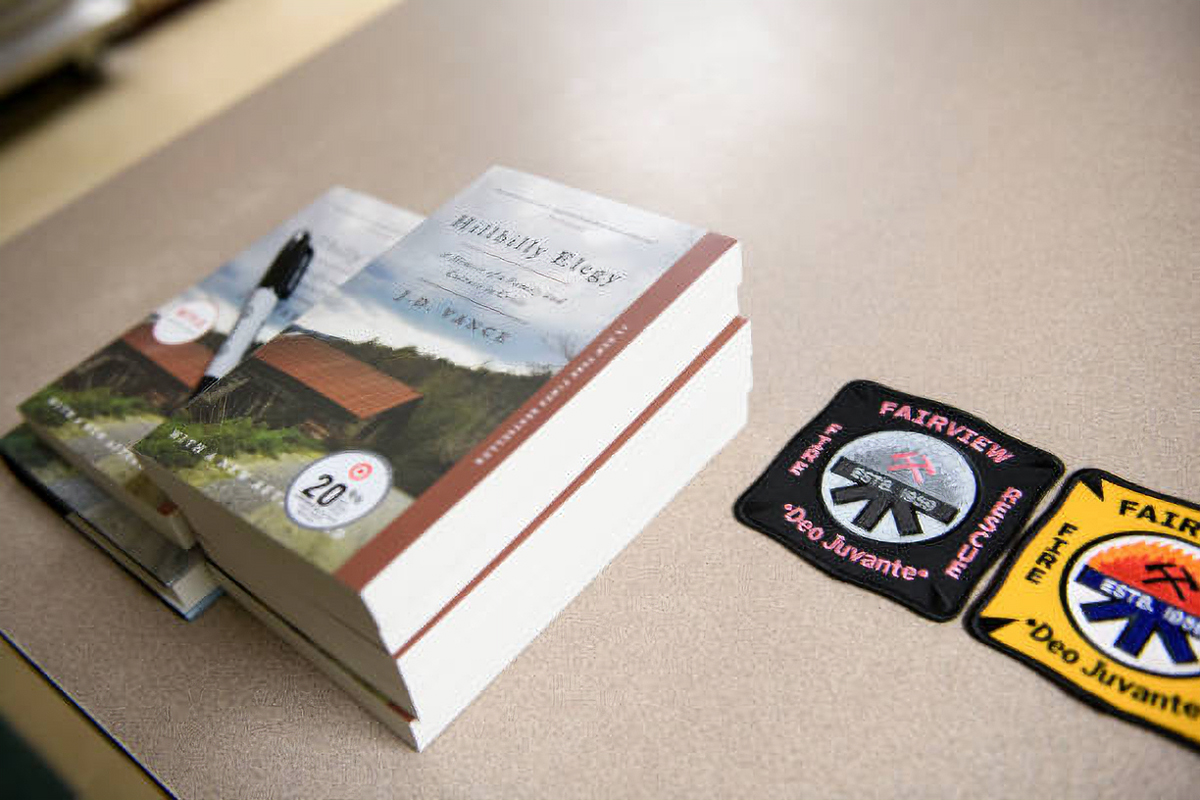

■ サイバーでもリアルでも外と付き合うことで逞しくなる 周: 鈴木さんに150年の時間軸で、壮大なスケールで情報の時代を語っていただいた。150年前の人類の情報伝達は本当に限られていた。私の最初の専門はITで、博士論文のテーマは50年前から爆発的に成長した電子産業についてだった。情報の伝達を扱う電子機器機械が今から50年くらい前に爆発的に発展した。テレビ、コンピューター、携帯電話、半導体など、いまは当たり前のものが半世紀前にはほとんど存在しなかった。情報の伝達も早くなったと同時に、それを処理するハードウェアも大発展した。

アジア工業化を一番引っ張った産業が電子産業だった。電子産業が日本、中国、ASEAN、NIES、NEICSで発展した。地政学的に大きな変化が起こったのは、情報伝達がスピードアップし、さらにそれを扱う電子機器を生産する産業が世界最大産業となったからだ。さらにハードウェア、ソフトウェアのネットワークのスピードが上がり、コンテンツ産業もものすごく発展した。世の中が変わるスピードはどんどんアップし、基礎の部分は、鈴木さんが大きな貢献をしてくださった通信産業だった。今日はこの歴史を非常にクリアにまとめていただいた。

鈴木: 日本は難しいなと今思う。通信は、技術的にはものすごく進んだが例えば日本語は非常に特殊な言語だ。日本語は、主語が出てこない。例えば、紫式部が書いた『源氏物語』には主語が出てこない。人との関係で誰が話しているかを判断する。敬語、丁寧語、あるいは命令などの言葉によって、誰が誰に向かって話しているかをはっきりわからせる言語だ。例えば求婚をする時に、英語では「アイラブユー」、日本語の中ではそのフレーズを今の若い人は使うかもしれないが、「 私はあなたを愛しています」ということは言わない。「好きです」とか「結婚してください」だろう。極端な話、互いに向かい合いベンチに座って月を見て夏目漱石のように「今晩の月がきれいだ」など、何を言ってんだろうかと思うわけだ。互いにいい空間にいるねと知らせる。日本語は主語が出てこないゲームだ。

ところが通信を媒介すると、誰が誰に向かって何をするか、物事を構成をするものが大事になる。皆は親しければ親しいほど同じ空間にいるから分かる。同じ空間にいるからどこかへ行こうとか言うが、違う空間にいた時には通じない。日本語が通じる中にいるから、そうした言葉でしゃべっても非難されない。日本語のように国に1つだけの言語という国は珍しい。中国も最近はマンダリンで統一化しつつあるが、地方によって全然言葉が通じないことはしょっちゅうある。インドの標準語はヒンズー語でも3億人しかしゃべっていないという。英語は3億4,000万人話している。違う言語で話をしていると、例えばジュネーブのお土産屋のおばさんは、フランス語も 英語も完璧にしゃべる。もちろん生活用語だ。そういうことに慣れていないまま日本語だけでやっていると何の違和感もなく会話がパンパン進む。

だが、サイバーの世界、通信の世界は、誰が何をしているか、はっきりしないとわからない世界だ。ましてや国際間の自動翻訳が出てきた。どうするか? このあいだある会社でCEOが怒り狂っていた。「うちはマーケットの8割が海外なのに、海外の株主からみると日本の経営は解らない」。初任給制度は日本しかなく、経済学部、教育学部、工学部、どこであれ大学を卒業すれば、同じ初任給だ。海外で「一律初任給を2割上げた」と日本人が言ってもそんなことは通じない。要するに職業の能力によってそれぞれ給料が違う。大学を卒業した人も当然ながら給料が違うのは当たり前なのが世界の標準だ。言語の問題以前だ。

言語の主語の問題も含め、日本のシステムは、いい制度といいシステムがたくさんある。が、日本のシステムは世界とは異なることを、自分の頭の中に認識をしておくことだ。言葉のやりとりを含め、ソフトウェア的なものが 非常にこれから大事になる。技術的な話だけではない。翻訳ができればできるほど分からない。英語でやっていたから互いに通じていた。だが自動翻訳を通じてやると間違える。

周: 日本は本当に幸せな島国だ。同じ島国でもイギリスと比べ歴史上攻めてくる外敵もあまりなく外から受けた攻撃があっても神風が吹いて助かると言う。こういう国はユーラシア大陸から来た私から見るとすごく幸せだ。幸せの国で何が起こるか。例えばインドネシアあたりの島で原始人が絶滅した原因は、外と交流しなかったため脳がものすごく小さくなってしまった。外からの攻撃を受けた途端たちまち絶滅した。内に閉じこもる幸せに浸りすぎると思考力がなくなる。だから、そういうサイバー空間でさまざまなところと付き合うことでむしろ若者はさらに鍛えられ、逞しくなっていくと良い。

(【対談】鈴木正俊 VS 周牧之(Ⅱ): IT革命の本質はテックパワーの民主化

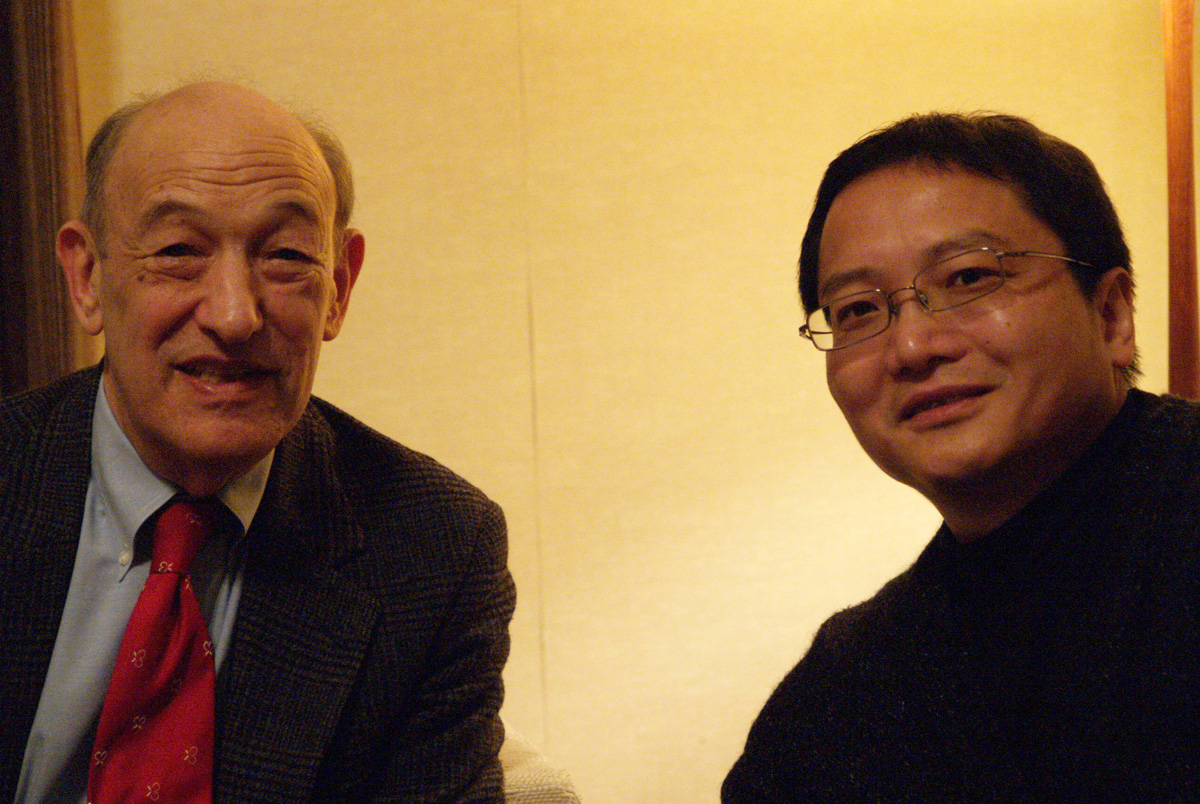

講義を行う鈴木正俊 ミライト・ホールディングス元社長(左)と周牧之 東京経済大学教授(右)

プロフィール

鈴木 正俊 (すずき まさとし) NTT ドコモ元代表取締役副社長、ミライト・ホールディングス元代表取締役社長

1951年静岡県生まれ。1975年東北大学経済学部卒業、日本電信電話公社入社。NTTドコモ取締役広報部長、同取締役常務執行役員、同代表取締役副社長。ミライト・ホールディングス代表取締役社長、ミライト代表取締役社長、ミライト・ホールディングス取締役相談役などを歴任。